万亿超长特别国债发行在即 如何影响债券市场?

5月13日,财政部公布《2024年一般国债、超长期特别国债发行有关安排》,其中,超长期特别国债涉及品种为20年、30年、50年。今年首期超长期特别国债将于5月17日发行,期限为30年。二季度债券供给放量的预期或冲击债市。

图片来源于网络,如有侵权,请联系删除

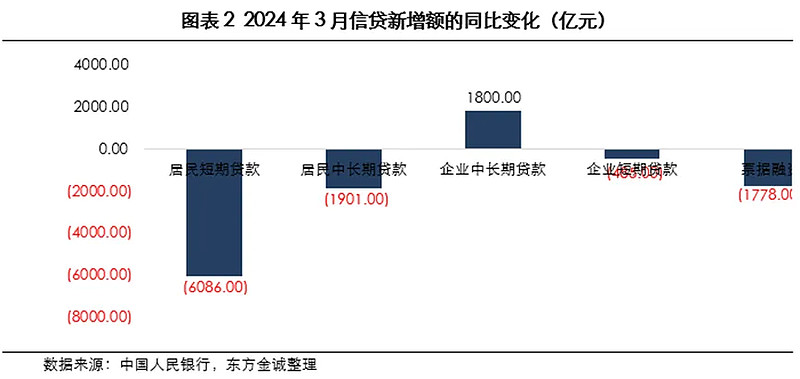

不过,上周五公布的4月金融数据整体表现不及预期,M1同比转负,为有数据以来第二次录得负增长。社融规模减少1987亿元,同比多减约1.42万亿元,主要来自政府债券、表外未贴现票据和企业债券拖累。4月,除去“金融挤水分”的相关影响,实体内生性融资需求修复仍然偏慢,居民中长期贷款没有明显提振,票据冲量的情况也较为突出。

图片来源于网络,如有侵权,请联系删除

周一,30年国债ETF(511090)波澜不惊,但整体已相较此前高点115.82下跌了近4%。接受第一财经记者采访的机构人士普遍认为,尽管二季度债券供给或提速,且债市在为地产刺激政策等因素定价,但是债市仍受资金松、理财资产荒的利好支撑,预计债市仍会低位震荡,而且二三季度降准降息预期仍存,债市的实质性风险可控。

超长国债发行将带动债券供给

事实上,4月信贷较弱的重要原因之一是政府债券发行节奏不及去年,而这与市场此前的预期存在较大差距,债市从一季度开始不时因供给放量的潜在前景而出现波动,但债券大规模供给并未实现。

不过,5月过后,这种情况可能有所变化。13日,财政部明确今年超长期特别国债将于5月17日开始首发。值得一提的是,与以往五次特别国债相比,本轮超长期特别国债发行期限长,而且连续发行且规模大。

接下来,债券供给无疑将放量。瑞银中国首席经济学家汪涛表示,4月信贷较弱的重要原因之一是政府债券发行节奏远不及去年。年初至今,政府债券净发行量仅达1.26万亿元,同比少增1万亿元左右,其中4月同比少增5530亿元。其中,1-4月地方政府专项债券发行量仅为7230亿元(为全年新增限额的19%),远低于2023年1-4月的1.6万亿元。“我们预计未来几个月政府债券的发行节奏将有所加快。”

“如果每年都按1万亿元安排,则最终总的发行规模有可能高达4万-5万亿元,将远超此前历次特别国债2700亿-1.55万亿元的发行规模。”广开首席产业研究院院长兼首席经济学家连平对记者表示。

连平认为,发行超长期特别国债有多重意义,有助于利好内需扩张和经济增长。近年来,中国经济增长已越来越多地依赖于国内需求。2023年,最终消费支出对GDP的贡献率高达82.5%,成为推动经济增长的第一动力;固定资产投资对GDP的贡献率为28.9%,也依然是稳增长的重要抓手。

广开首席产业研究院资深研究员刘涛对记者表示,据测算,当前至2035年,我国GDP年均增速需要达到4.8%以上才能实现“到2035年实现经济总量或人均收入翻一番”的目标。考虑到经济增速具有逐年递减的规律,“十四五”期间,中国GDP平均增速应至少达到5%以上。然而疫情三年,中国实际平均复合增长率仅为3.9%,这就要求疫后几年的经济增速尽可能高一些,才能在一定程度上弥补疫情冲击对经济增长造成的负面影响。如果中国每年能新增1万亿元的投资和消费,有望额外拉动GDP至少增长0.2-0.25个百分点。

此外,当前地方财政面临压力,亟需中央财政加大力度支持。据测算,12个债务状况严重的省市债务率大多数已超过了120%的黄色警戒线。在机构看来,从2023年末发行的1万亿元国债用途来看,相当一部分是通过转移支付方式安排给地方使用,由此大大减轻了地方财政负担。

债市实质性风险仍然可控

除了债券供给放量的潜在担忧,近期的一系列经济刺激政策也对债市构成冲击。

近期,楼市政策基调调整为“消化存量、优化增量”,一、二线城市陆续放松楼市政策,包括“以旧换新”、全面放开限购、将部分存量住房收购用于保障性住房,楼市预期有望改善。对于库存的关注。

此外,进出口数据的改善也提振了情绪。上周公布的数据显示,4月出口增速转正,欧美经济体正在从去库存转向补库存阶段,外需回暖势头继续提振出口。此外,4月进口增长强于出口。

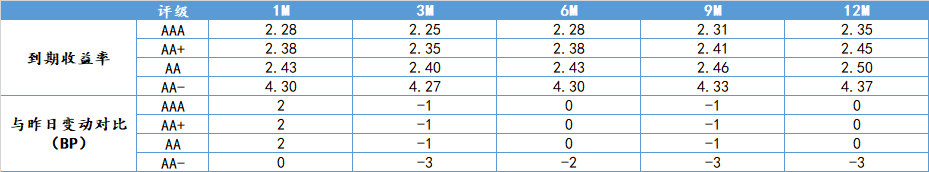

就上周的债市情况而言,债券利率先下后上,前半周利率因为资金宽松、交易情绪修复而推动利率下行,下半周因楼市预期回暖、政府债发行而调整,10年国债上行至2.31%附近,信用债表现强于利率债;二级交易方面,券商全面减持各类型债券超1800亿元,基金减持长债,买入信用债和“二永”;农村金融机构和积极买入债券并拉长久期,理财资金和其他产品类买入信用债、存单和银行“二永”。

南银理财研究部主管王强松对记者表示,近期债市的胜率有所下降,潜在利空因素增加,包括地产预期改善、特别国债供给、央行提示长债收益率过低等。定价方面,近期长债和超长债震荡回升,也在定价利空因素。

不过他也表示,考虑到地产基本面回暖、产能过剩问题、信用债供给少都是慢变量,融资需求未有实质性好转,预计债市仍会低位震荡,债市的实质性风险可控。在交易策略上,在利空因素逐步兑现的过程中,如果10年期国债利率高于2.35%、30年国债利率高于2.6%以上,可考虑左侧、分批小幅参与,组合久期维持中性状态。

此外,降准降息的预期依然存在,可能对债市构成支撑。方面表示,预计政府债券发行将在第二季度末加快,央行将通过增加银行间流动性来助力政府债券发行,继续预测第二季度降准25BP。

也认为,二三季度除美国外,海外多数发达经济体货币政策可能迎来转向,届时可能减弱人民币汇率外部面临的掣肘,为央行政策利率调控打开空间。同时,规范存款利率定价和防范高息揽储下,即便政策利率维持一定的刚性,新发存款加权利率也可能迎来下行,或将直接带动银行综合负债成本回落,政策利率和存款利率可能会同步下行,并在短端利率得到进一步下行后,打开长端和超长端的下行空间。

(文章来源:第一财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。