均衡把握市场多种机会 上半年债券策略私募 收益率近4%

中国基金报记者吴君

图片来源于网络,如有侵权,请联系删除

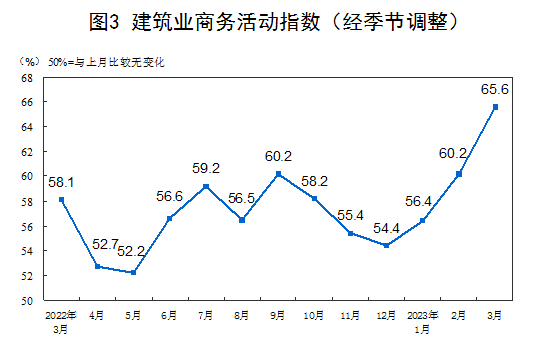

尽管近一个月私募债券策略出现亏损,但今年该策略仍以3.89%的整体收益领跑。研究机构认为,主要受转债回调影响,近期债基有所回撤,但部分私募通过降低久期等严控风险,保持业绩稳定。

图片来源于网络,如有侵权,请联系删除

私募排排网数据显示,近一个月私募债券策略整体收益为-0.40%,其中正收益产品占比约为57%,表现略有回撤,但是,今年以来私募债券策略整体收益仍然高达3.89%,正收益占比为75.07%。

好买基金研究员表示,近期债市的调整主要是受股市调整影响,转债有所回调,加上市场担心中小上市公司退市风险、违约风险上升,低价转债跌幅较大。“但受益于‘资产荒’推动下的债牛行情,今年以来债券私募产品总体表现仍然比较好,近期一些参与转债投资的产品回撤较为明显。”

格上基金研究员蒋睿也称,截至6月28日,Wind数据显示,今年以来私募纯债策略平均收益为4.75%,表现强劲。4月以来债市震荡,以城投持仓为主的私募债基净值有波动但回撤不明显,而持仓中如有些转债的债基回撤会有一些,但也在可控范围内。

在投资操作上,排排网财富理财师曾衡伟告诉记者,近期债市震荡,但多家私募通过降低久期策略比重、严格风控等措施,确保业绩稳定。

据记者了解,上半年一些债券私募采取利率、信用、转债等均衡配置的方法,积极把握市场多种机会。

“整体来看,今年可以把握的机会还是比较多的,包括一些债券波动的机会和配置性的机会,如利率债和REITs等资产品种。”合晟资产表示。

利位投资总经理张晟刚告诉记者,今年在产品策略选择上较为均衡,在利率债、信用债、国企红利类可转债上都有深耕和布局,并增加了国债期货以做对冲。“年初适度提升久期,更偏好长债,债市也迎来一波牛市;行业上,对城投、煤炭等产业债以及国企红利型可转债均有所配置。”

银叶投资表示,公司旗下产品主要采用哑铃型的交易策略,保持合理的久期和杠杆水平。受益于收益率整体下行的趋势,在票息收益贡献稳健的基础上,资产的资本利得收益也有明显贡献。

(文章来源:中国基金报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。