债市“三板斧”失色 未来或可把握“小策略”

国债收益率变化(2024年3月22日至3月29日)

图片来源于网络,如有侵权,请联系删除

“除了‘资产荒’,投资者还面临更直接的‘策略荒’。”

图片来源于网络,如有侵权,请联系删除

“当无风险利率绝对水平、信用利差、期限利差都压缩至极限水平后,债市投资难度也随之上升。久期、信用下沉、加杠杆这‘三板斧’有点不够用了。”

图片来源于网络,如有侵权,请联系删除

近来,不少分析师提出上述观点。在高息资产供给稀缺和利率曲线平坦化的背景之下,债市面临着策略空间逼仄的窘境,“卷久期”似乎成为了投资者手中的唯一“法宝”。有分析人士建议,未来,哑铃型策略、新老券策略、隐含税率策略等“小策略”或可纳入投资者的“工具箱”中。

投资策略“无用武之地”

“很多所谓的债券投资策略没有用武之地了。”一位券商固收分析师表示。

债券投资有三大主要策略:拉久期、加杠杆、信用下沉。上述三种策略分别对应不同的盈利来源。固收团队曾在研报中解释说,投资者采用久期策略是为了赚经济周期的钱,杠杆策略是赚央行和息差的钱,信用下沉则赚发行人和信用甄别的钱。

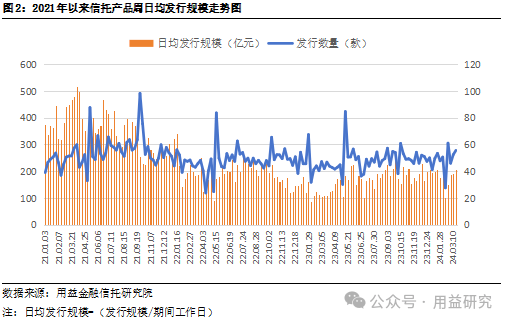

现在,曾经行之有效的策略似乎失灵了。3月中金固收债市调查问卷结果显示,77%的受访投资者表示普遍感到缺资产,资金很难投放出去。

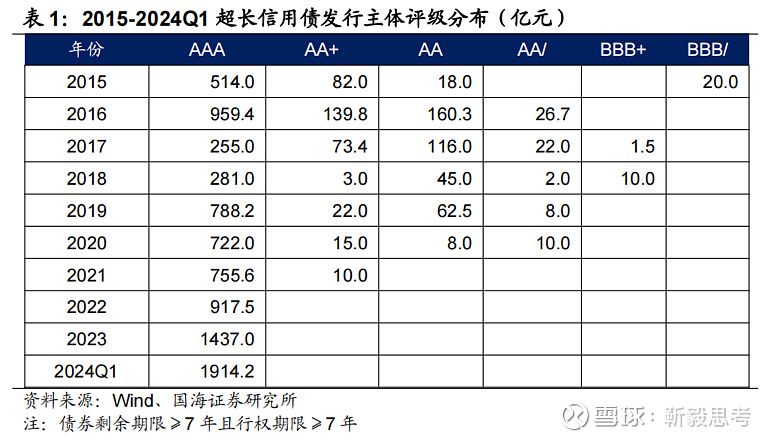

表示,今年债市供需矛盾或将凸显。一方面是供给稀缺,中金固收团队预计,今年金融债发行量或将增多,但城投债净增量或将减少,带动整体信用债供给不及2023年水平。自去年11月起,城投债净融资规模转负,今年1月小幅回升,随后2月再度下行至负值区间;另一方面则是需求增强,、、理财、基金、外资等各类机构投资债券的配置需求之强可能比去年更甚。

债券供需矛盾加剧之下,首先被冲击的便是信用下沉策略。华泰固收团队表示,信用利差极限压缩导致信用债票息收益下降,信用债等级利差过低,化债政策仍待观察,综合考量之下信用下沉的性价比不高。

杠杆策略则是指用低于债券收益率的成本借钱,然后投资债券获取票息,赚取资产和负债之间的利差。然而,受到年初以来资金成本偏高、息差空间受限、市场将迎来季末时点等多因素制约,杠杆策略收效甚微。

无奈之下“拉久期”

3月以来,在多空因素的边际影响下,债市波动加大。

3月22日至3月29日期间,债券收益率陡峭化下行,1年期国债收益率下行4个基点至1.72%,10年期国债收益率下行1.5个基点至2.29%;超长债利差小幅回落,30年期与10年期国债的期限利差下行0.9个基点至16.9个基点。

在债市高波动的同时,投资者面临策略困境:信用策略难做、加杠杆空间不大、波段操作难。久期策略成为了投资者无奈之下的“制胜法宝”,但也面临着过度拥挤和波动加大的难题。

“现在就是‘卷’久期。”一位公募基金人士对上海报记者表示。本轮“债牛”中30年期超长债备受热捧,便是投资者在拉久期极致策略驱动下的行为表现。华泰固收团队报告显示,今年以来,基金、城农商行等机构大量净买入超长债,30年期国债与10年期国债间的利差持续压缩,最低时30年期国债收益率仅为2.4%,低于2.5%的1年期MLF利率,30年期国债与10年期国债的期限利差仅为12个基点。

汇添富基金纯债部总经理助理刘宁建议,投资者可以适度拉长资产久期。她表示,目前债券市场存量结构变化,发行的地方债期限相对较长,市场的整体久期相较之前有所拉伸。此外,随着收益率逐渐走低,投资者也有拉久期的动力,当前市场各产品久期的“锚”都在逐渐拉长。

首席固收分析师黄伟平亦认为,利率中枢趋势下移逐步成为市场共识,久期是这一过程中最能增厚组合收益、对冲风险的因子。“权益牛市中,投资者会选择弹性最好的标的;债券牛市中,投资者自然也会选择弹性最大的长久期利率债。”他认为,在carry(持有回报)逼仄的环境下,久期成为左右投资组合表现的“胜负手”,未来投资者对久期策略的追逐仍将持续。

市场上有不同声音。华泰固收团队认为,久期策略、“卷长端”仍将是投资者不得已而为之的策略选择。随着利率下行,投资者以时间换空间的能力下降,短期操作难度大增。

该团队解释称,利率的绝对位置和期限利差过低,长端买盘多来自基金等相对收益者,而非保险等配置盘,进一步加剧了市场中期的不稳定性。拉长时间来看,超长利率债大概率“只赚过程不赚钱”。此外,机构拉久期须考虑自身负债端的承受能力。作为本轮超长端净买入的主力之一,基金负债端并不稳定,久期过长、波动加大必然导致净值的更大波动以及回撤控制难度上升。

未来或可把握“小策略”

未来哪些策略还有操作空间?投资者之间的分歧较大。

根据3月中金固收债市调查问卷回收结果,在未来3个月的投资策略上,有30%投资者选择采取波段交易策略。16%投资者选择延长久期,而上期调查(去年12月23日)时尚有29%投资者青睐拉久期,由此可见投资者的久期偏好有较为明显的回落。此外,选择加杠杆的投资者占比由上期的5%大幅回升至14%。

对此,中金公司固定收益团队表示,目前投资者在平坦化曲线下,对长久期资产的热情边际减少,但这种“降温”更多是出于相对价值交易的角度,而非出于债市逆转预期;同时,投资者对资金面的担忧减弱,对资金面维持平稳的预期边际走强,进而倾向于逐步从加久期转向加杠杆。

华泰固收的3月债市调查问卷结果则显示,57%投资者选择“票息加杠杆躺平”,51%投资者选择“继续交易超长利率债”,信用债拉久期至5—10年、信用债继续下沉的占比分别为31%与13%。

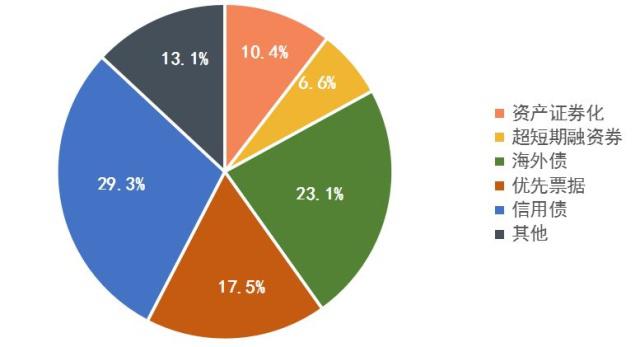

其实,除了“三板斧”等主流策略之外,债市还有许多细分的“小策略”,如收益率曲线交易策略、类属策略、一二级套利策略等。当前,还有哪些小策略可以把握?

多家机构看好哑铃型策略。哑铃型策略属于收益率曲线策略中的一种,重点投资于期限较短的债券和期限较长的债券,弱化中期债的投资,投资组合中的债券期限集中于两个极端期限,形状像一个哑铃。

华泰固收认为,这一策略的高凸性特征可能更适应当前波动较大的环境。黄伟平也建议,在久期层面之外,可以考虑增加组合凸性,波动率抬升的环境下,凸性越高的组合越受益。

华泰固收还认为,投资者还可把握类属策略,譬如新老券策略、隐含税率策略等。类属策略的本质是在不同券种中寻找相对性价比。

(文章来源:上海证券报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。