债市日报:7月9日

新华财经北京7月9日电(王菁)债市周二(7月9日)全线回暖,上日的货币政策工具扰动被快速消化,国债期货主力集体收涨,间现券收益率多数回落1-2BPs;公开市场单日完全对冲到期量,资金利率普遍下行。

图片来源于网络,如有侵权,请联系删除

机构认为,央行区间管理态度明确,对长短端利率均有一定约束,短期建议以静态票息、控波动思路参与。但整体来看并不是利空信号,随着调整引发的期限利差拉大,当前市场加杠杆、拉久期更具性价比。

【行情跟踪】

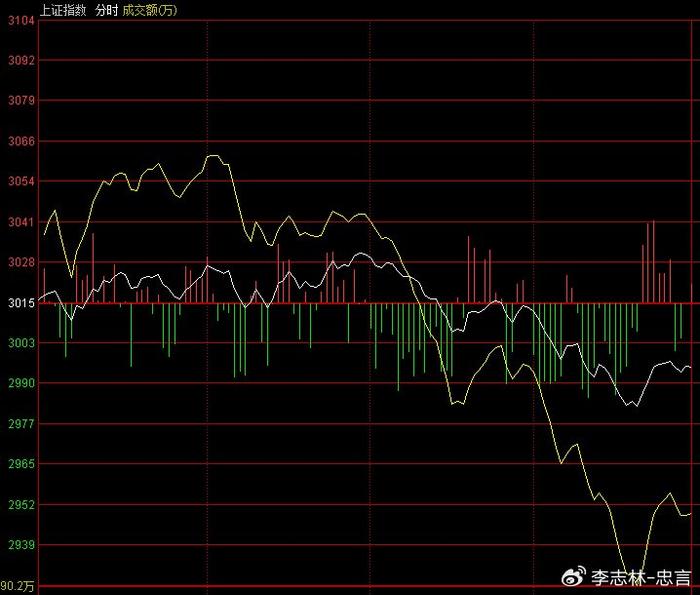

国债期货收盘集体上涨,30年期主力合约涨0.32%报108.39,10年期主力合约涨0.2%报105.085,5年期主力合约涨0.12%报103.83;2年期主力合约涨0.07%报101.922,为近1个多月来最大涨幅。

银行间现券同步回暖,截至发稿,5年期国债活跃券230022收益率下行2BPs报1.99%,10年期国债活跃券240004收益率下行1.25BP报2.28%,30年期国债230009收益率下行1.25BP至2.515%;5年期国开活跃券230208收益率下行1BP报2.5175%,10年期国开活跃券240205下行1.5BP报2.3615%。

中证转债指数收盘涨0.55%,89只可转债涨幅超2%,凯中转债、英力转债、胜蓝转债、聚隆转债、明电转02涨幅居前,分别涨20%、20%、20%、7.38%、5.9%。跌幅方面,13只可转债跌幅超2%,广汇转债、东时转债、中装转2、正裕转债、盛路转债跌幅居前,分别跌17.76%、7.26%、7.06%、6.68%、5.03%。

交易所地产债多数下跌,“20金地01”跌超8%,“21万科04”跌超2%,“22万科02”、“21万科06”跌超1%。

【海外债市】

北美市场方面,当地时间7月8日,美债收益率收盘涨跌不一,2年期美债收益率涨2.7BPs报4.641%,3年期美债收益率涨1.6BP报4.422%,5年期美债收益率涨1.1BP报4.248%,10年期美债收益率跌0.4BP报4.285%,30年期美债收益率跌1.2BP报4.468%。

亚洲市场方面,日债收益率周二(7月9日)涨跌互现,10年期日债收益率下行0.3BP至1.083%,3年期和5年期收益率分别下行1.4BP和1.5BP,30年期日债收益率则回升0.8BP至2.213%。

稍早,日本央行公布一份对债券市场参与者进行调查后收集到的意见摘要,内容涉及央行应如何缩减其巨额债券购买计划。日本央行在摘要中称,一些债市参与者呼吁将日本央行每月购买国债的规模缩减至约2-3万亿日元,而其他人则呼吁央行继续维持购买约4万亿日元的规模。日本央行目前承诺每月购买约6万亿日元(约合370亿美元)的国债,该行将在7月30日至31日的下次政策会议上公布缩减购债规模的详细计划。

欧元区市场方面,当地时间7月8日,欧债收益率集体收跌,英国10年期国债收益率跌1.2BP报4.112%,法国10年期国债收益率跌4.6BPs报3.161%,德国10年期国债收益率跌1.6BP报2.535%,意大利10年期国债收益率跌4.6BPs报3.886%,西班牙10年期国债收益率跌4BPs报3.297%。

【一级市场】

农发行2期金融债中标收益率均低于中债估值。农发行2年、7年期金融债中标收益率分别为1.7547%、2.1206%,全场倍数分别为4.34、4.23,边际倍数分别为3.69、1.35。

国开行3期金融债中标收益率均低于中债估值。国开行3年、5年、10年期金融债中标收益率分别为1.9102%、1.9410%、2.2965%,全场倍数分别为5.86、3.29、3.66,边际倍数分别为1.33、1.51、2.06。

甘肃省6期地方债中标结果显示,投标倍数均超23倍。具体来看,3年期“24甘肃债08”中标利率1.86%,全场倍数23.45,边际倍数1.7;7年期“24甘肃债09”中标利率2.17%,全场倍数26.59,边际倍数1.77;20年期“24甘肃债10”中标利率2.53%,全场倍数28.81,边际倍数22.41;20年期“24甘肃债11”中标利率2.53%,全场倍数29.2,边际倍数23.11;30年期“24甘肃债12”中标利率2.54%,全场倍数29.78,边际倍数26.84;5年期“24甘肃债13”中标利率2.04%,全场倍数23.25,边际倍数1.28。

北京市5期地方债中标结果显示,投标倍数均超6倍。具体来看,3年期“24北京43”中标利率1.86%,全场倍数9.03,边际倍数3.58;5年期“24北京44”中标利率2.04%,全场倍数7.21,边际倍数1.83;10年期“24北京45”中标利率2.31%,全场倍数6.63,边际倍数1.94;5年期“24北京46”中标利率2.04%,全场倍数8.55,边际倍数1.73;7年期“24北京47”中标利率2.17%,全场倍数7.28,边际倍数1.16。

【资金面】

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,7月9日以利率招标方式开展了20亿元7天期逆回购操作,中标利率为1.8%。数据显示,当日20亿元逆回购到期,当前单日完全对冲到期量。

资金面方面,Shibor短端品种集体下行,隔夜品种下行7.5BPs报1.679%;7天期下行1.6BP报1.804%;14天期下行1.2BP报1.838%;1个月期下行0.1BP报1.886%,创2023年8月以来新低。

【机构观点】

国盛宏观:央行创设临时正、逆回购有4大特征:政策本身是中性,但市场短期可能更关注临时正回购对流动性的冲击;明确了加点幅度,可能旨在重构利率走廊;丰富了货币政策工具箱的期限结构;操作时间上有助于缓解尾盘流动性异常。

浙商固收:就国内来看,流动性短缺时,央行掌握控制权,银行体系流动性程度优于非银,因此超额准备金率等可成为利率走廊下限,但就当前流动性充裕局面,非银流动性优于银行体系,如何回收非银流动性成为利率走廊短期需要解决的问题,若后续权益、债券等资产定价均进入区间震荡行情,1.60%的正回购或可以一级交易商为媒介,在维护市场信号平稳的背景下,回收部分非银流动性。

中信固收:本次创设新的流动性投放回笼工具,从政策层的视角看,更便于加强流动性管理的精准性和有效性,降低银行间流动性环境在关键时点的波动性,央行仍然关注资金面的平稳运行;对市场而言,结合后续央行可能的卖出国债操作产生的流动性回笼效果,央行在OMO的基础上适时开展临时隔夜回购操作,市场日内流动性需求将能够得到很好地保障,预计银行间流动性运行将保持稳定,不会出现大的波动和风险。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。