【财经分析】债市步入震荡阶段 短期操作建议保持审慎

新华财经上海8月9日电 受债市严监管等因素影响,本周“债牛”行情迎来调整,10年期国债收益率由此前的2.14%反弹至2.18%。

图片来源于网络,如有侵权,请联系删除

分析人士认为,近期管理层采取的一系列监管措施旨在稳定长债利率。在经历了前期的快速上涨行情之后,眼下投资者应保持谨慎。具体到操作方面,建议控制好久期,不应过于激进。

图片来源于网络,如有侵权,请联系删除

扰动因素增多

本周,间市场交易商协会对4家农村商业启动自律调查的消息引发业界关注。

交易商协会监测发现,江苏常熟农村商业银行股份有限公司、江苏江南农村商业银行股份有限公司、江苏昆山农村商业银行股份有限公司、江苏苏州农村商业银行股份有限公司在国债二级市场交易中涉嫌操纵市场价格、利益输送。依据《银行间债券市场自律处分规则》,交易商协会对上述4家机构启动了自律调查。

一石激起千层浪。

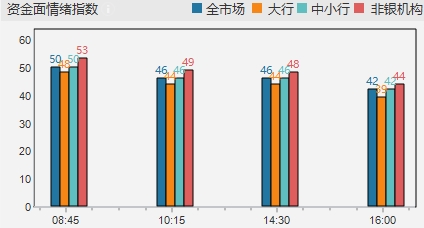

受上述利空消息影响,债市应声调整。中央国债登记结算有限责任公司提供的数据显示,截至8月8日收盘,银行间利率债市场收益率一改前期快速下行走势,震荡上攀。举例来看,中债国债收益率曲线2年期回升2BP至1.55%;SKY_10Y跳涨4BP至2.18%。

“尽管上述消息理论上对市场利率影响有限,但随着谨慎情绪的升温,近期有部分机构选择暂缓交易,这会降低市场的流动性,增加交易摩擦。”一位券商交易员告诉记者,“短期利空虽难避免,但中期内的市场表现还需紧盯债市供需情况和基本面的变化。”

业内人士认为,不论是前期多次“喊话”关注长端利率风险,还是交易商协会查处部分中小金融机构出借账户和利益输送等国债交易违规行为,抑或是有消息称监管部门要求新批的债券型基金出具久期不超过两年的承诺函……系列监管措施体现了政策层维护长端利率稳定的决心。

不乏利好支撑

展望后市,记者在采访时发现,大部分机构对“债牛”的演绎依旧充满信心。毕竟,“资产荒延续+经济数据偏弱+政策利率、广谱利率下降”的利多环境并未发生变化,即使面临短期扰动,债市出现反转的可能性也十分有限。

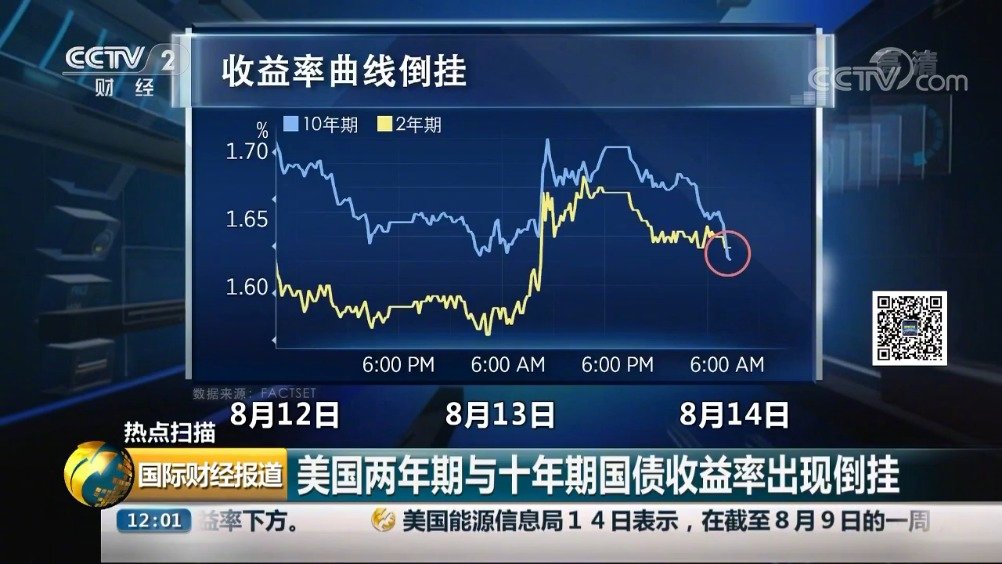

“我们认为,8月债市利多因素依然不少。”固收首席分析师姜珮珊指出,“海外方面,美国经济与就业数据走弱,全球风险资产下跌,美联储降息预期大幅升温,中美利差收窄,人民币汇率回升,货币政策外部掣肘得以缓解。国内经济方面,7月制造业采购经理指数(PMI)为49.4%,环比下降;7月地产销量回落与月末票据利率快速下行意味着信贷数据可能依旧偏弱。政策方面,央行7月下旬开启宽松周期,后续为对冲政府发债和促进消费投资,降息、降准等政策依旧可期。”

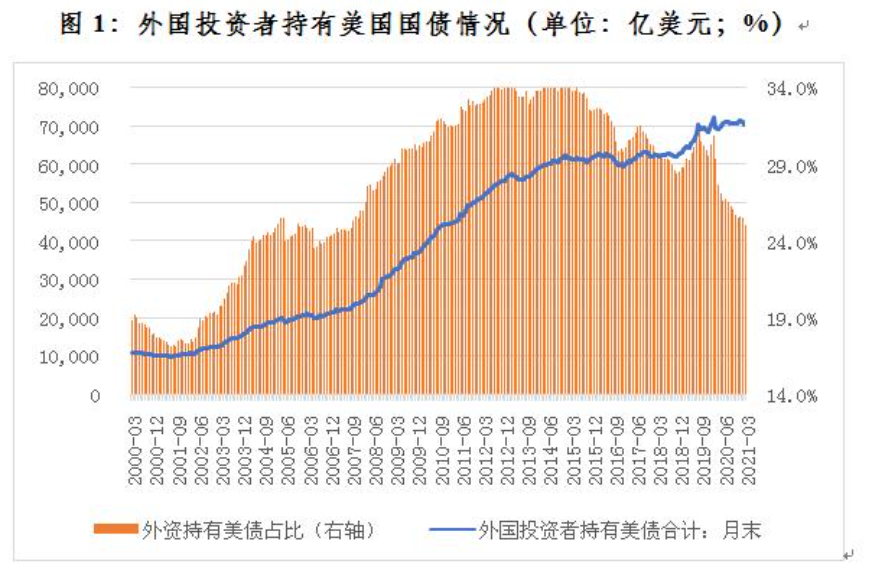

再就机构行为分析,存款利率和产品预定利率等广谱利率延续下行趋势,也意味着债券配置需求仍强。

值得一提的是,此前国家金融监督管理总局向行业下发了《关于健全人身保险产品定价机制的通知》,明确自9月1日起,新备案的普通型保险产品预定利率上限为2.5%;自10月1日起,新备案的分红型保险产品预定利率上限为2%;新备案的万能型保险产品最低保证利率上限为1.5%。

此外,该《通知》还首次提出了建立预定利率与市场利率挂钩及动态调整机制——参考5年期以上贷款市场报价利率(LPR)、5年定期存款基准利率、10年期国债到期收益率等长期利率,确定预定利率基准值,由保险业协会发布。这意味着,未来人身险预定利率将“随市而动”。

“虽然经历了前期的快速上涨,8月债市存在一定的止盈风险。”研究所固收首席分析师齐晟称,“但身处存款利率、保险结算利率均下调的环境中,理财、债基等固收资管产品的吸引力仍高。由此,我们预计,资金仍将继续流入债市,止盈风险总体可控。”

短期建议审慎

当然,“后续投资者也要警惕宏观政策力度超预期对债市可能构成的利空影响。”上述交易员指出,“管理层此前已明确表示,要坚定不移地实现全年经济社会发展目标,也就是说,下半年两个季度的GDP环比增速相对于上半年需‘更加给力’。同时,7月政治局会议也提出要加强逆周期调节,要及早储备并适时推出一批增量政策。”

此外,新债供给放量可能带来的扰动也不可小觑,业界普遍预测,8月地方政府债供给会出现环比回升、同比略高于去年8月的情况。

综上,在多空交织的大背景下,回到债市布局层面,“我们认为利率或仍有下行空间,但速度料将放缓。”姜珮珊表示,“随着货币宽松空间打开与广谱利率下行开启,长债利率有望进一步下行,可考虑到前两周流畅的行情中利率下行速度较快,则后续回落速度可能放缓。若新债一级供给增多、宽财政加码、央行卖债操作落地带来利率小幅上行,则会是配置良机。”

“7月底以来,债市的波动正明显放大。”一位券商固收部门负责人则向记者表示,“眼下,央行对于长端利率风险的关注程度依然较高。政策对于倾斜的收益率曲线的诉求,包括对于长端利率的重视程度,可能会在边际上有所增强。因此,短期内个人还是更建议投资者保持谨慎,即便仍然看多后市行情,目前也应该等待央行系列措施落定,再择机布局。”

根据券商统计,8月1日至8月7日,公募基金久期平均数已较上周(7月25日至7月31日)下降0.19至2.55年,周内久期先上后下,8月1日录得最高点2.94年。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。