10月以来城投债批文累计终止规模已超7000亿,但9月过审规模环比大增46%,或为化债政策落地“储备弹药”?

“山雨欲来”的化债大幕即将开启,近期信用债批文的过审趋势也发生了细微的变化。

图片来源于网络,如有侵权,请联系删除

据民生固收团队统计,周度数据显示,10月以来,城投债批文平均审核反馈天数缩短,“终止”批文也有所减少,截至10月13日,审核反馈为“终止”的全部债券共 487只,合计拟发行规模为7425亿元。

据了解,自去年“一揽子”化债政策以来,以城投为代表的新增信用债规模持续收紧,在各类政策文件约束下,今年城投债供给明显偏紧,批文通过规模也大幅收缩,据机构统计数据显示,前9个月,城投公司债累计审批通过17772亿元,同比下降27%。

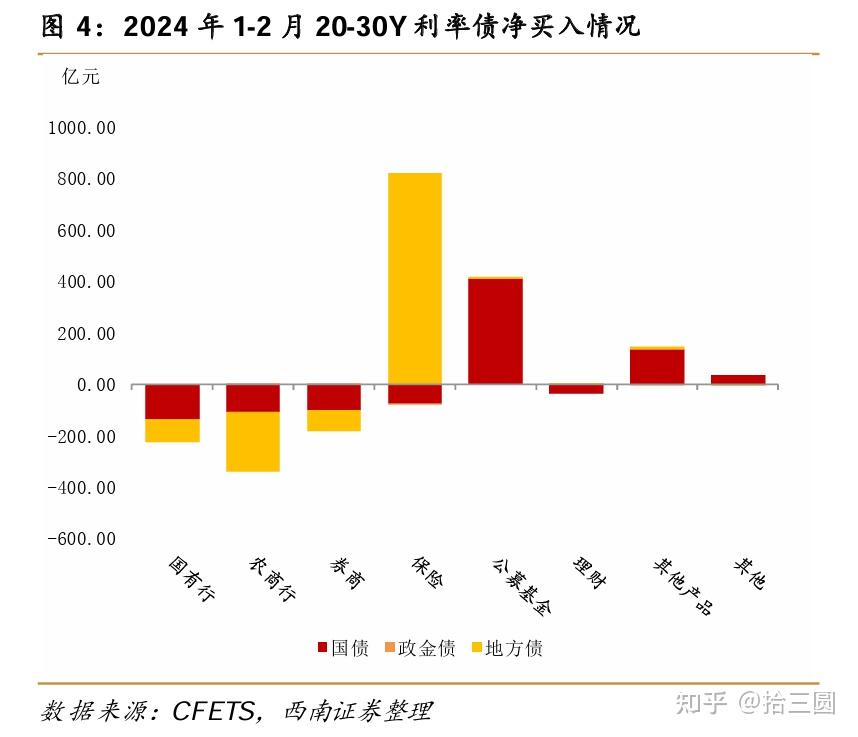

不过自9月份起,公司债通过审批的规模同比降幅出现收窄趋势,降幅创年内新低,似乎在为后续化债政策落地“储备弹药”。据华安固收团队统计,9月城投公司债通过项目规模已达1952亿元,同比下行11%,但环比大增46%,其中很大一个变化在于低评级主体的审批通过规模大幅提高。

据华安固收首席颜子琦介绍,在前9个月城投债累计通过规模大降27%的情况下,9月当月AA主体同比由降转增,通过批文的金额规模达到582亿元,实现同比增长21%的“逆市场”表现,同时,9月份终止审核规模环比回落,同比涨幅扩大至118%,年内累计增长155%,整体将9月份可供发行的城投债规模拉升。

业内人士指出,随着10月12日财政部表示“拟一次性增加较大规模债务限额,置换地方政府存量隐性债务,加大力度支持地方化解债务风险”以来,地方债务置换的债券供给将会“井喷”,对中低资质城投性价比提振尤为明显,或是近期该类品种规模增发的诱因之一。

与此同时,国联固收首席分析师李清荷表示,批文终止多见于城投属性强或可能涉及隐债的主体,或为落实“遏制增量”的化债目标,防止一边化债一边新增。从9月城投批文终止规模环比下降或可看出,监管对城投债融资释放出一定的宽松信号。

不少市场人士分析指出,去年化债政策执行至今已一年有余,2023年下半年至今可明显感受到的是城投平台不断提前兑付并退出,并在2023年退出平台数量达到顶峰。此外城投平台不断整合以提高融资效率,也让整体的批文通过率较前期有所提高。

不过值得注意的是,江浙地区退平台城投主体仍有存量债的现象较重点省份更为明显,国金固收分析师李美雍对此表示,或因为此类经济发达地区有较强融资诉求,弱平台被整合至集团内部,融资职能交由更高层级母公司承担以加快审批进度,而如吉林、宁夏等地发债融资诉求不强,而且公开市场认可度偏低,因此当地退出债市的城投主要是完全退出。

但是可以肯定的是,在债务改革背景下政府信用将进一步巩固,地方城投平台的转型发展也将持续推进,城投信心加码后,利差下行空间将会打开,市场人士表示,愈发趋紧的化债政策具有持续性,即便城投信仰加持下城投债供给或仍难以放量,“即便主体退出了名单,也只能借新还旧,短时间内预计仍很难新增债券融资”。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。