一季度宏观杠杆率上升6.8个百分点 居民部门升幅最低

尽管总体债务增速继续下降,但宏观杠杆率在一季度仍然上升了6.8个百分点。

图片来源于网络,如有侵权,请联系删除

日前,国家金融与发展实验室(NIFD)发布《2024年一季度宏观杠杆率报告》(下称《报告》),经测算2024年一季度宏观杠杆率上升6.8个百分点,从2023年末的288.0%上升至294.8%。其中,居民部门杠杆率上升了0.5个百分点,从2023年末的63.5%升至64.0%;非金融企业部门杠杆率上升幅度最大,上升了5.7个百分点,从2023年末的168.4%升至174.1%;政府部门杠杆率上升了0.6个百分点,从2023年末的56.1%增长至56.7%。

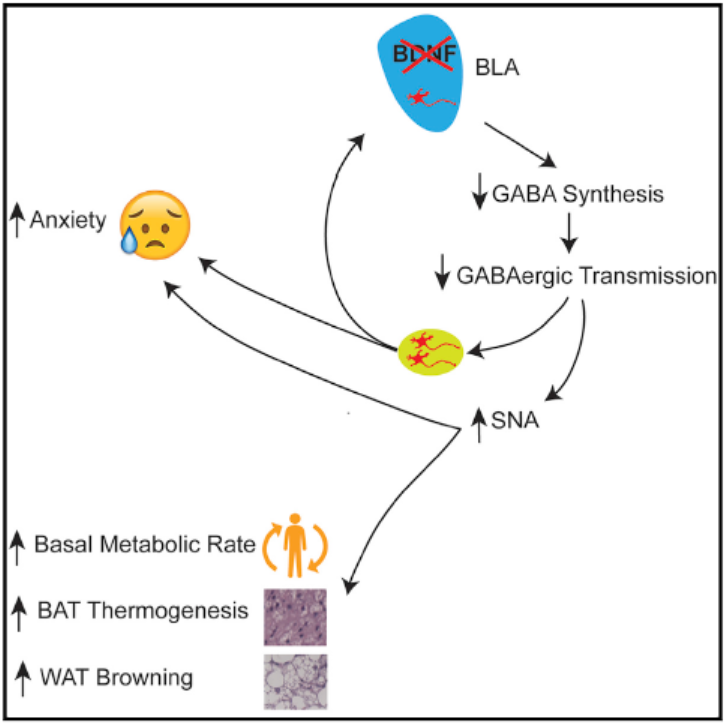

图片来源于网络,如有侵权,请联系删除

《报告》认为,杠杆率上升的最主要原因仍然是名义GDP增速的超预期下滑。虽然单季实际GDP同比上升了5.3%,但单季名义GDP只上升了4.2%,名义GDP单季同比增速已经连续4个季度低于实际GDP,GDP缩减指数小于0。

宏观杠杆率增幅有望小于去年

在去年一季度的高基数基础上,2024年一季度宏观杠杆率的上升幅度小于2023年一季度:2024年一季度宏观杠杆率上升6.8个百分点,从2023年末的288.0%上升至294.8%。2023年我国宏观杠杆率共上升了13.8个百分点,其中一季度增幅最大,上升8.8个百分点。

与此同时,M2/GDP上升了7.6个百分点,从2023年末的231.9%升至239.5%;社融存量/GDP上升了6.8个百分点,从2023年末的299.9%升至306.7%。

导致宏观杠杆率再度攀升的原因,除了去年一季度的高基数因素外,更重要的是居民和企业部门加杠杆意愿进一步下降,债务增速下降,杠杆率走势相对更为稳定。

《报告》指出,杠杆率上升的最主要原因仍然是名义GDP增速的超预期下滑。如果名义GDP增速长期徘徊在4%~5%左右的水平,实体经济债务增速也需要下降到5%左右的水平才能勉强维持宏观杠杆率的基本稳定。但显然,债务增速很难在短期内继续下降。主要是因为无论是货币政策还是财政政策,都希望加大逆周期调控的力度,提高各部门的债务增速,促进经济稳定增长。

在这种趋势下,《报告》预计全年宏观杠杆率的增幅有望小于2023年,共上升10个百分点左右。

在具体结构上,国家金融与发展实验室国家资产负债表研究中心秘书长刘磊对第一财经记者表示,预计调整应该不大,政府部门杠杆率仍会持续上升,企业部门杠杆率增速较去年稍低,居民杠杆率基本稳定。

居民部门杠杆率升幅最低

分部门来看,居民部门宏观杠杆率增速最小,非金融企业部门的杠杆率升幅最大。

2024年一季度居民部门杠杆率上升了0.5个百分点,从2023年末的63.5%上升至64.0%。非金融企业杠杆率共上升了5.7个百分点,政府部门杠杆率共上升了0.6个百分点。

在房地产市场的预期不强、住房交易有限、房贷增速大幅下滑的环境下,居民债务增速已经处于较低水平。

《报告》显示,一季度居民杠杆率的上升主要来自于季节性因素,预计全年居民杠杆率基本稳定,“低贷款增速+高存款增速”将是未来一段时间居民资产负债表的主要特征。

经营性贷款是近年来居民加杠杆的主要方式。居民贷款增速继续回落,房贷持续负增长。

2024年一季度,居民总贷款增速为5.1%,其中消费性贷款(包括房贷和普通消费贷)增速进一步下滑至1.4%。《报告》估算,其中房贷增速为-1.2%,其他消费贷增速为7.2%,低于2023年全年的增速水平。居民经营性贷款同比增长了15.4%,但增速也有所下滑。居民房贷自2023年一季度起已经持续5个季度负增长,房贷在居民总贷款中占比已下降到47%,而经营性贷款占比则提升至28.8%。从月度走势来看,1月份居民贷款需求略有提升,但在2~3月再次回落,其中商品房销售低迷是主要的拖累因素。

除了居民部门,非金融企业杠杆率持续上升,从2023年末的168.4%升至174.1%,上升了5.7个百分点。尽管一季度的上升幅度小于去年,但非金融企业杠杆率已经连续两年持续攀升,相比于2021年末154.1%的局部低位,最近9个季度共上升了20个百分点。

《报告》认为,最主要的原因是经济增速下滑,导致企业债务增速领先于经济增速。另一个重要原因是货币政策相对宽松,部门尽一切努力鼓励企业进行贷款。某些企业的贷款融资成本已经低于存款利息,由此产生一些资金空转现象,导致企业的杠杆率虚增,其反映的并非企业真实的债务负担。

政府部门方面,政府杠杆率一季度增加0.6个百分点。其中,中央政府杠杆率从2023年末的23.8%上升至23.9%,基本保持稳定;地方政府杠杆率从2023年末的32.3%升至32.8%,增加了0.5个百分点。

《报告》认为,这一方面是积极财政政策在起作用,政府部门加大了财政赤字率和政府债务新增规模;另一方面也是财政自动稳定器在起作用,经济增速下滑和政府收入下降导致政府部门被动加杠杆。

适度增加中央政府预算赤字

中央金融工作会议提出:“要充实货币政策工具箱,在央行公开市场操作中逐步增加国债买卖。”

《报告》认为,在公开市场操作中加入国债买卖这一工具,以及在央行资产负债表中逐步增加国债占比是“加快现代中央银行制度建设,构建中国特色现代金融体系”的重要一环。

23日晚,央行有关负责人表示,央行在二级市场开展国债买卖,可以作为一种流动性管理方式和货币政策工具储备。我国国债市场规模已居全球第三,流动性明显提高,这为央行在二级市场开展国债现券买卖操作提供了可能。

在《报告》看来,当前阶段让中央银行将国债逐步过渡为其创造货币和进行货币政策调控的基础工具仍存在一定困难。最大问题在于中国国债存量规模是有限的。以2023年一季度末的数据为例,我国中央银行资产负债表的总规模为42.6万亿元,而中央政府债务总规模仅为30.5万亿元,即使加上地方政府一般债务的规模,也仅为46.7万亿元。国债总规模过低,无法满足中央银行将其作为主要资产的要求。

反观美国,当前美联储总资产约8万亿美元,而美国的联邦政府债券存量规模约有27万亿美元,其中约4.5万亿美元的联邦政府债券被美联储持有。

基于此,《报告》建议,在未来很长一段时间内要适度增加中央政府预算赤字,增加国债规模。既有利于短期内更为积极的财政政策,加大逆周期调控力度,又有利于改善中央银行资产负债表,构建具有中国特色的现代金融体系。

谈及对市场影响,刘磊认为:“初期难免对市场产生一些扰动,但从本质上来讲不会对市场产生任何影响。”

为名义GDP而战还要持续

保持债务增速是防止资产负债表衰退的重要举措,但宏观杠杆率上升较快仍然值得关注。为名义GDP而战还要持续下去。

《报告》认为,要加大宏观政策的逆周期调节力度,着力提升物价水平,进而将名义GDP增速曲线维持在实际GDP增速曲线的上方。这才是促进经济持续复苏、保持宏观杠杆率相对稳定的基本方略。

近段时间以来,长期国债收益率持续下行,其中30年期国债收益率降至2.5%以下。中国人民银行在一季度货币政策委员会例会新闻稿中提到“在经济回升过程中,也要关注长期收益率的变化”。

“央行政策调整很大程度上受经济运行影响,是否降息主要还是看未来季度的经济运行的情况,短期之内预期较低。从长期看,政策利率还是会下降。”在刘磊看来,从宏观形势来看,货币政策还要提高相应作用,无论是政策利率,还是企业贷款利率,未来还有下降空间。

从现实情况看,货币政策有效性并不算强,但货币政策仍具有较大的宽松空间。《报告》建议,货币政策锚定物价目标(如3%的通货膨胀率),加大逆周期调节,更大幅度降息。以货币政策目标引导实体经济的准确预期,例如为达到3%的通胀目标将持续引入各类宽松的货币政策工具,提升对M2、社融及实体经济债务增速的预期。促进预期修复是经济复苏的关键。

在财政政策方面,《报告》认为,中国的财政政策较为保守,在宏观调控中力度非常有限。在当前实际增速低于潜在增速的阶段,应加大财政政策宏观调控的力度。

(文章来源:第一财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。