【财经分析】债市“慢牛”演绎 仍可保持定力

新华财经上海8月6日电(记者杨溢仁)跨过月末,随着“运动式”反内卷预期的降温 ,债市情绪有所回稳——利率进入超跌修复阶段,10年期国债收益率行至1.71%附近。

图片来源于网络,如有侵权,请联系删除

分析人士认为,在货币政策“一马当先”(体现灵活性和预见性)的背景下,“股债双牛”依旧可期。

图片来源于网络,如有侵权,请联系删除

利多因素逐渐释放

图片来源于网络,如有侵权,请联系删除

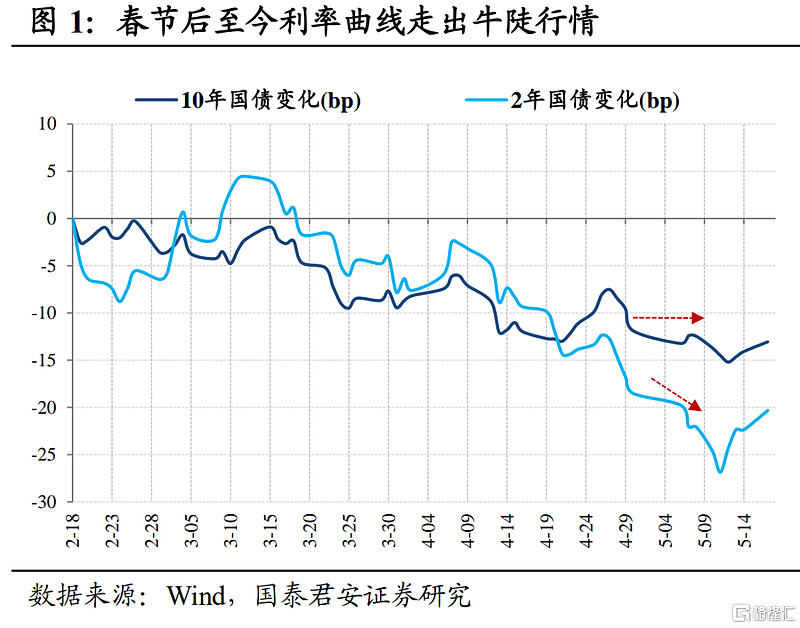

可以看到,7月以来债市呈现出大幅盘整格局,10年、30年期国债收益率起步于1.64%、1.85%,一路震荡上行,月末一度触及1.75%、2.00%,上行幅度达到了11BP、15BP。

显然,受近期“反内卷”改革预期的影响,股票和商品表现较好对债券市场形成了一定扰动。

“不过,考虑到下半年货币政策有望保持宽松,且基本面对债券依然有利,因此近期市场的调整反而会是介入机会。”一位机构交易员告诉记者,“8月或是债市博弈‘胜负手’的时点。”

首席经济学家刘郁认为,当前有几大理由支撑债牛持续演绎。

首先,关税谈判结果或重新升级为资产定价的主要变量。“就目前来看,美国在新一轮的关税谈判中,普遍如期获得了贸易天平的倾斜,而阶段性的胜利,可能会推动其在后续的中美谈判中变得更加强硬。”刘郁称。

其次,7月的PMI和票据市场数据显示,需求端仍然偏弱。同时,短期政策刺激预期正在回撤。从7月末召开的重要会议表述来看,当前管理层对上半年经济的定调较为乐观,这将使得由基本面转弱到刺激型政策落地,大概率还需要一定的等待时间。

“PMI数据显示,在7月高温多雨的天气影响下,下游投资需求释放受阻,生产分项环比下降、景气扩张放缓,叠加行业推动‘反内卷’控产,多重因素都将对生产节奏产生影响。”华创固收首席分析师周冠南预计,“7月工业增速或放缓至6.3%附近。”

再者,商品行情的降温,同样对债市形成利好。商品市场大幅普涨的阶段或已过去,此前超涨的品类,悉数进入价格修正区间。眼下,虽然每日仍有部分商品上涨,但其背后普遍有供需改善的支持,市场风险偏好正回归理性化。

债市调整速度放缓

除了上述因素外,来自流动性的利好因素同样值得关注。

“8月资金利率有望触及年内低点。”前述交易员指出,“就历年8月资金面的运行节奏来看,R001、R007基本可保持平稳,资金利率上行起点多落于跨月前夕。尤以今年的8月1日为例,隔夜、7天期资金利率在央行大额回笼的背景下,依然下行至1.35%、1.49%,这或许就是积极信号。”

记者在采访中发现,目前大部分持乐观态度的业内人士判断,8月机构资金大概率将回流债市。

“7月基金被赎回的负债或依然停留在间市场,随着8月债市进入修复阶段,这部分资金有望陆续回流交易盘,此前利率上行的扰动同样会成为利率下行的推力。”刘郁称,“此外,调整之后的超长期地方债、超长期国债老券收益率已多上行至寿险‘新成本线’——2.0%附近或之上,这预示着8月份超长端利率债收益率或在险资配债的推动下,走出超额下行行情。”

中央国债登记结算有限责任公司提供的数据显示,截至8月5日收盘,银行间利率债市场收益率一改前期快速回落走势,呈现出小幅波动的格局。举例来看,中债国债收益率曲线3M期限落在1.31%附近;2年期收益率行至1.43%;10年期收益率稳定在1.71%一线。

建议把握做多窗口

展望2025年下半年,在外部环境仍面临较大不确定性、基本面弱修复过程持续的大背景下,债市“慢牛”有望继续演绎。而在此期间,关税谈判、货币条件以及机构行为均可能成为触发小波段行情的变量。

“由此,对于债市,建议各机构依旧保持定力。”周冠南表示,“面对窄区间震荡市场,把握确定性的票息价值对于组合收益至关重要,交易则需要根据区间走势灵活操作。具体而言,各机构在寻找票息高点时,建议综合考虑绝对收益视角和相对收益视角,周度动态跟踪债券比价,灵活调整配置品种;同时根据机构配债空间和偏好变化,把握各品种的结构性机会。”

再看到交易策略方面,首先,可结合季节性及关键事件进行择时——8月至10月,债市扰动因素有所增加,各机构需关注稳增长政策加码及机构赎回带来的扰动;11月至12月,各机构可提前布局下一年的宽松预期,把握抢跑交易。其次,可根据波动区间进行点位选择——在震荡市场中,根据定价区间点位及时进行布局和止盈交易的胜率较高。再者,聚焦品种选择,10年期国债作为交易品种的性价比较高,可持续关注。

“下半年,可关注超长端债券性价比抬升的做多窗口,灵活调整、快进快出。”周冠南称。

“从上涨空间视角来看,由于货币政策的基调未变,因此8月全面降准、降息的概率相对不高,这意味着长端利率或难突破前低。”刘郁则指出,“不过,即便利率下界受限,可若以10年、30年期国债收益率的年内低点作为参考,二者仍存在10BP至12BP的下行空间,叠加久期考量,潜在收益较为可观。”

来自的判断则更为乐观,二季度以来人民币从年初的贬值转向持续升值,货币政策放松面临的外部掣肘减弱,而内部面临的提振有效需求修复等诉求在持续走强,综合考虑当前国内通胀水平仍处偏低位置,则通过货币政策放松可以有效引导实际利率下行、提振实体信心、盘活资金活性、缓解金融机构息差等,更利于实现“稳就业、稳企业、稳市场、稳预期”等相关目标。也就是说,现阶段可继续看好下半年债券市场,债券收益率有望进一步向下突破,建议投资者积极配置。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。