规模破万亿!银行发行“二永债”须警惕这项风险→

今年以来,对于“二永债”(二级资本债、永续债)发行热情不减。

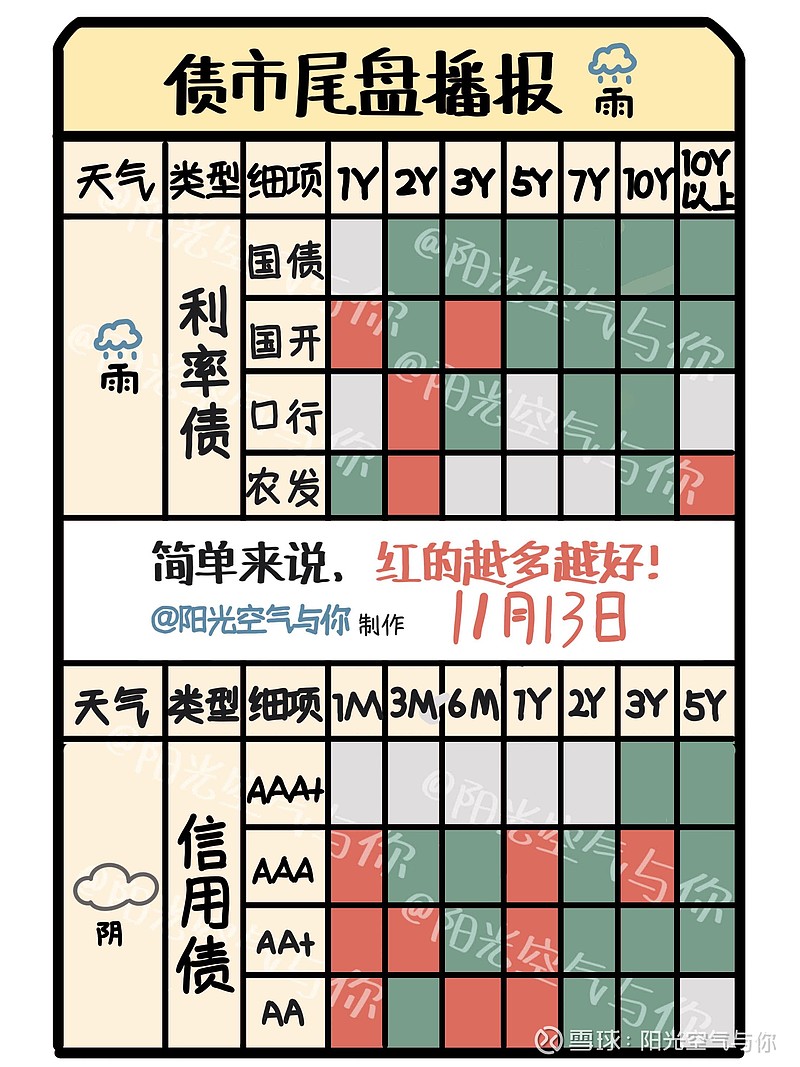

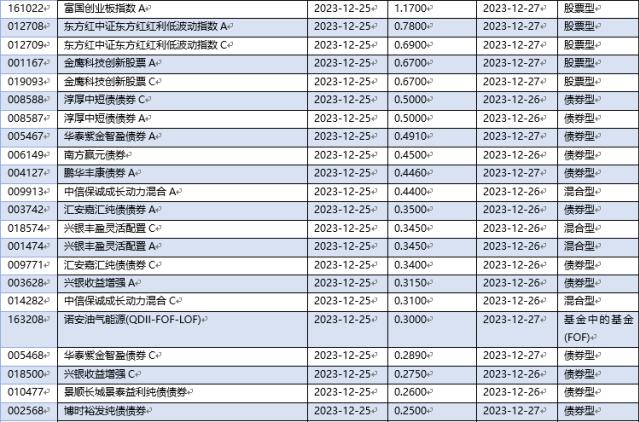

图片来源于网络,如有侵权,请联系删除

《国际金融报》记者注意到,截至8月7日,银行发行“二永债”总额已超万亿元。仅7月内,发行规模便激增超2000亿元。与此同时,银行间发行情况出现分化:大行发行规模占据“半壁江山”,而中小银行成为“二永债”发行数量的主力。

图片来源于网络,如有侵权,请联系删除

受访专家指出,“二永债”发行加速本质上源于银行对补充资本金的需求增大。全国性银行在资本充足率和风险管控上表现更好,且受益于特别国债注资,资本补充需求得到缓解;中小银行则更看重“二永债”的便利性。需要注意的是,中小银行发行“二永债”不是一劳永逸,应警惕资本补充后劲不足的风险。

“二永债”发行加速

8月7日,又一笔总额为30亿元、由发行的二级资本债成功落地。记者梳理Choice数据发现,今年已有47家银行合计发行“二永债”69只,发行总额达到10464.60亿元,突破了万亿大关。

事实上,自今年二季度以来,银行发行“二永债”的节奏骤然加快。

数据显示,今年前两个季度,商业银行分别发行“二永债”9只、43只,总额分别达到1738.60亿元和6387亿元。进入下半年,银行对“二永债”的热情依旧不减。记者注意到,仅7月内,商业银行便有15只“二永债”进入市场,发行规模暴涨2294亿元,远超一季度的总量。

结合近两年发行数据也可以发现,银行对于“二永债”的需求正在增加。2023年至2024年,银行“二永债”发行数量和规模持续增长,发行数量分别为123只和142只,年度发行总额分别为11142.9亿元和16637.9亿元。

长期以来,“二永债”都是银行从外部渠道补充资本的重要途径。从功能来看,二级资本债主要用于补充银行二级资本,往往具有明确的固定期限,银行通常在第一个固定期限结束时选择赎回。无固定期限资本债券(永续债)则用于补充其他一级资本,到期日期并不固定,理论上可以永远存续。

“‘二永债’发行加速,本质上源于银行对补充资本金的需求增大。”复旦发展研究院助理研究员、复旦平安宏观经济研究中心主任助理石烁表示。

石烁指出,从监管角度看,巴塞尔协议Ⅲ明确要求商业银行的总资本充足率必须达到8%,而国内监管的要求则更为严格。从信贷角度看,银行机构为支持实体经济加大了信贷投放力度,增加了资本金消耗,也需要尽快补充。从资本金补充渠道来看,随着存贷息差持续收窄,银行难以通过内源性收入来补充资本金。2024年中央金融工作会议提出,“拓宽银行资本金补充渠道”。银行使用“二永债”拓展了补充资本的外源性工具,符合中央的总体要求。

警惕资本补充后劲不足

值得关注的是,从发行机构种类来看,不同银行间发行规模明显分化。总体而言,国有行及股份行发行规模大,而地方性银行和民营银行发行数量多、对“二永债”的热情也更高。

据统计数据,今年以来,国有银行合计发行16只“二永债”,发行总额达5950亿元;股份行共发行9只“二永债”,总额度为2670亿元;地方银行及民营银行发行“二永债”数量高达46只,总额度为1844.6亿元。

为何中小银行更热衷于发行“二永债”?在石烁看来,全国性银行在资本充足率和风险管控方面表现更好,还受益于特别国债注资的支持,所以资本补充需求得到缓解。与全国性银行相比,中小银行看重“二永债”的便利性。

“‘二永债’不依赖资本市场估值表现,适用于非上市的中小银行。相比股权融资,‘二永债’不稀释股权,融资成本在当前低利率环境下相对可控。另外,考虑到二级资本债计入二级资本,永续债计入其他一级资本,中小银行可以在发行策略上调整债券配置,优化资本结构。”石烁进一步分析道,“随着城投债供给持续收紧,买方机构资金对‘二永债’的配置需求相应提高,也为中小银行发行‘二永债’提供了活跃的市场空间。”

国家金融监管总局统计数据显示,截至今年一季度末,商业银行资本充足率为15.28%。分机构类型来看,国有行、股份行、城商行和农商行的资本充足率分别为17.79%、13.71%、12.44%、12.96%,后三者仍低于行业平均水平。

值得关注的是,根据监管规定,二级资本债在发行后第5年开始,每年可计入二级资本的比例逐年下调,从100%递减至20%。若银行未及时赎回,资本补充效果会迅速减弱,并且赎回“二永债”仍有门槛,特别是资本充足率应持续高于监管红线,新一轮资本补充量要能同步替代赎回部分。

石烁指出,中小银行发行二永债并非“一劳永逸”,需要警惕资本补充“后劲不足”的风险。考虑到业务压力和资本补充能力不足,中小银行并不容易达到要求,构建资本补充长效机制仍是挑战。

“从供给端看,2025年,随着大行注资落地以及化债背景下银行资产质量改善,银行资本补充压力将有所缓解。此外,考虑到‘二永债’年度到期规模不低,在资本充足率刚性需求下,续发压力不减。从需求看,‘二永债’仍为‘资产荒’延续下的优质配置品种,但是由于优质信用债逐渐‘利率化’,投资安全垫或变薄,将倒逼机构优化配置策略。”远东资信研究院研究与发展部研究员柴柯青指出。

展望后续,柴柯青认为,考虑到配置需求与信用风险和收益之间的平衡关系,投资者对于“二永债”的投资偏好有望延续,但优质资产的信用利差正在被持续压缩,考虑到风险与收益的平衡,当前市场环境更需要投资者优化投资配置策略,在下沉市场挖掘更具确定性的增量收益。

(文章来源:国际金融报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。