【财经分析】节后信用债弱势震荡 四季度投资如何布局?

新华财经上海10月11日电 7月以来,长端利率中枢震荡抬升,在宏观叙事变化以及监管因素冲击下,机构行为变化带来的交易摩擦与筹码互换,使得信用债收益率走出了结构性抗跌、品种性超跌的行情。

图片来源于网络,如有侵权,请联系删除

展望四季度,信用债市场能否继续布局?

图片来源于网络,如有侵权,请联系删除

分析人士认为,在宏观图景与政策取向尚未发生大幅超预期变化的情况下,短期信用债仍是各机构的较优选择,尤其在经历了9月的市场回调后,其配置性价比将有所凸显。

图片来源于网络,如有侵权,请联系删除

四季度尚有参与机会

可以看到,三季度以来,信用债市场呈现出了结构性抗跌与品种性超跌的行情。一方面,短期信用债整体相对抗跌,收益率上行幅度多在10BP以内,信用利差小幅收窄,且短端信用债是当季为数不多录得正向回报的债券品种。另一方面,二永债的“利率放大器”属性再现,在市场的赎回担忧之下,频现急跌与深跌,尤其是长端二永债,收益率累计上行逾30BP,甚至50BP,跌幅显著高于普通信用债。此外,在持续近两个半月的调整中,超长端信用债的跌幅也不浅。

“简而言之,三季度信用债市场呈现出了长端调整多、短端调整少,信用低等级调整少、高等级调整略多,二永债调整多、普信债调整较少的特点。”研究所首席经济学家孙彬彬表示,“就投资回报来看,2年期及以内的短期信用债表现不错,整体取得了较好的正收益。而3年及以上期限的债券整体投资回报表现较为一般,期限越长投资回报表现越差。其中,30年期国债三季度的投资收益仅为-7.818%。”

那么,展望四季度,信用债市场会否继续下跌?

“回顾史上四季度的信用债表现,除2022年政策转向引致债市收益率调整外,其他年份收益率整体走低。”研究所固收首席分析师谭逸鸣认为,“考虑到历史上四季度信用债的一级供给整体偏弱,则供需结构有利于后市行情的演绎。在宏观图景与政策取向尚未发生大幅超预期变化的情况下,短期信用债仍然是当前机构最偏好的资产,尤其经历了9月份的市场回调后,其配置性价比已有所凸显。”

仍需警惕扰动因素

节后伊始,债市不改弱势震荡格局。

中央国债登记结算有限责任公司提供的数据显示,截至10月10日收盘,间信用债市场收益率呈现出窄幅震荡走势。举例来看,中债中短期票据收益率曲线(AAA)3M期限上行2BP至1.58%,3年期收益率稳定在2.00%附近,5年期收益率行至2.18%;中债中短期票据收益率曲线(A)1年期下探1BP至7.02%。

“尽管市场中不乏利多因素支撑,但各机构在保持乐观预期的同时,也需要保留一份审慎。”一位机构交易员在接受记者采访时称,“首先,四季度政策博弈较多,难以形成利差压降的共识;另外,年末银行理财规模增长偏弱,也难以起到推动作用。实际上,目前中长期债基的业绩中位数普遍较差,四季度关乎全年的产品业绩表现,因此市场博弈的心态会更重,这也将加大市场的波动。展望后市,持仓管理与预期控制仍然是重中之重,个人更建议各机构依托持仓现状,规划次年头寸安排,等待机会降临。”

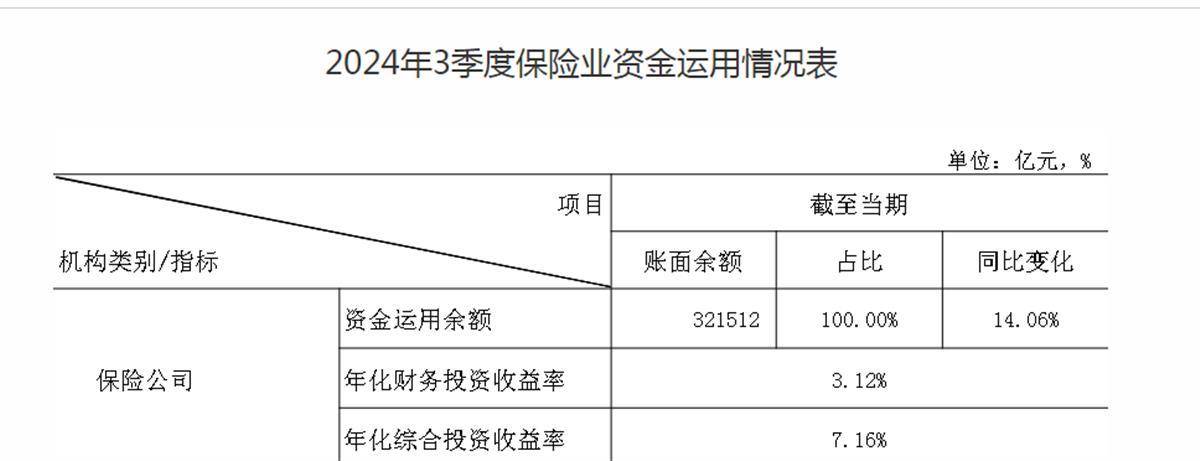

“在多重扰动因素交织闪现的背景下,我们预计10月信用利差将延续震荡格局,暂难出现单边下行趋势。”固收首席分析师姜珮珊称,“毕竟短期资金面虽有望延续宽松格局,但进一步向下低于政策利率的可能性也不大;与此同时,若最终公募新规正式稿中的赎回费率仍偏高,那么债基赎回压力可能促使信用债出现超调,特别是二永债、长久期信用债等品种;再者,跨季后理财规模增长虽能支撑信用债需求,但7月至8月理财增长乏力或预示着权益资金分流现象将持续。”

布局建议有的放矢

综上,聚焦信用债市场布局,四季度应如何构建组合?

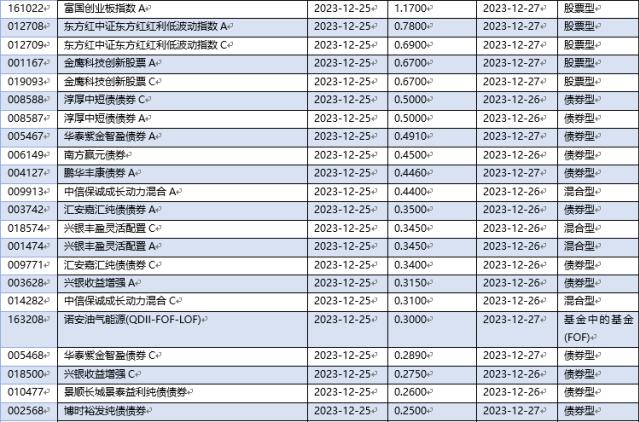

“我们建议以票息策略为主,把握调整后的配置机会。”姜珮珊表示,“3年期以内品种在今年债市调整期间抗跌性较好,但考虑到1年期品种利差距离年内高点空间较大,若后续赎回压力持续释放会有一定补跌的可能,因此2年至3年期品种或是更好的选择——其距离年内高点空间相对低于1年期品种。具体到产品选择方面,3年期银行二永债距离年内高点空间低于非金信用债,且收益率更高,可以把握布局机会。”

再就4年至5年期银行二永债来看,在前期调整中,该类产品的回调幅度较大,当前时点利差已突破年内高点3BP至5BP,且利差来到了2024年以来的90%以上,保护空间已较足,各机构亦可持续关注。“当然,考虑到该品种流动性较好,则遇到赎回潮,往往容易先被资管机构抛售以换取流动性,因此后市不排除波动较大的可能。各机构在布局时,也需要保留一份审慎。”前述交易员称。

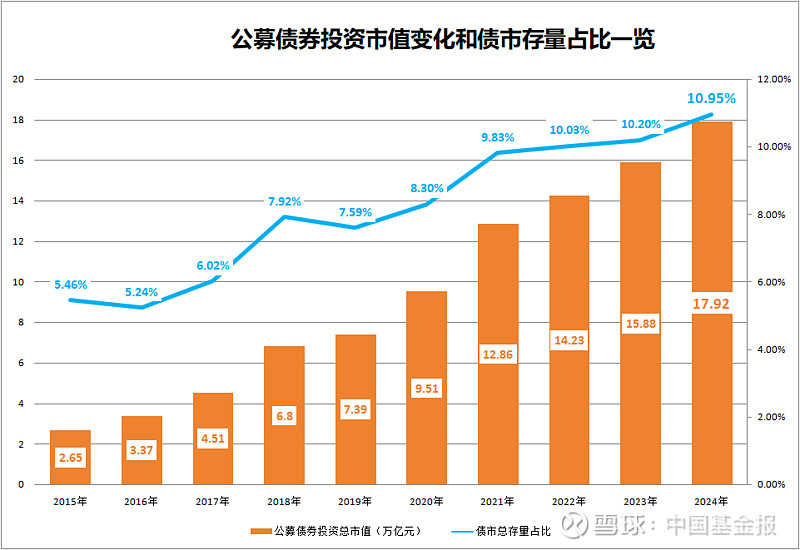

“至于超长端信用债,从比价维度考虑,其当前的信用利差已接近近两年的高点。 更重要的是,就交易量和买入方分析,配置盘正在入场。”孙彬彬表示,“国庆节前两周,超长端信用债的交易量已经从低点恢复,逐步上行,显示市场的关注度、交易热度有所上升。其次,今年以来,对市场表现影响较大的国股行,也已开始净买入超长端信用债,这在过去2年是极为罕见的现象,说明10年期AAA等级信用债,已开始具备配置价值,各机构可根据自身持仓情况,把握介入机会。”

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。