蚂蚁集团投资的助农服务商中和农信赴港IPO,“鞋王”百丽时尚再次递交上市申请 | IPO观察

(原标题:蚂蚁集团投资的助农服务商中和农信赴港IPO,“鞋王”百丽时尚再次递交上市申请 | IPO观察)

图片来源于网络,如有侵权,请联系删除

《洞察IPO》周绘 | 2024-03-04

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

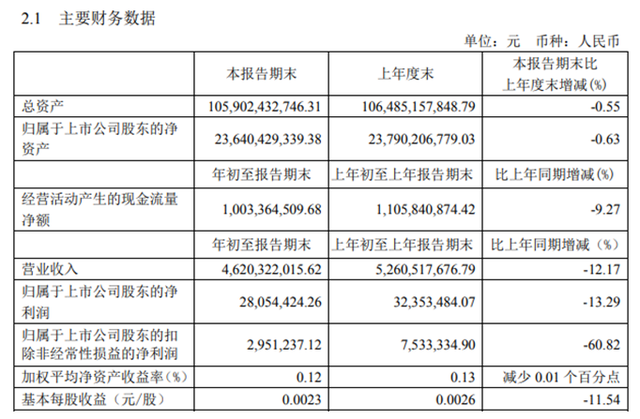

上交所&深交所

新 股 上 市

2月26日-3月3日,上交所主板有1家公司上市;深交所创业板有1家公司上市。

数据来源:公开信息;图表制作:洞察IPO

1. 龙旗科技:从事智能产品研发设计、生产制造、综合服务的科技企业,属于智能产品ODM行业,上市首日收涨99.69%,截至3月4日收报56.23元/股,较发行价26.00元/股收涨116.27%。

数据来源:公开信息;图表制作:洞察IPO

1. 肯特股份:主要从事高性能工程塑料制品及组配件的研发、生产与销售,上市首日收涨258.62%,截至3月4日收报58.78元/股,较发行价19.43元/股收涨202.52%。。

通过上市委员会审议会议

2月26日-3月3日,上交所、深交所均无公司过会。

递交上市申请

2月26日-3月3日,上交所、深交所均无公司递交上市申请。

港交所

新 股 上 市

2月26日-3月3日,港交所无公司上市。

新 股 招 股

2月26日-3月3日,港交所有2家新股招股。

数据来源:公开信息;图表制作:洞察IPO

1. 泓基集团:香港钢结构工程承造商,专注于为香港建造项目供应、制造及安装构钢。

2. 乐思集团:移动广告服务供应商,主要向客户提供全面的移动广告服务,以在媒体伙伴营运的媒体平台营销其品牌、产品及�u或服务。

通过上市聆讯

2月26日-3月3日,港交所有4家公司通过聆讯。

数据来源:公开信息;图表制作:洞察IPO

1. 荃信生物:完全专注于针对自身免疫及过敏性疾病生物疗法的临床阶段生物科技公司。

2. 乐思集团:移动广告服务供应商。

3. 连连数科:数字支付解决方案提供商,提供数字支付服务及增值服务。

4. 米高集团:中国国内钾肥公司,拥有采购、加工及制造能力,销售各类钾肥产品,包括氯化钾、硫酸钾、硝酸钾以及复合肥。

递交上市申请

2月26日-3月3日,港交所有8家公司递交主板上市申请。

数据来源:公开信息;图表制作:洞察IPO

1. 闪回科技:主要从事提供消费电子产品后市场交易服务,专注于线下以旧换新的手机回收服务。

2. 易达云:电商卖家客户的一站式端到端供应链解决方案供应商。

3. 方舟云康:慢病管理平台。

4. 天聚地合:综合性API数据流通服务商。

5. 中和农信:综合助农服务商,主要提供农村普惠信贷服务、农业生产服务、农村消费品及服务、农村清洁能源服务等。

6. 挚达科技:电动汽车家庭充电解决方案提供商。

7. 重塑能源:专注于氢燃料电池系统、氢能装备及相关零部件的设计、开发、制造和销售。

8. 百丽时尚:时尚鞋履公司,拥有19个多元布局的核心自有品牌及合作品牌。

闪回科技于2月26日披露招股书 拟登陆港交所主板

2月26日,闪回科技有限公司(简称:闪回科技)向港交所递交招股书,拟主板IPO上市,清科资本为其独家保荐人。

闪回科技是一家从事提供消费电子产品后市场交易服务的中国公司。根据弗若斯特沙利文的资料,以2022年自消费者端回收交易总额计,是中国最大的专注于线下以旧换新的手机回收服务提供商,亦是中国第三大手机回收服务商,市场份额分别约为8.4%及1.5%。

招股书显示,本次发行募集的资金闪回科技将用于进一步加强与上游资源合作伙伴的策略合作、进一步增加技术及研发工作能力、加大营销力度及开拓新的销售渠道以稳定增加销量及利润率、战略投资及�u或收购、营运资金及一般企业用途,具体募资金额未披露。

财务数据方面,2021年、2022年,闪回科技分别实现营业收入7.50亿元、9.19亿元,2022年营收增幅为22.59%;净利润分别为-4870.8万元、-9908.4万元。

2023年1-9月,闪回科技的营业收入为8.36亿元,同比增长19.22%;净利润为-9911.4万元。

易达云于2月27日披露招股书 拟登陆港交所主板

2月27日,EDA Group Holdings Limited(简称:易达云)向港交所递交招股书,拟主板IPO上市,招银国际为其独家保荐人。

易达云是一家电商卖家客户的一站式端到端供应链解决方案供应商,为中国快速增长的B2C出口电商行业赋能。采用海外仓模式,提供跨境物流、海外仓储以及配送交付服务,这些解决方案与自主研发的易达云平台无缝整合,该平台内置了全面的数字化供应管理工具。于往绩记录期间,大部分客户向易达云采购一站式端到端供应链解决方案,包括“头程”国际货运服务及“尾程”履约服务。

招股书显示,本次发行募集的资金易达云将用于通过轻资产模式增强全球物流网络、改造易达云平台、加强市场占有率、一般营运资金,具体募资金额未披露。

财务数据方面,2021年-2023年,易达云分别实现营业收入6.32亿元、7.09亿元、12.09亿元,2022年、2023年营收增幅分别为12.15%、70.65%;经调整净利润分别为4641.1万元、3682.7万元、9189.6万元,2022年、2023年净利增幅分别为-20.65%、149.53%。

方舟云康于2月28日披露招股书 拟登陆港交所主板

2月28日,方舟云康控股有限公司(简称:方舟云康)向港交所递交招股书,拟主板IPO上市,花旗银行、瑞银集团、农银国际为其联席保荐人。

方舟云康开展的业务专注于慢病管理,以满足慢病(如高血压、心血管及呼吸系统疾病)患者的需求。依托方舟云康的慢病管理平台,致力于为不断增长的慢病患者提供定制医疗护理及精准医疗。

针对慢病患者对便捷普及的医疗服务的需求,通过健客平台提供综合医疗服务及线上零售药店服务。方舟云康的综合医疗服务包括由注册医生及自有医疗专业人员通过H2H服务平台进行的复诊及电子处方服务。方舟云康亦提供线上零售药店服务,直接为客户提供广泛的药品及保健产品。

招股书显示,本次发行募集的资金方舟云康将用于拓展业务、研发活动、对线上慢病管理行业价值链中的其他利益相关者的潜在投资和收购或战略联盟、运营资金和一般公司用途,具体募资金额未披露。

财务数据方面,2021年-2023年,方舟云康分别实现营业收入17.59亿元、22.04亿元、24.34亿元,2022年、2023年营收增幅分别为25.34%、10.43%;经调整净利润分别为-2.07亿元、-8944.1万元、716.5万元。

方舟云康曾于2022年11月21日、2023年6月14日向港交所递交招股书,目前已失效。

天聚地合于2月28日披露招股书 拟登陆港交所主板

2月28日,天聚地合(苏州)科技股份有限公司(简称:天聚地合)向港交所递交招股书,拟主板IPO上市,中信证券为其独家保荐人。

天聚地合是一家中国综合性API数据流通服务商。向互联网公司、电信运营商、科技公司及其他商业及政府组织以及应用程序开发商及科技专业人士提供标准API服务及定制化数据管理解决方案。

招股书显示,本次发行募集的资金天聚地合将用于全面升级API市场中已有的API产品组合、数据管理解决方案已有产品及服务的升级、数据安全及隐私保护技术的研发、投资或收购产业上下游数据服务供应商的权益或与其建立合营企业来打造业务生态系统并提高市场占有率、营运资金及一般企业用途,具体募资金额未披露。

财务数据方面,2021年-2023年,天聚地合分别实现营业收入2.60亿元、3.29亿元、4.41亿元,2022年、2023年营收增幅分别为26.51%、34.09%;净利润分别为4596.6万元、4128.4万元、3506.1万元,2022年、2023年净利增幅分别为-10.19%、-15.07%。

天聚地合曾于2023年8月25日向港交所递交招股书,目前已失效。

中和农信于2月28日披露招股书 拟登陆港交所主板

2月28日,中和农信有限公司(简称:中和农信)向港交所递交招股书,拟主板IPO上市,中金公司为其独家保荐人。

中和农信是一家综合助农服务商,通过提供技术驱动的综合性产品和服务,包括农村普惠信贷服务;农业生产服务,向从事种养殖的农村客户提供综合农业生产服务;农村消费品及服务,为农村用户提供消费品、日常消费服务和保险产品的数字化购买渠道;农村清洁能源服务,赋能小农户和农村小微企业主,帮助农户利用屋顶开发可再生资源进行光伏发电等。

截至2023年9月30日,中和农信的业务覆盖全国21个省份的近500个县域,扎根超过十万个村庄,辐射近2亿农村人口。截至同日,中和农信在近500个农村本地服务网点中依靠超过6400名服务团队成员和超过11.8万人的村级合作伙伴直达农村用户。

中和农信的直接及间接股东包括TPG、蚂蚁集团、加拿大安大略省教师基金会、中国人民大学普惠金融研究院院长贝多广、中金公司等。

招股书显示,本次发行募集的资金中和农信将用于进一步投资本地服务网络,以扩大地域覆盖,并加深在农村地区的渗透;拓展及完善产品及服务;投资研发及加强技术能力;探索针对可与公司产生协同效应的农业技术公司或农业供应链公司的投资及收购机会;营运资金及其他一般公司用途。具体募资金额未披露。

财务数据方面,2021年、2022年,中和农信分别实现营业收入22.24亿元、24.29亿元,2022年营收增幅为9.23%;经调整净利润分别为5.06亿元、4.73亿元,2022年净利增幅为-6.69%。

2023年1-9月,中和农信的营业收入为22.72亿元,同比增长22.31%;经调整净利润为4.53亿元,同比增长20.06%。

挚达科技于2月29日披露招股书 拟登陆港交所主板

2月29日,上海挚达科技发展股份有限公司(简称:挚达科技)向港交所递交招股书,拟主板IPO上市,申万宏源香港为其独家保荐人。

挚达科技是一家电动汽车家庭充电解决方案提供商。以向汽车制造商及用户提供高品质智慧家用电动汽车充电桩为切入点,开发了由高质量产品、增值服务及强大数字化平台构成的“三位一体”电动汽车家庭充电解决方案。

于往绩记录期间,挚达科技全球已累计出货90万台家用电动汽车充电桩及在中国已累计出货80万台家用电动汽车充电桩。根据弗若斯特沙利文的资料,于往绩记录期间,按家用电动汽车充电桩销量计,挚达科技中国市场占有率达20.5%,全球市场占有率达到12.2%。

招股书显示,本次发行募集的资金挚达科技将用于研发以丰富产品及服务组合并增强数字平台及研发能力、海外扩张、升级现有的工厂并为新及现有产品增加生产线、并购活动,以提升提供能源管理服务的能力、包括营运资金需求在内的一般企业用途,具体募资金额未披露。

财务数据方面,2021年、2022年,挚达科技分别实现营业收入3.58亿元、6.97亿元,2022年营收增幅为94.92%;净利润分别为-2332.2万元、-2514.7万元。

2023年1-9月,挚达科技的营业收入为4.86亿元,同比增长16.37%;净利润为-2656.0万元。

重塑能源于2月29日披露招股书 拟登陆港交所主板

2月29日,上海重塑能源集团股份有限公司(简称:重塑能源)向港交所递交招股书,拟主板IPO上市,中金公司为其独家保荐人。

重塑能源是一家氢能科技企业,专注于氢燃料电池系统、氢能装备及相关零部件的设计、开发、制造和销售,并提供满足客户需求的氢燃料电池工程开发服务。

招股书显示,本次发行募集的资金重塑能源将用于为氢燃料电池系统的研发活动及扩产提供资金、为氢能装备的研发活动及扩产以及制氢行业的股权投资提供资金、海外市场业务拓展、营运资金及一般公司用途,具体募资金额未披露。

财务数据方面,2021年、2022年,重塑能源分别实现营业收入5.24亿元、6.05亿元,2022年营收增幅为15.37%;经调整净利润分别为-6.23亿元、-5.19亿元。

2023年1-9月,重塑能源的营业收入为2.19亿元,同比增长90.10%;经调整净利润为-4.02亿元。

百丽时尚于3月1日披露招股书 拟登陆港交所主板

3月1日,百丽时尚集团(简称:百丽时尚)向港交所递交招股书,拟主板IPO上市,美银证券、摩根士丹利为其联席保荐人。

百丽时尚是一家时尚潮流公司及时尚鞋履公司,拥有19个多元布局的核心自有品牌及合作品牌,覆盖女士、男士和儿童的鞋履、服饰和配饰等品类。根据弗若斯特沙利文的资料,以2022年零售额计,以12.3%的市场份额位居中国时尚鞋履市场第一,而第二名的市场份额为9.1%。

招股书显示,本次发行募集的资金百丽时尚将用于偿还银行借款、投资技术创新以加速业务多个方面的数字化转型、营运资金及其他一般企业用途,具体募资金额未披露。

财务数据方面,2022年、2023年截至2月28日止年度,百丽时尚分别实现营业收入235.10亿元、192.10亿元,2023财年营收增幅为-18.29%;净利润分别为27.35亿元、12.57亿元,2023财年净利增幅为-54.02%。

2023年3-11月,百丽时尚的营业收入为161.12亿元,同比增长12.78%;净利润为20.58亿元,同比增长92.69%。

百丽时尚曾于2022年3月16日向港交所递交招股书,目前已失效。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,财说网及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。