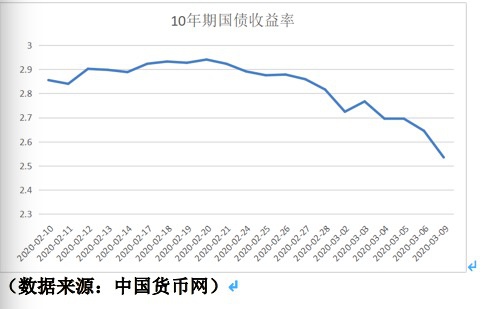

评论丨如何看待国债收益率持续下行的“债牛”行情

长期国债收益率持续下降,已经逼近历史低位区间。根据中国货币网发布的数据,截至6月25日,10年期和30年期国债到期收益率分别为2.24%、2.45%,较年初分别下行约32个、38个基点。债券到期收益率下行意味着债券价格上涨,推动了债券基金行情走热,出现了一轮“债牛”行情。今年以来,不少债券型基金投资回报率上升,一些产品年化收益率超过了10%。

图片来源于网络,如有侵权,请联系删除

国债收益率是指投资者购买国债并持有至到期所获得的年化收益率,反映购买国债所能获得的投资回报。为什么国债收益率下行往往伴随着国债牛市?要明白这个问题,就得先弄清楚国债收益率的两个决定要素,即国债票面利率和国债价格。国债票面利率是国债发行时确定的利率,是固定利率,表示国债持有者每年可以获得的固定利息与国债面值的比率。国债价格是国债在市场上的交易价格,它受到多种因素的影响,主要包括市场供求关系、利率变动预期、通胀预期等。通常而言,在上市国债中,国债面值以及票面利率已经确定,即国债的到期本息和不会改变。那么,投资国债的收益率就与国债价格成反比关系。当出现“债牛”行情时,国债价格上涨,投资者购买国债的成本增加,而到期本息和不变,因此投资国债的收益率会下降。

当前,我国出现国债收益率持续下行的“债牛”行情,是多方面因素共同造成的,其中主要有以下三类原因。

一是经济基本面的原因。当前我国已从经济规模扩张阶段转向高质量发展阶段,GDP增速趋于放缓,通常伴随着市场投资回报率的合理下行。近年来通胀预期较弱,CPI处于低位,PPI持续负增长,这进一步降低了市场利率水平,推动了债券价格上升。经济增长结构出现变化,也对债市预期带来影响。过去我国经济修复过程很大程度上源于地产周期的上行,对中长期利率的抬升效应较为显著。而当前这一轮复苏周期主要依靠制造业回暖,地产投资仍然偏弱,是长期利率维持低位的重要原因。

二是资产荒助推资金扎堆国债市场。当前房地产行业正处于调整过程中,这促成资产荒的底层逻辑,使得原本投入房地产的资金开始寻找新的投资渠道。股市进入持续震荡期,股债跷跷板效应较为明显,对债市形成了利多,投资者更倾向于将资金转向相对稳定的债券市场。在资产荒的大背景下,国债作为一种低风险、稳定收益的金融产品,自然受到投资者的青睐。从超长期特别国债的发行情况来看,每一期国债销售都在短时间内迅速售罄,这充分显示了投资者对国债市场的强烈需求和信心。当机构投资者和个人投资者积极投资长期国债时,国债价格上升和收益率下降就成为必然。

三是中长期利率下行预期促使投资者锁定固定收益产品。从货币政策的角度来看,扩内需、稳增长的政策导向意味着未来降准降息的可能性较大,这强化了中长期利率下行的市场预期。对于国债发行利率,未来票面利率的下行是大概率事件。这既是为了与市场利率下行保持一致,也是为了降低政府部门的融资成本,刺激经济增长。在这样的市场环境和利率预期下,投资者通过购买长期国债来锁定相对较高的长期利率,是一种较为合理的投资策略。

然而,“债牛”的背后也隐藏潜在风险,需要引起关注。对于短期交易型投资者而言,通过加大杠杆、拉长久期投入债市,在短期价格上行中能够获得更多收益。但如果行情降温、债券价格冲高回落,就需要承担较大损失。对于、等长期配置型投资者而言,随着债券收益率持续走低,如果将大量长期资金锁定在这些过低的长久期债券资产上,就会压低长期资产回报率。当遇到负债端成本上升的时候,可能出现收不抵支的被动局面,面临资产负债结构错配风险。对于债券市场而言,长期国债利率持续下行、信用利差显著收缩可能会在一定程度上加剧市场波动。

(文章来源:21世纪经济报道)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。