呵护债市稳定性 推动市场行稳致远

针对年内火热的债券市场,近期央行频频出手,陆续公布了国债借入、临时正逆回购等新工具,充分体现了央行及时校正和阻断金融市场风险累积、保持正常向上的收益率曲线的坚定态度。

图片来源于网络,如有侵权,请联系删除

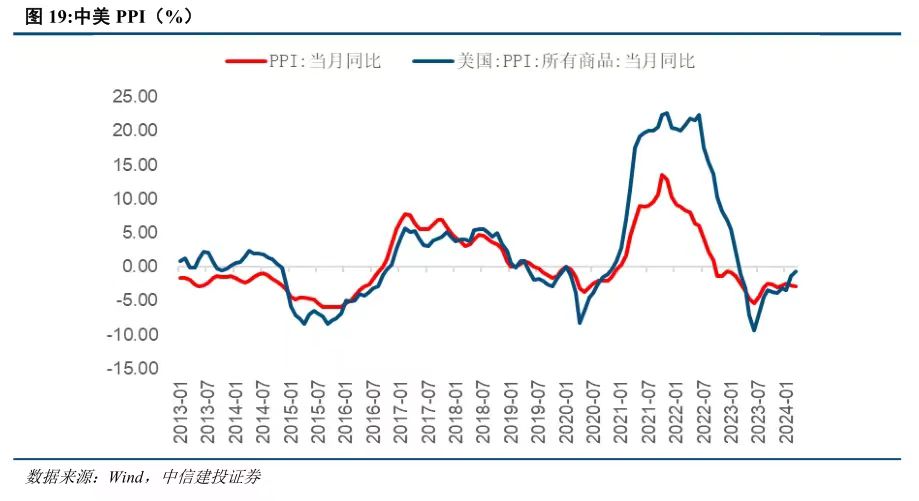

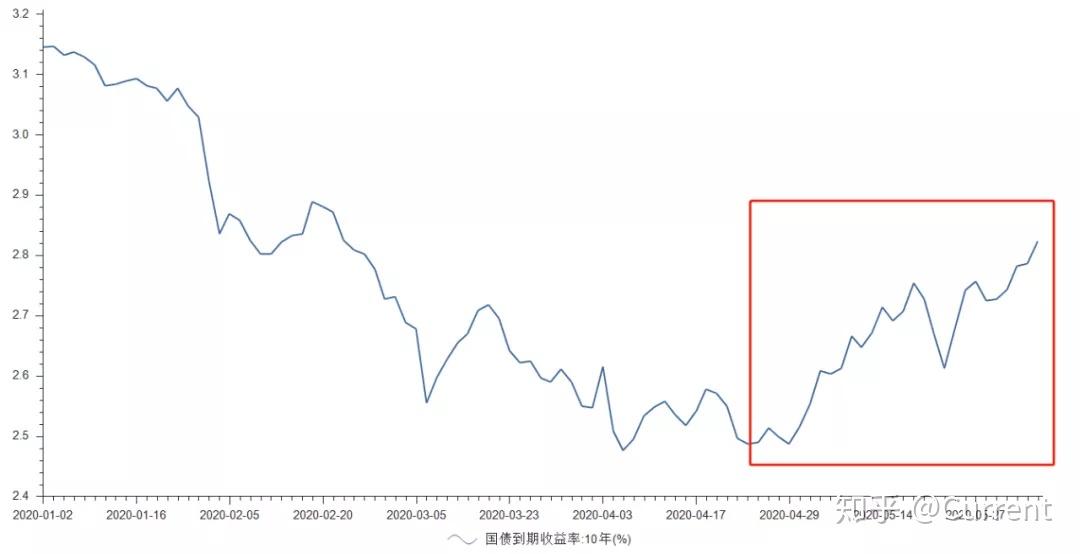

呵护债市稳定性,维持正常利率水平,是防范债市风险的必要手段。今年以来,债券市场持续走牛,特别是长端利率下行明显,10年期国债收益率一度下探至2.2%,30年期国债收益率长时间在2.5%下方运行,显然已经突破了“资产荒”等所谓的基本面逻辑,投机资金显著增多。如果不及时加以引导,债券市场堆积的风险将越来越多。

债券市场与股市不同,参与方大多是机构投资者。今年以来,随着债券市场上行,、等资金持续加码债市。特别是中小银行的债券投资占比不断上升,将大量资金锁定在收益率过低的长久期债券资产上。统计,一季度,银行间债券市场20至30年期债券成交8.9万亿元。其中,农村金融机构交易规模占银行间债券市场比重为24.8%,同比上升约10.5个百分点。

美国硅谷银行事件殷鉴不远,如果后期利率上升,银行体系将面对负债端成本上升、资产端持续亏损的双重困境。同时,年内个人投资者也不断通过银行理财、债券基金等持续加码债市,这类投资者风险承受能力更低,债市高位之后的波动可能导致短期集中赎回等问题。

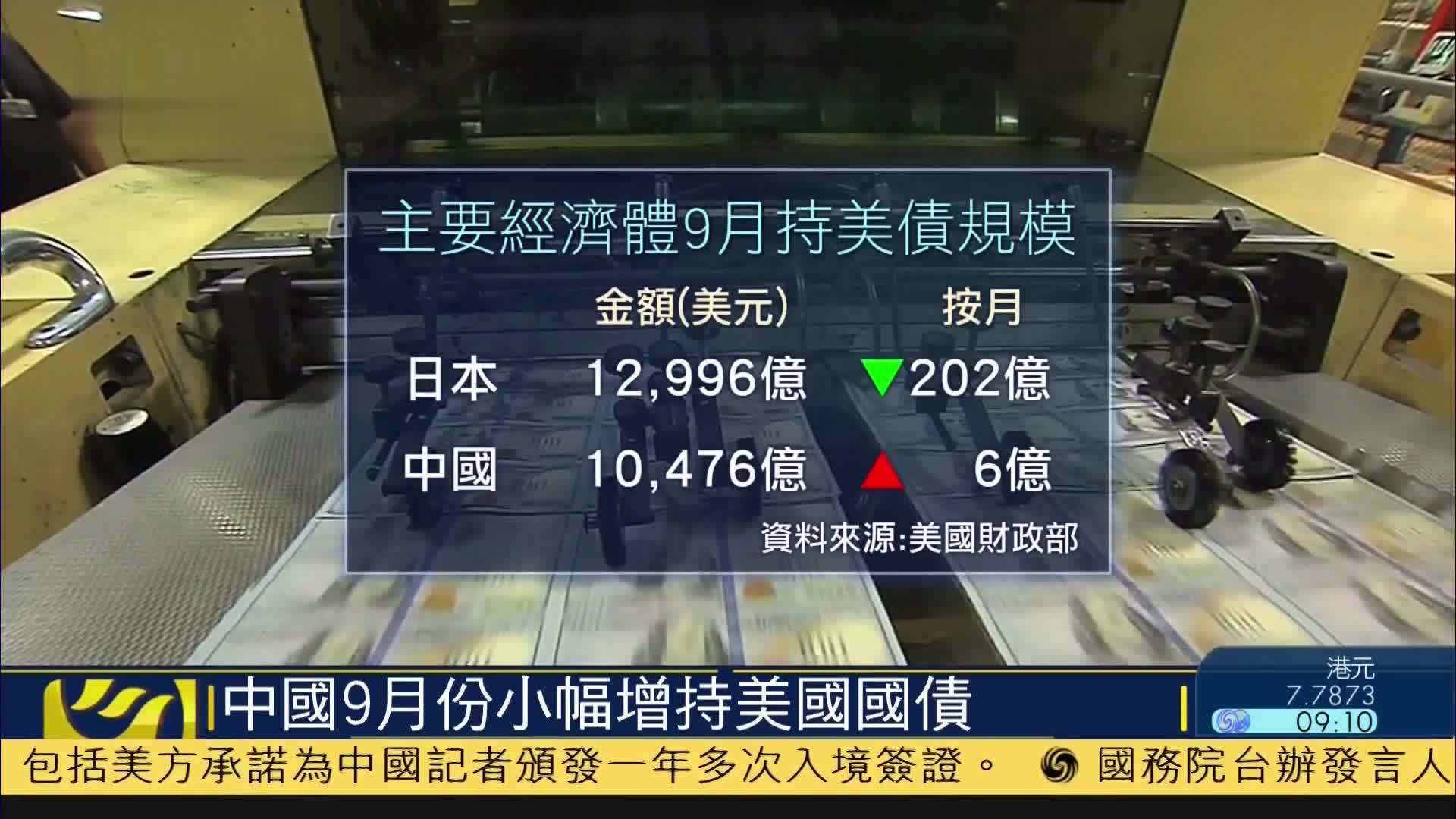

国债收益率是资产定价之锚,长期国债收益率持续走低,会向市场传递长期经济悲观的预期,也会进一步压制长期信贷供给,给实体经济融资带来压力。另外,当前美元处于强势周期,中美利差过大,也不利于维护汇率稳定,不利于维护资产价格的稳定性。因此,保持正常向上的收益率曲线非常重要。

对于市场各方参与者而言,一方面,要进一步强化风险管理意识,坚持从长期主义出发,抛开“业绩焦虑”,放弃“考核内卷”,安全第一,审慎经营,不在风险过高的背景下参与市场投机;另一方面,也要意识到,中国宏观经济的基本面仍然优异,长期发展潜力依然巨大,不支持长期利率持续下行。对于短期优质资产供应不足、资金供给较多带来的矛盾,监管层也已经充分重视,近期央行也通过新工具充分展示了调控意愿和能力,推动市场行稳致远。

(文章来源:时报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。