由招商证券担任销售机构的境内首单AAA国际评级交易所ABS成功发行

中国证券报记者从招商证券获悉,近日,由招商证券担任销售机构的境内首单获得AAA国际评级的交易所企业资产支持证券(以下简称“交易所ABS”)“华能信托-三六零小贷第1期资产支持专项计划”(以下简称“奇诚ABS”)成功发行,标志着中国债券市场对外开放迈出新步伐。项目的原始权益人、奇富科技旗下的三六零小贷,以及为该项目提供专业支持的华能信托、招商证券等一批中国企业彰显出在全球金融市场的竞争力。

图片来源于网络,如有侵权,请联系删除

据招商证券介绍,奇诚ABS项目发行规模为10亿元,基础资产为360借条消费贷款资产,由和赢保理(新分享全资子公司)担任初始后备资产服务机构,华能贵诚信托担任管理人,招商证券担任销售机构。经惠誉国际(Fitch)审核评定,奇诚ABS项目的优先A1级、优先A2级规模均为4.16亿元,两档合计总发行规模83.20%的优先A级证券均获得AAA评级。交易结构方面,奇诚ABS项目综合考虑国际投资人及国际评级机构的关注点,在合格标准、转付安排、破产隔离、流动性储备资金、信息披露和后备资产服务机构等方面进行了结构设计,弱化了发行主体对专项计划的影响,进一步强调资产证券化的本质,回归基础资产本身。

图片来源于网络,如有侵权,请联系删除

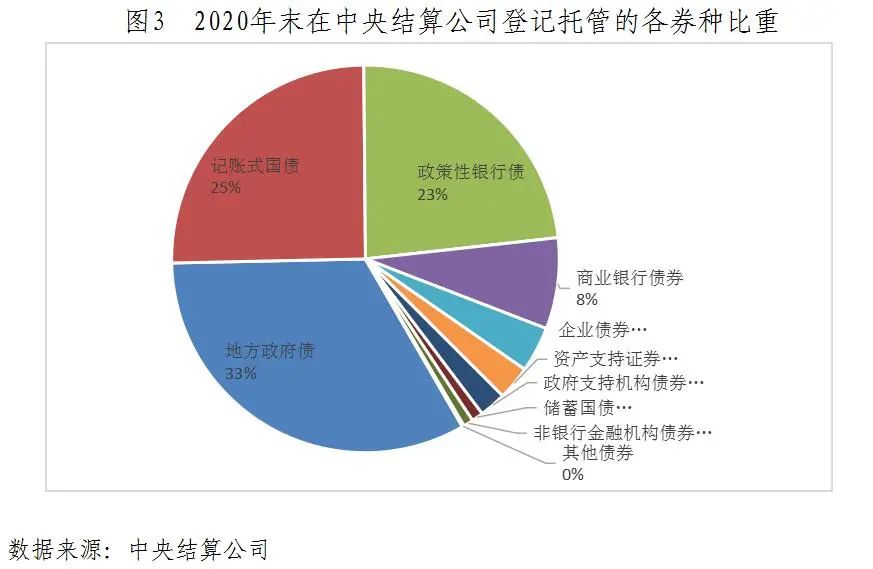

记者了解到,资产支持证券领域的对外开放进程中,2017年4月,福特汽车金融以汽车抵押贷款为底层资产发行境内首单AAA国际评级(标普)的信贷资产支持证券。2022年11月,易鑫租赁以汽车租赁债权为底层资产发行首单AAA国际评级(穆迪)的资产支持票据。此次奇诚ABS项目作为首单AAA国际评级(惠誉)的交易所ABS,为全球投资者提供了更多元化的投资选择。据了解,奇诚ABS项目的投资人包含首次参与交易所ABS的外资银行,随着奇诚ABS项目的成功发行,中国资产证券化产品三大发行场所均有AAA国际评级项目落地,标志着中国资产证券化产品得到国际评级及投资人的高度认可,已逐步与国际市场接轨。而招商证券参与了全部三个首单的承销工作,在中国资产证券化产品国际化进程中的领先地位进一步凸显。

图片来源于网络,如有侵权,请联系删除

(文章来源:中国证券报·中证网)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。