天弘基金尹粒宇:以择时交易应对债市变化

在2022年四季度,债券市场“画风突变”,不仅令刚刚涌入的投资者措手不及,也让基金经理们感受到了“惊心动魄”。回撤的压力公平地落到每一只基金上,有的扛过了那次寒冬,有的却在考验中落败。

图片来源于网络,如有侵权,请联系删除

经历过这一轮挑战,天弘基金固定收益部信用债管理组组长、基金经理尹粒宇更加坚定,一定要在收益和流动性之间保持均衡,保证高流动性,才能在随时可能发生的尾部事件中全身而退。

图片来源于网络,如有侵权,请联系删除

在他看来,随着利率逐渐下降,以前单纯追求高票息的策略不再行得通,在未来的大环境下,基金经理必须主动求变,在择时和交易策略方面下功夫,才能建立起长期优势。这也是他和天弘基金一直努力的方向。

图片来源于网络,如有侵权,请联系删除

不做信用风险下沉

2022年四季度,债券市场突现大幅波动,市场上一些前期净值平稳走高的中短债基金,净值曲线突然掉头向下,短时间内出现大幅回撤,刚刚跟风涌入的很多投资者对此措手不及。事实上,有的基金并没有踩雷,只是因为流动性风险管控不到位,导致当其净值发生回撤时,遭遇了大额赎回,基金经理不得不将其持仓债券折价“甩卖”出去,从而加剧了基金的亏损,基金规模也迅速缩水。

回想起当时债券市场的“惊心动魄”,尹粒宇至今都觉得庆幸。他回忆说:“公募产品所面临的普遍问题,在于负债端的不稳定性。天弘固收团队更倾向于保证底层资产的高流动性,以应对客户随时可能发生的赎回。正是因为在收益和流动性之间做了均衡,保留了高流动性,才让我们躲过了2022年四季度大幅的回调。”

尹粒宇认为,天弘固收与同行最核心的区别,就是对于商业模式的理解,对于产品信用资质的下沉和对投资者的保护。

“高票息类的信用债,如果不出现爆雷的情况,净值曲线会看起来很平稳,甚至是45度向上,散户非常喜欢,夏普比率也会更高。但是问题就在于它的尾部风险。从我们专业的视角出发,一定要注重客户的保护和流动性的管理,假如出现了尾部事件,要随时都能‘全身而退’且回撤可控,而不是一味追求高收益的排名。单年度来看,我们的产品收益可能很难在市场上有非常耀眼的排名,但长期我们一定是值得信赖的。”他表示。

以其管理的一只中长期纯债型基金天弘信利为例,尹粒宇介绍,天弘信利并不十分追求信用层面的超额收益,而是主要配置高等级信用债,再用利率债去做择时,择时成为其重要的超额收益来源,即基金主要的风险暴露不在信用风险上,而是在利率风险上。通常情况下,从仓位大体分布看,天弘信利约七八成的仓位都是高等级信用债,再叠加一定仓位的利率债;如果行情不乐观,采取防守策略,则可能持仓基本都是短久期的信用债。

需要注意的是,中长债和短债之间很大的区别在于收益分布的特征。尹粒宇介绍,短债久期很短,其收益可以平均地分布在每一天。但是中长债收益的很大一部分来源于资本利得,也就是来源于债券市场的波动,可能几个月就实现了全年的大部分收益,剩下的时间都处在震荡行情中。专业投资者或许能够把握这一特征,但是普通个人投资者往往难以认识到这一问题,发现哪只基金收益好就冲进去,但买入之后市场很快就进入了波动的状态,收益率又迅速下滑。因此,在这样的特点下,建议个人投资者不要盲目追求收益排名,而是要长期持有相关基金产品,才能获得比较理想的收益。

建立“天弘五周期”模型

近年来,天弘基金通过独立研究,建立了一套成熟的债券投资模型体系——“天弘五周期”。

梳理当前市场上的债券基金经理可以发现,主要有宏观派和交易派两种流派,两个流派各有千秋但都不完美。据尹粒宇介绍,天弘固收团队为此花了很多时间、精力,致力于解决这种不完美。为了更多维度诠释债券的波动原因,捕捉更多的机会,经过内部反复研究讨论,在不断地提出假设-验证-改进后,终于在2020年底打磨出了成熟的“天弘五周期”债券投资模型,搭建起了从宏观到债券市场价格的桥梁。

“天弘五周期”模型从宏观经济周期、货币政策周期、机构行为周期、仓位周期和情绪周期五个角度来分析市场,对债券市场赋予时间维度,把握宏观货币周期外的中短周期市场,便于在多个影响因素共同作用市场时,把握市场的主要矛盾。每个周期都由一到两位基金经理跟踪分析,然后充分讨论形成对市场的判断。

首先,时间维度从上到下,“天弘五周期”模型跨越长周期、中周期和短周期;其次,五个周期并非独立存在,而是有层级的概念,上层周期通过一定的行为或模式制约下层周期。比如宏观经济周期通过经济的上下限制约整个政策周期,政策周期又可通过央行的资产负债表向、居民的资产负债表传导,从而影响整体债券的行为周期;第三,这些层级并非并列关系,而是嵌套关系,要研究其中某个周期,就得首先研究上层周期。

总体而言,在“天弘五周期”模型中,上两周期(宏观周期、货币政策周期)将通过预期影响到资产端方向的判断,偏胜率层面。而方向性趋势变化的幅度,也就是赔率,主要由负债端决定,也就是对应的下三周期。一旦负债端出现问题,市场大概率将出现大幅调整。在这一过程中,虽然很难做到事前精准预判,但通过下三周期诸多高频的跟踪指标,天弘基金能够较快捕捉到信号并进行第一时间的应对,从而较好地控制旗下固收产品的回撤。

有意思的是,天弘基金的债券基金经理,不仅精通固收领域,还是会写代码懂模型的“高级程序员”。“现在我们基金经理基本上绝大部分都要写代码,要会建很多模型,让我们的择时框架能够稳定运行。与容易情绪化的人脑不同,模型更客观、准确、不易出错。”尹粒宇表示。

他说,“天弘五周期”模型是天弘固收团队集体智慧的结晶,其背后的分工协作模式,意味着天弘固收投资已经告别单打独斗的时代,进入集体作战模式。五周期的维度更全面、更准确,能识别出债券长期主要趋势,抓住收益率趋势中的主要波段。

除了依靠五周期模型积极把握长端趋势外,个券方面,天弘基金也建立了独立、严谨的信评团队来保驾护航。据了解,天弘基金信用研究部是一级部门,归总经理直管,投资决策人不对信用研究员考评,以最大程度保证信用研究成果的独立性和客观性。研究员绝对不会迎合投资去调整评级,但投资决策人可以对评级结论提出质疑和挑战。

当前,天弘基金已经建立了20人以上的信用研究团队,平均从业年限达到5年,已经形成资深研究员、研究员和助理研究员的三级梯队。其中,专职信用研究员14名,每人覆盖约400家主体,实现了发行主体的全市场覆盖。

择时交易成债基关键

“以前,有的基金经理通过做信用利差就能取得不错的收益,但现在债券收益率整体已经非常低。在这样的大环境下,单纯的高票息策略越来越难以执行。在低利率环境下,必须要有变化,叠加择时和交易的策略,才能建立优势。”尹粒宇表示。

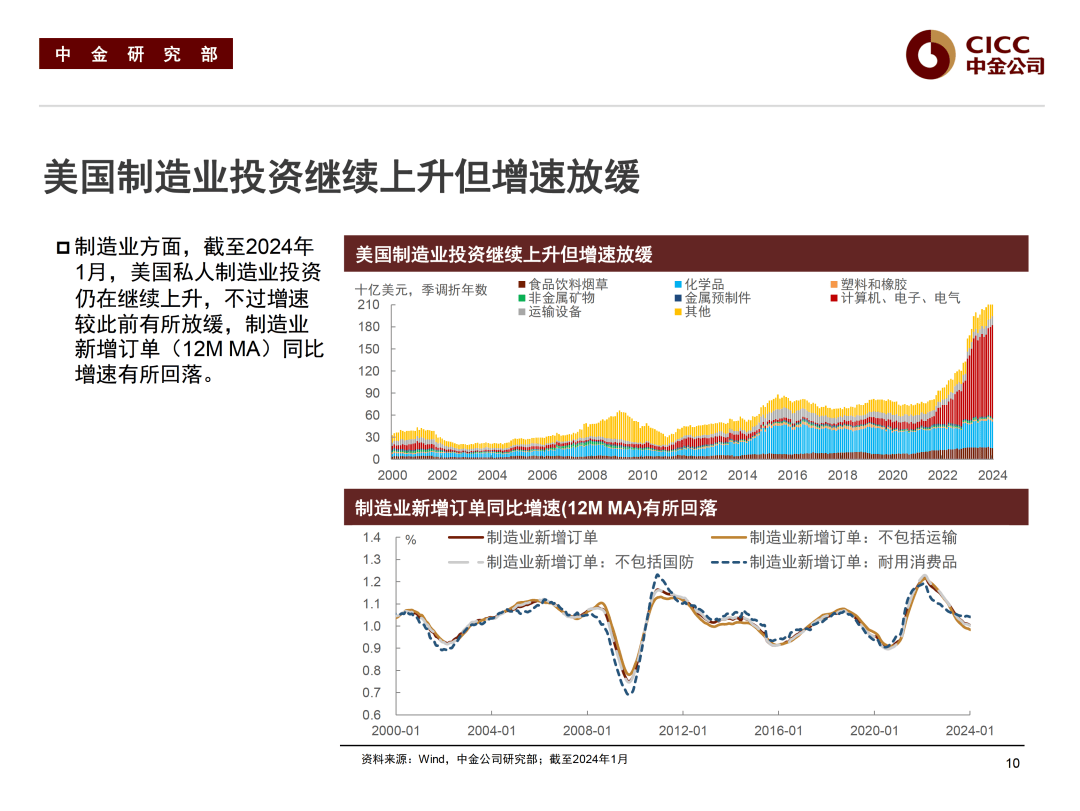

年初以来,债券市场迎来一波亮眼的行情,不过近期进入震荡格局。尹粒宇表示,2024年一季度经济整体仍然处于复苏阶段,房地产市场整体表现不尽如人意,这使得居民整体加杠杆意愿不强。出口是今年一季度增长的亮点,这给了经济提质增效的时间。债券市场的表现超出预期,尤其是超长端的表现,期限利差、信用利差的极限压缩,创下了近10多年来的历史极致水平。

3月以来,尹粒宇分析,由于债券收益率已经下行到低位,因此在盘面中显现出震荡态势,操作难度加大。在人民币汇率有所承压的情况下,债券市场期限利差和信用利差的极端收敛带来了一定隐忧。

展望后市,尹粒宇表示,刚公布的部分经济数据显现上行态势,但经济的实际动能如何还需要更多数据观察,这在一定程度制约了长端利率下行的空间,债券市场整体操作机会不大。如果4月经济出现再次放缓的迹象,长端利率或有机会。信用方面,当前信用利差已处于极限位置,在货币政策偏松的环境下,维持中性判断。

(文章来源:中国报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。