一日八家券商合计发债230亿元,短融票面利率跌到1.8%,存量债务置换成主流

界面新闻记者 | 陈靖

图片来源于网络,如有侵权,请联系删除

近期,随着A股市场持续回暖,券商机构把握机遇,密集发行债券以增强资本实力并支持业务拓展。

图片来源于网络,如有侵权,请联系删除

Choice金融终端显示,仅2月11日一日,就有(601881.SH)、(600999.SH)、(600030.SH)、(002736.SZ)、(000776.SZ)、(601788.SH)、(002939.SZ)、(601990.SH)8家券商发行债券,按照计划发行规模来看,上述机构合计发债融资金额达230亿元。

从发债规模看,中信证券拟发50亿元短期公司债居首,招商证券、广发证券的40亿元次之,光大证券、银河、国信证券等拟发债规模不低于20亿元。

此外,Choice金融终端显示,截至2月14日,2025年已有31家券商累计发行及计划发行61只债券,发债总规模达1112亿元,(601211.SH)、中国银河、广发证券等券商发债规模均超100亿元。

票面利率方面,根据2月12日长城证券、中国银河、南京证券相继发布的短期融资券发行结果公告来看,票面利率多为1.80%-1.83%。相对前几年动辄3%以上的利率水平,券商发债融资的成本可谓大大降低。

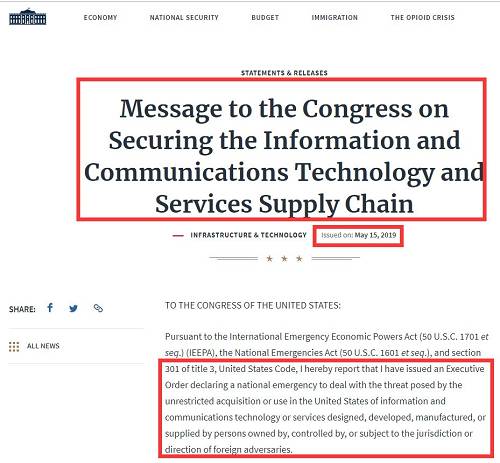

“券商主要以维持债券存量规模为目标,此时债务置换在债券发行中所占比例较高。”华北一中型券商分析师在接受界面新闻采访时指出,“券商机构近期密集发债主要基于以下原因:首先是政策环境宽松。监管机构放宽了券商的融资渠道和规模限制,使得券商能够通过发债补充资本金,提升市场竞争力。同时,债券市场评级机制改革和流动性增强的政策也促使券商通过发债确保资金流动性,以适应新规要求。”

“其次市场环境有利。当前市场利率处于低位,降低了券商的发债成本,并有效规避了未来融资成本上升的风险。此外,市场对债券的认购热情高涨,较高的认购倍数也为券商发债创造了良好的市场条件。”

界面新闻对多家券商机构的发债目的进行梳理后发现,在发债募资用途上,多数券商机构将发债募资金额用于补充运营资金,也有券商机构通过发债募资用于偿还到期债务或公司业务发展。此外,还有券商将募集资金投入到公司的业务发展中,推动业务拓展与创新。

“对于券商而言,发债是一种有效的融资手段。借助发债所获得的充足资金,券商能够在自营、经纪、投行等多个核心业务领域进行拓展,提升业务规模与质量,进而增强自身在市场中的综合竞争力。另外,低利率环境下债券发行成本持续走低,部分短期融资券利率甚至跌破2%,低成本融资促使券商主动置换高息存量债务。”该分析师进一步补充道。

监管层对资本补充工具的鼓励政策也起到推动作用,例如次级债、永续债等品种的灵活运用,可有效提升资本充足率并优化财务结构。发债的核心目的包括支持业务扩张、降低偿债压力及满足合规要求,尤其在市场波动加剧时,债务融资的稳定性和效率优势更为凸显。低利率环境对券商发债规模的提振效应显著。

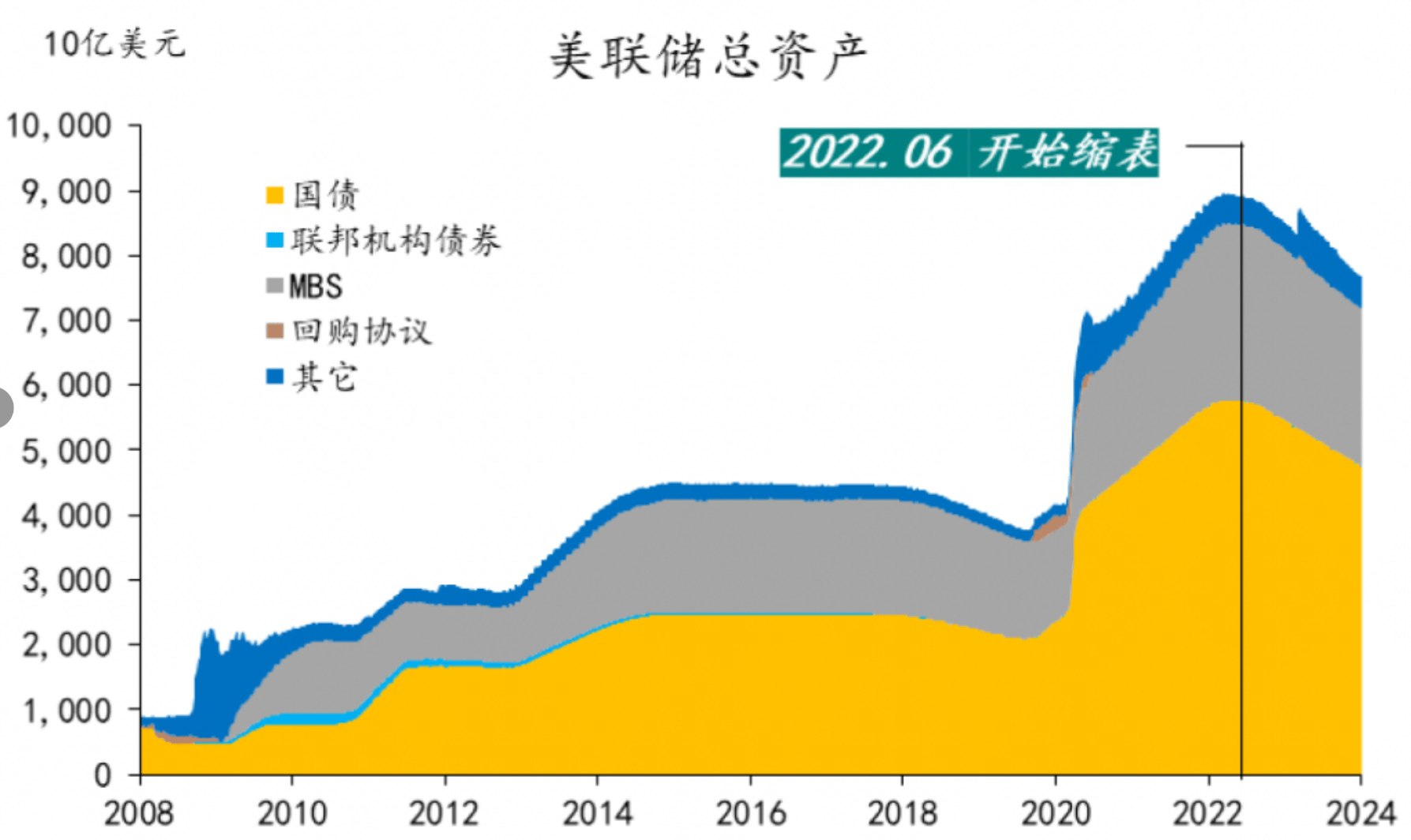

自2024年四季度起,中国人民持续实施宽松货币政策,市场流动性保持充裕。在此背景下,10年期国债收益率持续走低,创历史新低,进而推动券商发债利率进一步下行。宏观首席分析师陈兴预测,利率维持低位将有效降低融资成本,或将激发券商机构的发债需求。

但值得注意的是,证券公司在发债注册生效后,并不意味着可以立即发行债券。根据中国证监会发布的《公司债券发行与交易管理办法》,证券公司在发债注册生效后,还需要在注册决定的有效期内(两年内)发行公司债券,并在每期发行前更新募集说明书等文件,并报证券交易所备案。只有在完成这些步骤后,证券公司才能进行债券的发行。

相较于发债融资,2023年“827”证监会宣布阶段性收紧IPO以来,券商股权融资项目出现显著下滑。2024年全年A股累计上市102家、募资663亿元,同比分别下滑68%和82%;再融资规模2461亿元,同比下滑63%。

除今年(601456.SH)定增募资约294.92亿元外,整体来看券商定增项目较少,且近年来多家券商撤回或终止再融资项目,如2024年3月(601878.SH)定增决议到期自动失效等。

2023年至今未有配股实施,同时也没有配股预案发布,与2022年中信证券、(600958.SH)等百亿配股计划落地形成鲜明对比。

“金融股权融资市场状况不佳,估值水平难以维持,融资成本较高,导致券商股权融资吸引力下降。监管引导券商聚焦主业,走资本节约的高质量发展道路,对金融行业上市公司股份大额再融资实施了预沟通机制,对再融资规模和方向用途进行严格把关,审核流程更加严格。不过,2025年证监会发布的《关于资本市场做好金融”五篇大文章“的实施意见》,有望推动股权融资业务边际松绑。”另一位西部中型券商研究所非银团队负责人预测。

(文章来源:界面新闻)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。