短期波动无碍中期看多 机构判断“债牛未尽”仍可布局

4月以来,债市表现依旧可圈可点,尽管期间不乏小幅波动,但收益率震荡下探仍是不争的事实。

图片来源于网络,如有侵权,请联系删除

那么,“债牛”行情演绎至今,利率是否还有进一步下行的空间?

不少业内人士认为,在经济弱修复格局未变的大环境下,债市“长多”仍为大势所趋,二季度国内债券类资产可能仍会跑赢其他多数大类资产。

债市呈现窄幅震荡

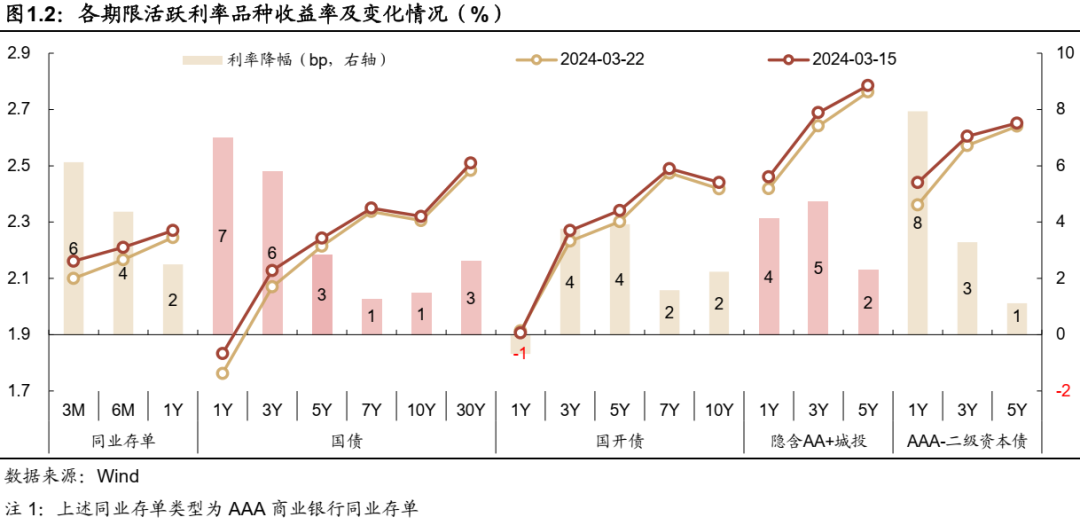

中央国债登记结算有限责任公司提供的数据显示,截至4月26日收盘,间利率债市场收益率震荡调整。举例来看,SKY_3M上行3BP至1.61%;中债国债收益率曲线2年期跳升7BP至1.89%;SKY_10Y回调5BP至2.31%。

面对债市的盘整,“债牛”行情还能延续多久?是否即将迎来逆转?

记者在采访中发现,对后市持乐观态度的机构依旧占据主流。

“我们认为,债券收益率短期可能还有下行的空间。”开源固收首席分析师陈曦指出,一方面,当前的债市“情绪”还不够极致。回顾历史数据,不难发现,在债券收益率最低的阶段,10年期国债收益率与1年期MLF利率的差值能达到-30BP以上。

另一方面,眼下央行并没有实质性收紧资金面。事实上,近期管理层提示“长期债券利率风险”的表态,仅为预期管理,对债券收益率的实质性影响是有限的。

再者,是市场过度担忧了特别国债供给对收益率的影响。国家发展改革委在2024年4月17日召开的新闻发布会上,提出要推动2023年增发国债项目加快建设实施,推动所有增发国债项目于2024年6月底前开工建设。这说明2023年增发的特别国债资金还没有完全使用,即2024年特别国债短期内的供给压力有限,债券收益率不一定会受到供给冲击。

乐观情绪仍占主流

当然,除了上述偏多因素外,基本面对债市的支撑作用同样不容小觑。

来自的研究观点指出,当前市场对经济增长的担忧尚存,实体风险偏好暂未逆转,在资金活性提振有限的背景下,短期内债市资金流入大概率将得以持续。

“实体融资需求改善有限,‘资产荒’格局在短期内较难看到根本性逆转,这为‘债牛’行情提供了坚实的支撑。”一位机构交易员在接受记者采访时坦言,“虽然今年一季度利率下行速度较快,但债券净增量较低,因此部分金融机构可能仍处于欠配状态。鉴于年初利率大幅回落后,欠配资金对长端和超长端产品趋于谨慎,个人判断,眼下大部分机构会选择先配置短债进行过渡,而这会对中短债的买入需求形成支撑。此外,近期地缘政治潜在风险抬升,这意味着市场中的避险情绪仍将占据上风,避险类资管产品可能会迎来持续的资金流入。考虑到理财和债基等产品的久期偏好普遍集中在中短端,相对应的,中短端债券的需求料于短期内强于超长端。”

值得一提的是,货币政策宽松预期的存在也为债市做多机构注入了极大的信心。

目前,包括中金公司在内的多家机构预测,二季度汇率制约可能有所减弱,不会成为央行政策放松的核心掣肘,相反,若汇率压力进一步释放,彼时央行可能会打开放松通道,尤其是在价格型工具的使用上,考虑到当前金融机构的息差压力、实际利率降幅有限、资金活性提振不明显等因素,则政策利率的调降仍有一定必要性。

再者,存款利率的下行引导也值得高度关注,除挂牌利率曲线或进一步下调外,政策层对“高息揽储”等行为的管控,可能会更为有效地推动实际存款利率曲线下移,对应回购等超短端利率跟随回落,并引导中短端利率延续下行走势。

利率有望继续下探

毫无疑问,在各机构对国内经济修复预期依旧偏弱的大背景下,底层情绪看多债市仍为绝对主流。

记者在采访中发现,当前持乐观态度的机构认为,待短端利率进一步回落后,长端和超长端利率的下行空间将被再次打开。

中金公司方面预计,二季度7天期回购利率均值可能进一步下探到1.5%至1.6%附近,1年期AAA等级同业存单利率可能回落至1.8%至1.9%附近,对应10年期国债收益率降至2.2%之下。

由此,回到债市布局层面,对于交易型资金而言,短期内仍可关注曲线进一步陡峭化带来的相对收益;对于配置型资金来说,若对超长端仍存谨慎心态,可适度先行增配中长期限债券,并在特别国债发行等超长债供给端扰动“尘埃落定”后,再择机增配超长债。

“由于收益率已处于历史性低位,因此目前各机构都在等待债市利空事件推动收益率上行,再加仓买入。”前述交易员告诉记者,“毕竟,在‘资产荒’行情持续发酵的背景下,叠加各机构多采用相对排名考核机制,这意味着机构行为将呈现同质化特征,当市场出现强势品种时,各机构的理性化选择均为增配,无法承担踏空风险。”

“我们认为,当前长短端利差不算太低,即长端利率仍有下行空间。当然,考虑到政府债供给和央行对长端利率债的关注,预计短期内长端利率更可能会呈现宽幅震荡走势,但调整幅度较大时可以买入。”华福证券研究所固定收益首席分析师徐亮认为,“目前来看,7年至10年期的位置优于25年至30年期,可以考虑‘230018’‘230012’等类似个券。后续,如果存款利率能够再度下调或者出现政府债供给延后等偏多因素,那么长端利率仍有再度下行的可能。”

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。