债市日报:4月29日

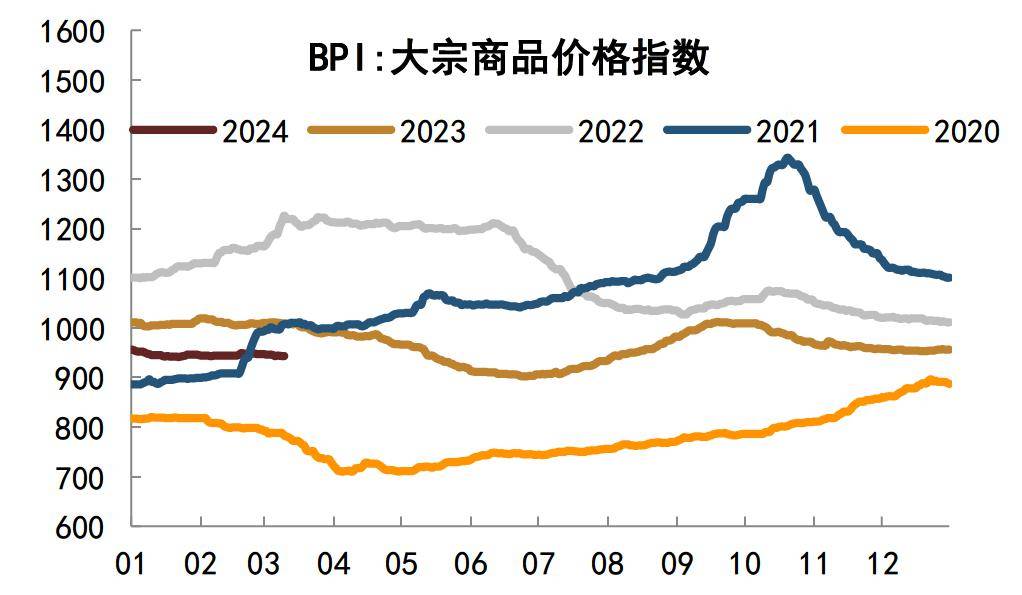

债市周一(29日)继续回调,30年国债收益率一度上行逾7BPs突破2.6%关口,午后升幅震荡收窄,国债期货收盘全线下跌,30年期主力合约跌超0.8%;月末倒数第二天,公开市场逆回购仍稳在20亿元地量,间市场资金面表现偏稳,交易所回购利率多数下行。

图片来源于网络,如有侵权,请联系删除

机构认为,在短期不确定性较大的情况下,债市暂时仍偏逆风。随着收益率从低位的快速修复,市场已逐渐向合理估值区间回归,收益率弹速有望趋缓,但也要谨防基金和理财等赎回的“负反馈”再现,加剧市场风险暴露。

图片来源于网络,如有侵权,请联系删除

【行情跟踪】

图片来源于网络,如有侵权,请联系删除

国债期货收盘全线下跌,30年期主力合约跌0.81%报105.39,10年期主力合约跌0.41%报103.785,5年期主力合约跌0.31%报102.905,2年期主力合约跌0.14%报101.468。

银行间现券继续显著走弱,截至发稿,5年期国债活跃券230022收益率上行3.75BPs报2.2075%,10年期国债活跃券240004上行2.95BPs报2.3525%,30年期国债230009收益率上行3.75BPs至2.615%;5年期国开活跃券230208收益率上行3.5BPs报2.255%,10年期国开活跃券230210上行2BPs报2.4925%。

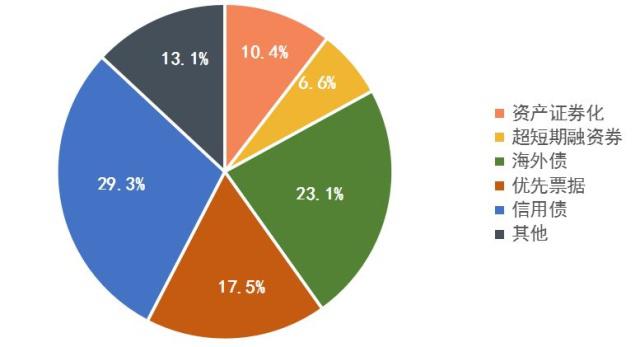

中证转债指数收盘涨0.24%,N湘泵转涨近23%,正丹转债、卡倍转02、凯中转债、海波转债、百川转2涨幅居前,分别涨19.43%、6.21%、6.04%、5.86%、5.61%。跌幅方面,苏租转债、金诚转债、红相转债、聚隆转债、大元转债跌幅居前,分别跌4.33%、4.16%、3.99%、3.42%、2.72%。

交易所地产债涨幅居前,万科多只债券上涨。“21旭辉02”涨超14%,“22旭辉01”涨超8%,“22万科04”涨超7%,“22万科06”、“21万科04”涨超6%,“20万科08”涨超3%;“22万科07”跌超3%。

【海外债市】

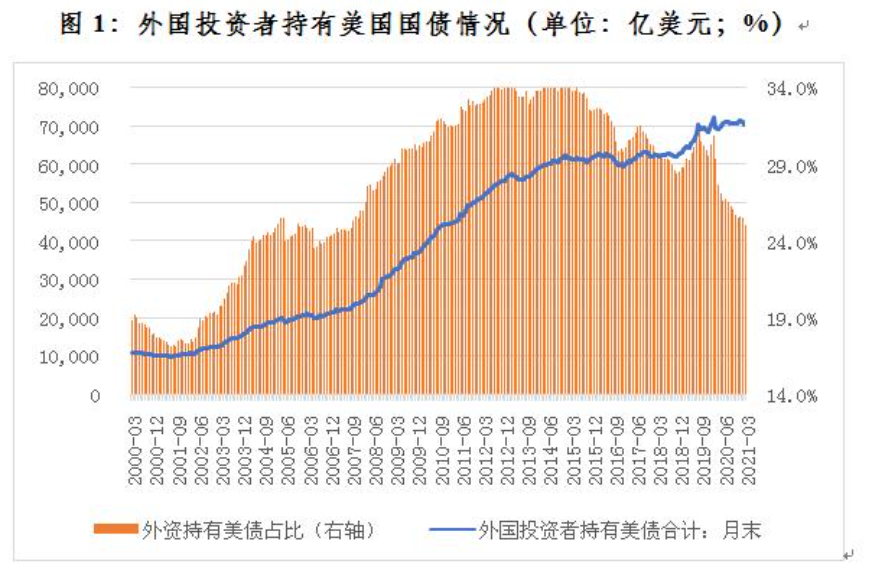

北美市场方面,截至上周五(4月26日)收盘,美债收益率全线收跌,2年期美债收益率跌0.4BP报5.002%,3年期美债收益率跌1.5BP报4.846%,5年期美债收益率跌2.7BPs报4.695%,10年期美债收益率跌3.8BPs报4.669%,30年期美债收益率跌3.5BPs报4.779%。

欧元区市场方面,当地时间4月26日,欧债收益率集体收跌,英国10年期国债收益率跌3.8BPs报4.322%,法国10年期国债收益率跌6.2BPs报3.064%,德国10年期国债收益率跌5.4BPs报2.573%,意大利10年期国债收益率跌10.8BPs报3.914%,西班牙10年期国债收益率跌7.1BPs报3.356%。

【一级市场】

财政部30年期国债“23附息国债23(续6)”加权中标收益率为2.6083%,全场倍数2.83,边际倍数2.25。

国开行3年、20年期金融债中标收益率分别为2.1422%、2.6354%,全场倍数分别为3.02、5.48,边际倍数分别为1.61、1.95。

陕西省10年期“24陕西债06”中标利率2.3800%,全场倍数34.46,边际倍数1.29;10年期“24陕西债07”中标利率2.3800%,全场倍数30,边际倍数1.02;10年期“24陕西债08”中标利率2.4700%,全场倍数30.98,边际倍数1.96。

江西省7期地方债中标结果显示,投标倍数均超24倍。具体来看,5年期“24江西债14”中标利率2.2000%,全场倍数31.33,边际倍数2.08;7年期“24江西债15”中标利率2.3500%,全场倍数31.65,边际倍数2.27;15年期“24江西债16”中标利率2.6100%,全场倍数28.55,边际倍数1.3;20年期“24江西债17”中标利率2.6600%,全场倍数27.48,边际倍数1.18;30年期“24江西债18”中标利率2.6800%,全场倍数24.36,边际倍数1.38;20年期“24江西债19”中标利率2.6600%,全场倍数24.94,边际倍数4.36;10年期“24江西债20”中标利率2.5200%,全场倍数31.65,边际倍数1.46。

【资金面】

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,4月29日以利率招标方式开展了20亿元7天期逆回购操作,中标利率为1.8%。数据显示,当日20亿元逆回购到期,因此单日完全对冲到期量。

资金面方面,Shibor短端品种集体上行,隔夜品种上行1.7BP报1.823%,7天期上行12.9BP报2.08%,创2023年11月以来新高,14天期上行10.2BP报2.103%,1个月期上行1.2BP报1.962%。

【机构观点】

华泰固收:近期债市跌幅不小,背后源于三点原因。第一,央行再次点名长债利率,直言“长期国债收益率将出现回升”,并提示投资者注意久期风险。第二,股市表现出现积极变化,北向净流入创下历史单日最高,海外资金回流港股,风险偏好有所回升。第三,利率水平接近前低,拥挤度偏高,容易踩踏。至于政策方面的诸多“小作文”,更多是放大波动的噪音,确信度不高。

华创:当下社融与M2剪刀差走扩不会带来债券市场走熊,原因在于本轮剪刀差走扩,并非像过去一样反应实体预期改善,只要社融与M2的向实资金同比没有抬升,债市就没有大风险。M2同比起落与经济判断无必然联系。重点是要看M2当中居民和企业存款的边际变化。如果居民存款增速回落,企业存款增速抬升,那么对于未来半年经济可以逐步乐观;当下居民存款已经回落,后续重点观测企业存款能否抬升。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。