四家公募率先出手绿色债基“货架”上新

5月伊始,债基市场迎来创新产品。从5月9日起,宏利基金、东方基金、国海富兰克林基金旗下的中债绿色普惠金融债券指数基金开始发行,加上已于5月6日开始发行的嘉实中债绿色普惠金融债券指数基金,首批4只中债绿色普惠金融指数债基正式推向市场。

图片来源于网络,如有侵权,请联系删除

时报记者发现,除本次发行的4只产品外,今年以来还有摩根基金、宝盈基金、鹏华基金上报了绿色相关主题债券基金。从更大范围、更长维度看,这意味着公募ESG(环境、社会和公司治理)相关的绿色投资自2022年从权益领域拓展到固收领域后,持续进行着更为细分的产品创新。

图片来源于网络,如有侵权,请联系删除

绿色债基持续上新

图片来源于网络,如有侵权,请联系删除

公开信息显示,首批4只中债绿色普惠金融债券指数基金,跟踪的是中债绿色普惠主题金融债券优选指数,这类基金投资于债券的比例不低于基金资产的80%。

中债绿色普惠主题金融债券优选指数于2023年1月9日由和中债估值中心联合推出。据嘉实基金分析,该指数成分券由在境内公开发行且上市流通、发行期限5年及以下的支持绿色金融及普惠金融国家战略落地的债券品种组成。信用债评级要求主体评级AAA、中债市场隐含评级不低于AAA。

“相关基金所跟踪指数主题鲜明、品质优良,明确投向绿色、小微企业、三农、脱贫攻坚等领域的商业债券及绿色政策性金融债券,体现绿色、普惠、优选,引领投资者感悟绿色金融、普惠金融的深刻内涵。”嘉实基金称。

值得一提的是,4只基金暂不向个人投资者公开销售。宏利中债绿色普惠金融债券指数基金拟任基金经理为沈乔旸,嘉实基金、东方基金和国海富兰克林旗下的相关基金,拟任基金经理分别是祝杨、车日楠、沈竹熙。其中,车日楠为东方基金固定收益研究部总经理、公募投资决策委员会委员。

证监会官网信息显示,除了正式推向市场的首批4只中债绿色普惠金融债券指数基金外,博时基金在去年7月也上报了一只中债绿色普惠金融债券指数基金,目前在等待获批。从2023年底至今年4月,还有华润元大基金、摩根基金、宝盈基金、鹏华基金上报了绿色相关主题债券基金。其中,摩根基金上报的是摩根共同分类目录绿色债券基金,宝盈基金上报的是宝盈绿色普惠金融债基,鹏华基金上报的是鹏华绿色债券基金。

具备一定稀缺性

在债券品类中,绿色债券一般是指和绿色产业相关的投资品种,特别是指募集资金专门用于支持符合规定条件的绿色产业、绿色项目或活动,依照法定程序发行并按约定还本付息的有价证券。

市场人士分析,截至目前,绿色债券市场发行人主要为优质的国企和央企,整体信用资质较高,信用风险较低,市场认可度较高。其中,某些中高评级、资质较强的主体,得益于政策端的大力支持和绿色项目优势,绿债相比相同评级、相同期限的普通债具有一定利率优势。

宏利基金表示,倡导可持续发展理念的绿色投资近年来逐渐成为国际共识,也成为资管机构布局的重要方向。

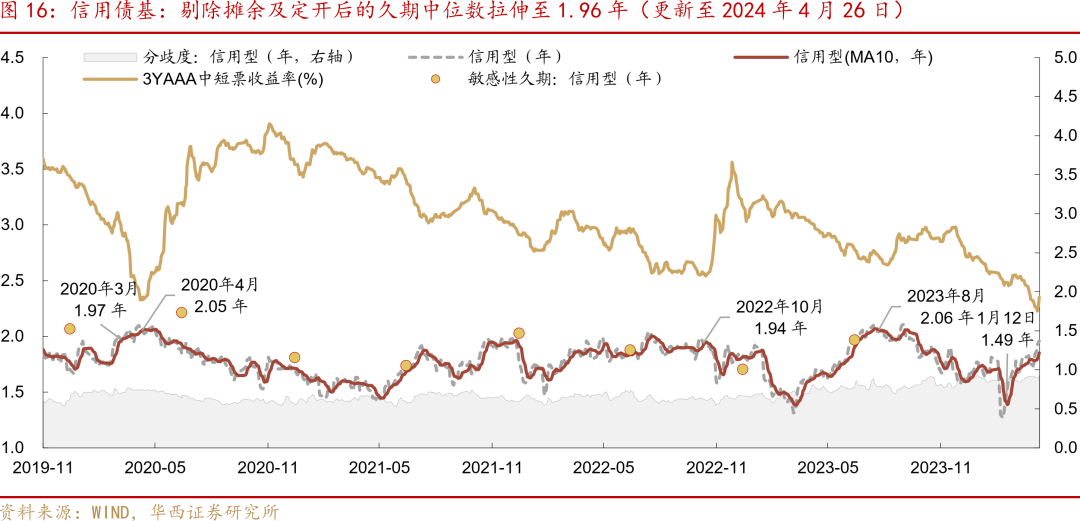

嘉实基金基金经理祝杨表示,尽管绿色、小微、三农等主题金融债近年均有发行,但非主题类商业银行普通债依然是主要品类,因此目前绿色普惠金融债仍具备一定资产稀缺性。“相较银行二级资本债、永续债,绿色普惠金融债具有流动性相对更高且波动性相对更低的特征,久期相较于集中于1年期及以内的银行存单范围更宽。此外,当前我国绿色债券市场发行人多为国企、央企和金融机构,市场认可度高,信用风险相对可控;伴随着后续绿债市场配套监管、信披等相关制度更完善,相关主体的信用资质优势或进一步凸显。”祝杨称。

投资产品不断创新

从投资策略而言,首批4只中债绿色普惠主题金融债券基金的面世,还意味着公募在ESG相关的绿色投资迈出了新步伐。

一位公募市场人士对证券时报记者表示,某种程度上看,绿色债基可划分到ESG投资范畴。近年来,公募ESG投资的一个主要发展趋势是从权益投资拓展到固收领域。随着固收底层资产持续丰富,ESG固收类基金的细分产品也是越来越多。

据统计,截至目前,市场上一共有7只绿色相关债券基金,其中有5只为2021年之后发行的次新基金。比如,招商基金CFETS银行间绿色债券基金成立于2023年10月,成立规模高达80亿元。路博迈中国绿色债券基金、银华绿色低碳债券基金等产品成立规模均超过了20亿元。

更早之前,公募ESG投资从权益投资拓展到固收领域时,债券基金同样承担着“开拓者”角色。例如,成立于2022年3月的中航瑞华ESG定开债基是市场上首只ESG主题债券基金。随后2022年底嘉实基金发行了全市场首只开放式ESG债券基金——嘉实长三角ESG纯债,使得ESG债券类基金进一步增加。当时,嘉实基金ESG研究部副总监韩晓燕表示,我国ESG主题基金在加速扩容进程中有许多积极的发展趋势,如策略类型更趋多样化。从资产类别来看,虽然ESG权益类基金仍占绝大多数,但也有ESG债券、绿色债券公募基金破冰发行。

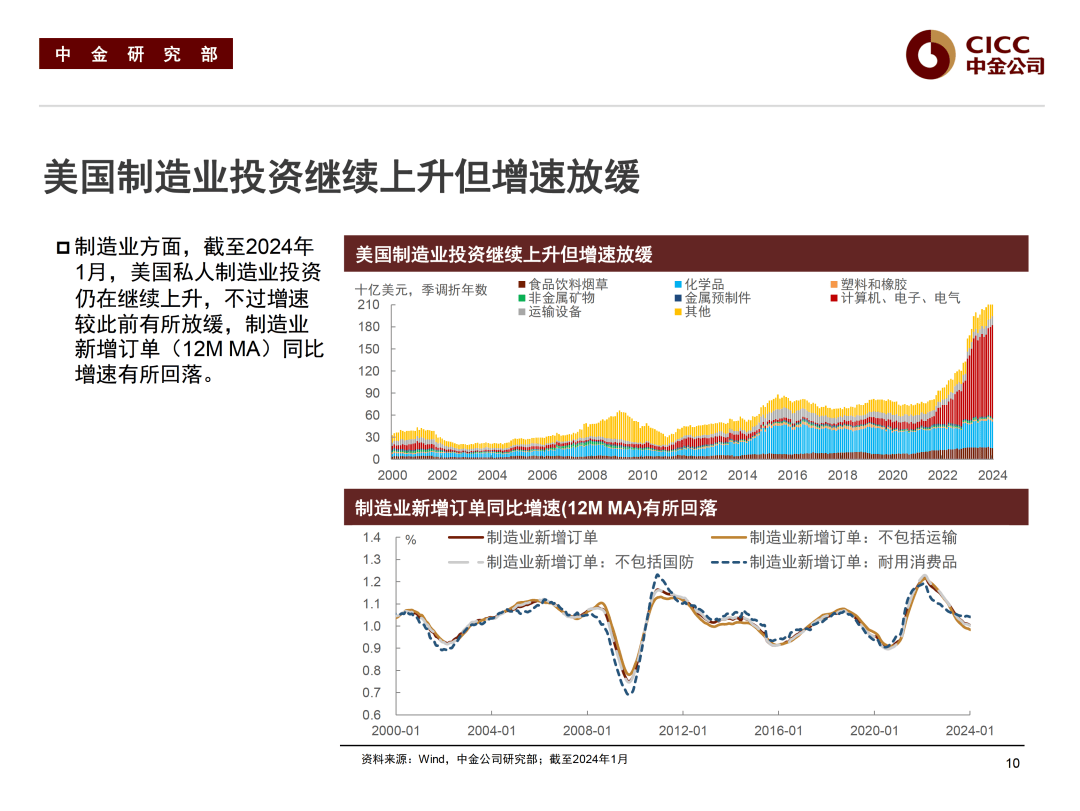

宏利基金表示,基于中国提出的“双碳”目标以及绿色转型需求,绿色主题投资贴合绿色可持续发展的基本共识。此外,政策上也不断加持,鼓励金融机构和非金融企业发行绿色债券,改善投资活动环境绩效,服务绿色经济发展。从资产供给端来看,中国绿色债券市场仍处于快速发展阶段,相较海外,在发行规模和占债券市场的比重方面均有较大提升空间。民营企业、制造业以及建筑业等领域绿债市场潜力有待释放,未来将有数量更多、更趋多样化的绿色资产供给。从需求端来看,监管机构持续引导国内金融机构加大对绿色债券的投资,有助于推动绿色债券进一步扩容。随着评级方法与国际标准逐步接轨,中国绿色债券对国际机构投资者的吸引力有望进一步加强,境外机构投资者投资的便利度也会持续提升,预期相关产品未来市场前景广阔。

(文章来源:证券时报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。