股债联动错位屡现 债券配置良机渐至

近期,股债市场联动逻辑出现微妙变化。受通胀预期修复、资金行为变化等因素影响,传统股债跷跷板模式逐步呈现结构性变形。

图片来源于网络,如有侵权,请联系删除

不过,多位机构分析师认为,在交易情绪强化的背景下,债市表现短期内在很大程度上受资金行为主导,从而波动加剧。当前宏观与政策条件尚不支持债市系统性走熊,随着收益率逼近配置盘认可区间,长线资金逐步回流,债券配置价值正逐步显现。

图片来源于网络,如有侵权,请联系删除

股债跷跷板结构变形

近期,债市走势与股市表现之间的联动关系出现错位,甚至出现隔天看股做债的情况。

比如9月1日,A股市场整体上涨,上证指数涨幅为0.46%,当日国债期货市场也呈现反弹趋势,两者并未出现明显的相反走势。9月4日,市场表现再度生变。上证指数大幅回调,但债市反应相对温和,国债期货涨幅有限,显示出“利多兑现”的迹象。

这一现象与以往股债跷跷板效应有所不同,引发市场对债市是否走出独立行情的讨论。

一位国债期货高频交易员向上海报记者表示,前期债券的快速反弹,可能缘于对股市后续回调的预期提前定价,因此当股市利空真正落地后,债市反而未能延续强势表现。

固定收益首席分析师吕品在其研报中认为,债市的定价体系正在发生根本性变化。过去几年,利率债作为无风险利率的锚点,承担着定价经济、定价房贷、定价红利资产的多重角色。但进入2025年后,这一“资产之母”的角色正逐步弱化,债市情绪反而更容易受到权益、商品市场的扰动。

“从商品角度而言,除了传统的黑色系焦炭、多晶硅,甚至是碳酸锂也可以影响债市情绪;从权益角度而言,算力、等行情都可以压制债市情绪。”吕品在研报中表示,这说明债券投资者的预期管理正发生转变,与传统上“更理性、更基本面”的认知渐行渐远。

与此同时,非银资金行为的变化也正重塑债市生态。今年2月和7月,非银存款分别新增2.83万亿元和2.14万亿元,远超季节性均值,理财产品也出现“固收+”扩容、权益类比例上升等趋势,反映出市场风险偏好正在逐步修复。

债市大幅走熊概率低

尽管债市阶段性承压,但多数机构认为当前尚不具备债市系统性“牛转熊”的条件。在目前的大环境下,债市运行更可能表现为区间震荡,走势将更依赖节奏控制和交易灵敏度。

债市“牛转熊”因素有迹可循,其中通胀与政策调整是核心推手。华源证券固定收益首席分析师廖志明在其研报中回顾道,债券市场每一次由牛转熊,背后往往伴随宏观变量的共振。其中,通胀抬头、经济过热及央行政策由松转紧,构成了决定性因素。

廖志明表示,从历次拐点特征来看,债市“变脸”通常具备四大信号:一是基本面拐点,如名义GDP、地产数据、工业增加值等指标回升;二是政策面转向,尤其是货币政策边际收紧;三是价格信号显现,如CPI或PPI回升,尤其是PPI在见底6至12个月后往往对利率形成上行牵引;四是资金面收紧,通常领先于收益率上行出现,成为市场预期调整的“风向标”。

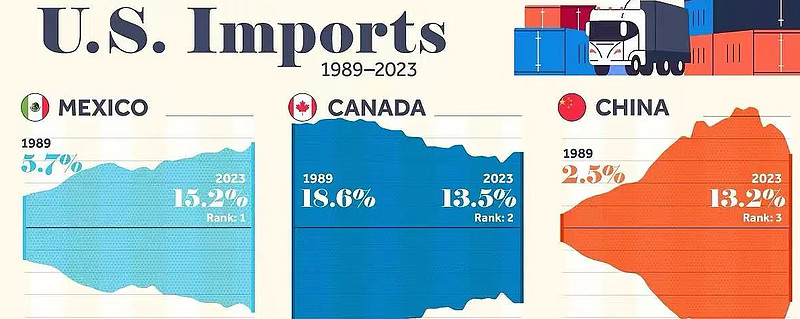

“从当前宏观环境看,我们认为债市大幅走熊的概率较低。”廖志明表示,当前经济仍面临出口、房地产及消费等多个方面的压力,年内货币政策全面收紧的紧迫性较低。

固定收益首席分析师张伟也在研报中认为,近期的债市波动,更多是由于通胀预期边际修复,以及股市情绪改善引发的资金再配置所致。

“7月以来,市场对‘反内卷’和供给侧结构性改革等政策产生积极预期,推动风险偏好修复。股市反弹的同时,债市在承压。”张伟表示,这种股债跷跷板效应背后,体现的是市场风格向权益倾斜的边际切换。

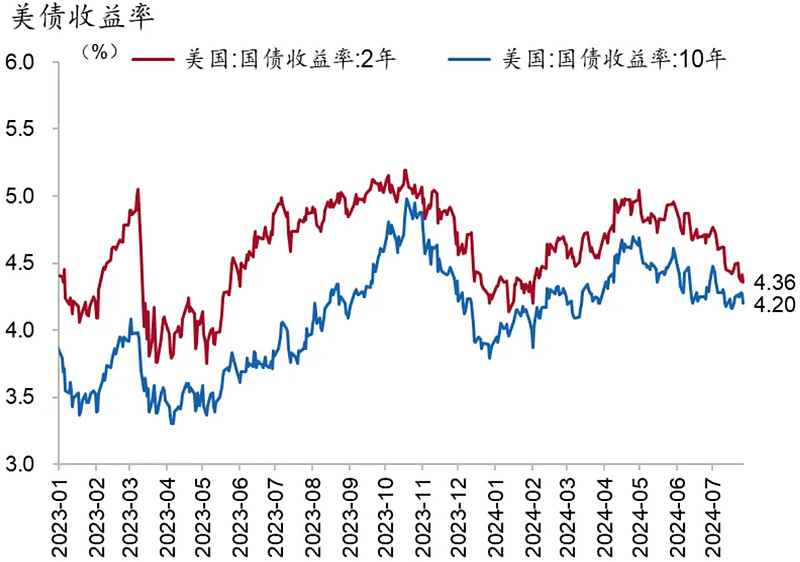

张伟表示,尽管PPI回升不一定直接抬升利率,但考虑到当前10年期国债收益率处于历史低位,若通胀预期持续改善,长端利率存在重定价压力,可能带动收益率曲线陡峭化。

债券配置良机渐至

不过,当前的债券收益率已逐步接近配置资金认可的“安全边际”。随着等长期资金加速回流以及央行对资金面的结构性支持,债市正处于从“情绪主导”转向“配置驱动”的关键阶段。

固定收益首席分析师靳毅在其研报中表示,随着30年期国债收益率上行,保险机构的配置动能已明显回暖。年初以来,在利率低位、股市阶段性回暖及政策鼓励险资入市等因素的影响下,部分保险资金转向股票等权益资产。然而,当前长端利率重新回升,使得债券对保险资金的吸引力再度增强。

固定收益首席分析师李清荷也在研报中写道,尽管当前债市情绪仍显谨慎,但利率已逐步靠近配置盘的认可区间,10年期国债收益率短期高点或已逼近1.8%这一阶段上限,随着配置需求逐步进场,债市修复逻辑正在酝酿。

从市场结构来看,目前债市并不具备系统性赎回的基础。李清荷认为,机构资金端相对稳定,大规模赎回的风险较小,当前更多属于“情绪驱动下的估值调整期”。在这种背景下,超长久期债券的性价比正逐步显现,期限利差也趋于理性。

李清荷建议:交易型资金可把握阶段性波动中的反弹机会;配置型资金则可提前布局中短久期票息资产,这类资产兼顾流动性与收益性,一旦市场情绪企稳,更容易受益于资金回补。

吕品则在研报中提醒,债市利率虽已回升,但配置盘的真正入场尚需满足两个前提条件:其一是机构资金充足;其二是债券资产具备明确的配置价值。

“从保险角度看,部分存量高成本老产品仍存在久期错配问题,在当前市场背景下,债券性价比尚未充分释放。”吕品表示,考虑到红利、科技板块的变化,债券的性价比在当前点位还难言充分。

(文章来源:上海证券报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。