债市日报:6月4日

新华财经北京6月4日电(王菁)债市周二(6月4日)横盘整理,现券收益率振幅多在0.5BP左右,国债期货主力合约涨跌不一;公开市场单日完全对冲到期量,资金利率月初普遍下行;存款流失环境下面临结构性流动性摩擦,还需关注后续地方债发行提速带来的资金缺口对交投的影响。

图片来源于网络,如有侵权,请联系删除

机构认为,债市整体仍处于利多环境中,中短久期持有体验可能优于10年期和30年期品种。“理财回表”只是时点扰动,对资金面和债券配置需求的实质影响有限。“存款搬家”的逻辑之下,非银机构旺盛的配债需求和资产荒的格局将会持续。

图片来源于网络,如有侵权,请联系删除

【行情跟踪】

图片来源于网络,如有侵权,请联系删除

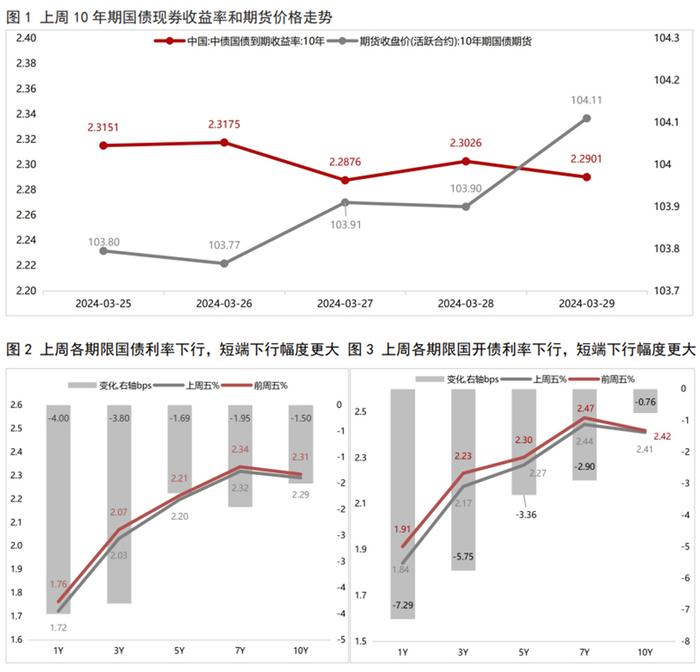

国债期货收盘涨跌不一,30年期主力合约涨0.12%报106.89,10年期主力合约涨0.06%报104.575,5年期主力合约跌0.01%报103.55,2年期主力合约跌0.01%报101.82。

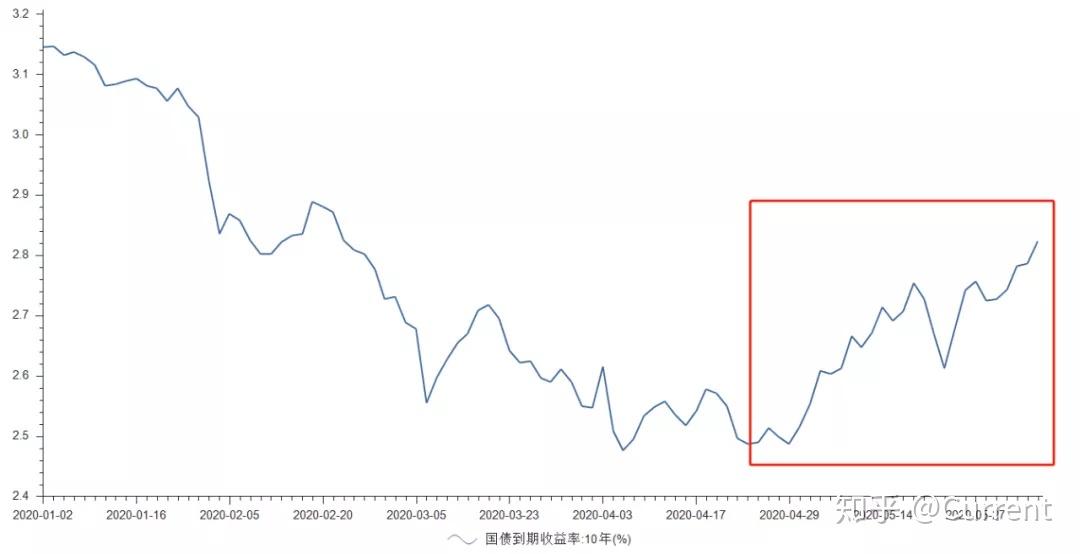

银行间现券多数偏弱整理,截至发稿,5年期国债活跃券230022收益率上行0.25BP报2.065%,10年期国债活跃券240004上行0.25BP报2.31%,30年期国债230009收益率持平至2.575%;5年期国开活跃券230208收益率上行0.5BP报2.1075%,10年期国开活跃券240205上行0.25BP报2.3975%。

中证转债指数收盘涨0.23%,27只可转债涨幅超2%,智尚转债、广汇转债、九洲转2、转债、亚泰转债涨幅居前,分别涨13.46%、11.98%、11.94%、6.25%、5.66%。跌幅方面,29只可转债跌幅超2%,中装转2、英力转债、贵广转债、岭南转债、雅创转债跌幅居前,分别跌20%、13.82%、12.61%、10.03%、9.94%。

交易所地产债涨跌不一,“H8泰禾01”涨超114%,“H8泰禾02”涨20%;“H0阳城03”、“H0阳城02”跌50%,“22旭辉01”跌超2%。

【海外债市】

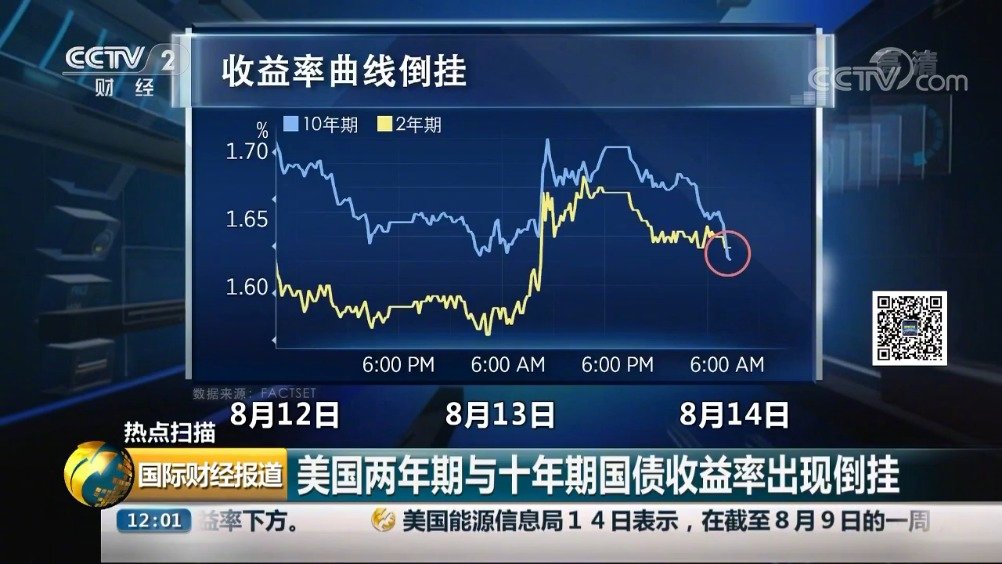

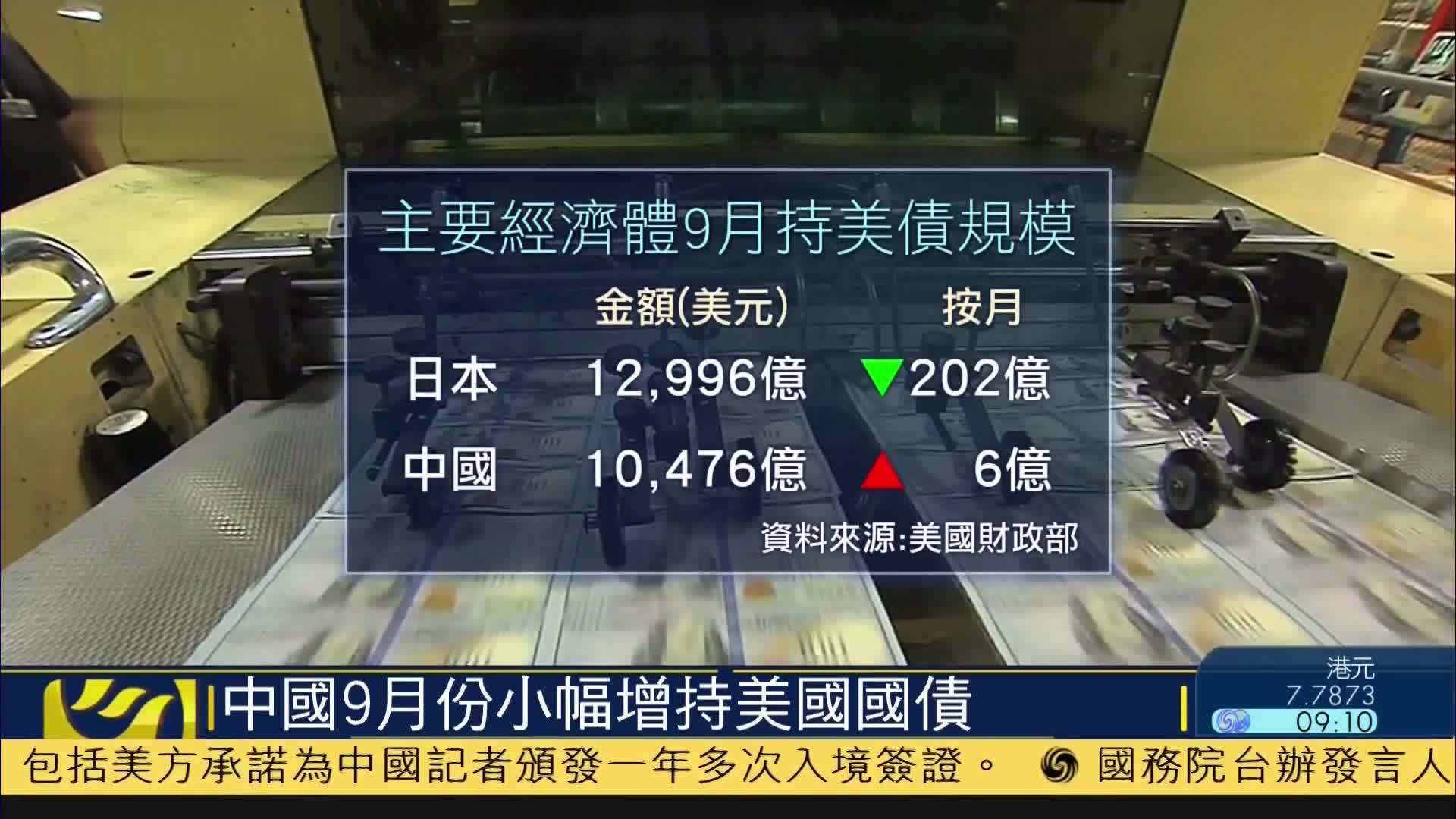

北美市场方面,当地时间6月3日,美债收益率全线走低,2年期美债收益率跌7.1BPs报4.814%,3年期美债收益率跌7.9BPs报4.611%,5年期美债收益率跌10.9BPs报4.409%,10年期美债收益率跌11.8BPs报4.391%,30年期美债收益率跌11.8BPs报4.538%。

亚洲市场方面,日债收益率周二(6月4日)延续回落,10年期日债收益率尾盘报1.03%,下行3.6BPs;3年期和5年期日债收益率分别走低2.2BPs和3.7BPs,报0.436%和0.597%。

欧元区市场方面,当地时间6月3日,欧债收益率集体收跌,法国10年期国债收益率跌8.5BPs报3.050%,德国10年期国债收益率跌8.5BPs报2.577%,意大利10年期国债收益率跌9.8BPs报3.875%,西班牙10年期国债收益率跌9.5BPs报3.294%。

【一级市场】

国开行5年、10年期金融债中标收益率分别为2.0237%、2.3262%,全场倍数分别为3.08、4.17,边际倍数分别为2、7.08。

农发行2年、7年期金融债中标收益率分别为1.8570%、2.2160%,全场倍数分别为4.12、6.65,边际倍数分别为4.69、1.02。

【资金面】

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,6月4日以利率招标方式开展20亿元7天期逆回购操作,中标利率为1.80%。数据显示,当日有20亿元逆回购到期,因此完全对冲到期量。

资金面方面,Shibor短端品种集体下行,隔夜品种下行6.0BP报1.663%;7天期下行2.6BPs报1.785%;14天期下行1.9BP报1.838%;1个月期下行0.5BP报1.9%,创2023年8月以来新低。银行间回购定盘利率全线下跌,FR001跌5BPs报1.75%;FR007跌1BP报1.83%;FR014跌3BPs报1.85%。

【机构观点】

中金固收:从利差角度来看,目前国企地产债历史分位数不低,后续国企地产债利差有望企稳继续收窄,同时国企地产债绝对收益率仍相对较高、具备一定吸引力,预计后续或将继续震荡下行。均好型和大部分中好型房企依然可作为配置底仓选择,同时可以考虑适当拉长久期;加厚收益方面,错配型、弱好型房企和部分一般型房企可以考虑适度下沉,并选择中等久期品种配置。

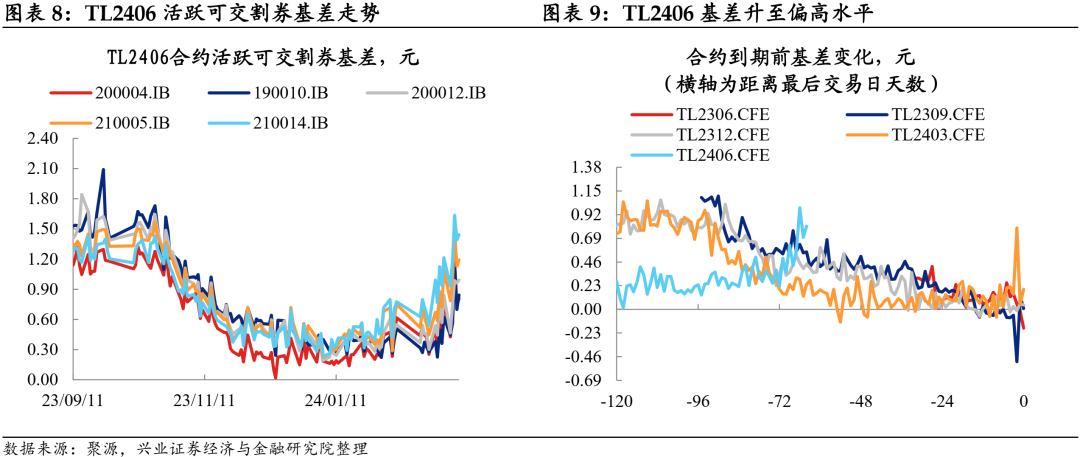

兴证固收:债市仍面临利多环境,但央行再次提示利率风险后,10年期和30年期这两个期限收益率向下的空间可能变窄,且博弈性增强,中短久期的国债持有体验可能相对好些。期债性价比优于现券,用期货替代现券进行配置可能有助于增厚投资组合的收益,T和TL品种由于阶段性波动可能放大,获取资本利得需要较好的择时交易能力,关注TF和TS的投资价值。

民生:债市利多因素在于当前经济内生增长动能仍偏弱,央行降准降息预期仍在,地产政策对债市扰动落地仍需观察,非银“资产荒”形成支撑,指向利率趋势性上行风险仍不大,债市交易逻辑也尚未扭转。利空因素在于稳增长、稳地产政策落地后的经济修复预期,进而提振市场风险偏好;监管层面对长端收益率合理区间的关注以及利率下行空间相对有限,其中波动率在提升,且赔率空间有限。

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。