可转债“火出圈”背后

可转债“火出圈”。

图片来源于网络,如有侵权,请联系删除

6月3日,可转债成交量时隔22个月再次突破1000亿元;近期行情极致演绎,一向稳定的转债遭遇调整,低价转债波动较大……

图片来源于网络,如有侵权,请联系删除

业内人士建议,从投资风险角度看,近期偶发个券风险暴露事件,可转债投资者须紧密关注其价格异动和评级调整;在政策端,建议从发行端和交易端入手规范可转债市场发展。

图片来源于网络,如有侵权,请联系删除

可转债“火出圈”

5月以来,可转债市场成交额明显放大,日均成交额超650亿元,投资者对可转债市场的关注度明显提升。

“纯债市场资产欠配的情况下,目前银行理财、公私募基金的资金都在密切关注可转债市场,关于可转债的卖方路演都变多了。”一位宏观研究员说。

资产荒是可转债火热的根本原因。业内人士分析称,可转债备受关注的背后,主要是高收益资产难觅、可转债供需不均衡以及大类资产轮动逻辑。

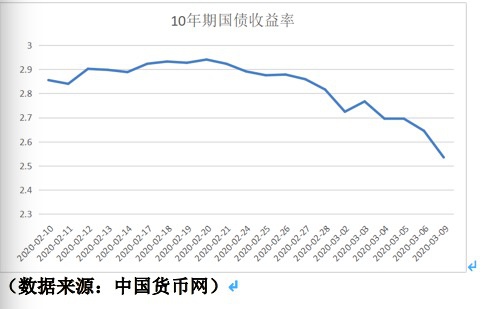

博时基金混合资产投资部基金经理高晖认为,今年以来,多个存量规模较大的可转债品种触发强赎或到期摘牌,叠加从严监管、权益融资逆周期调节的政策环境,可转债市场整体面临供给不足的现状。此外,在债券收益率下行至低位及资产荒的背景下,资金配置转债的需求持续提升。整体来看,当前可转债市场处于供需紧平衡的状态,未来若权益市场转暖,资金配置需求将进一步提升,有利于可转债市场估值提升。

在高晖看来,在利率持续下降及债市资产荒背景下,从绝对收益角度看,可转债具备较好的配置价值,不过向上弹性相比股票稍显不足。同时,信用风险扰动增多,把握可转债投资机会时应仔细评估个券的信用风险。

一位资深市场人士也表示,债券市场已进入低利率时代,债券绝对收益率的下行,使得纯债券组合得到更高收益的可能性逐渐降低。仅靠在长期利率债上的投机,很难持续为组合增厚收益。

“从投资的角度看,大类资产轮动也是获取超额收益的重要来源。如果投资组合中都是纯债券,那么利率风险会比较大;如果在组合中加入一些股性较强的可转债,便有机会享受股市上涨带来的超额收益。”上述人士说。

行情现分化

随着关注度提升,可转债市场行情也出现极致分化,一向稳定的银行转债遭遇调整,低价转债波动加大。

以此前表现较好的成银转债为例,6月3日成银转债价格下跌1.595元,为124.566元,这是该转债2024年跌幅最大的一天;当日成交额高达1.9975亿元,为2024年以来最高。

5月28日晚,江苏聚材股份有限公司公告称,联合资信将公司的主体长期信用等级和三房转债信用等级从“AA”下调为“AA-”。在其信用等级被联合资信下调后,债券价格连续下跌。5月29日,三房转债大跌8.72%;5月31日更是遭遇跌停。

6月3日,广汇转债价格下跌17.185元,为78.713元。6月4日涨至88.143元,当日成交额高达35.7亿元,该笔债券余额仅30.57亿元,市场炒作情绪浓厚。

分析师杨冰认为,银行转债的调整,主要反映了高位品种的技术性风险。对于高价的银行转债来说,容错率有所降低。在市场情绪回落的情况下,强势品种出现此类补偿性调整也较为常见。

低价转债的调整则是受其信用风险影响。一位可转债投资人士表示,一般来说,价格低于90元,就可以被定义为低价转债。形成低价转债的主要原因有两个:一个是正股跌幅太大;另一个是发行主体有重大信用风险。

也有人认为,低价转债的调整,显示出其存在退市风险之外的问题。在杨冰看来,投资者可能会下意识地将低价、低等级、高退市风险品种的调整,与此前市场较为担心的退市风险直接联系起来。但担忧的时间点存在问题,因为年报披露截止日已过,从往年经验看问询函高峰期也已经过去。

“从盘面情况看,上述可转债存在流动性较弱的问题。因此,不排除存在账户赎回导致的流动性问题,从而通过情绪传导至同类品种。”杨冰说。

市场有待进一步规范

可转债通常被视为低风险投资,不过,公司经营问题、财务风险、监管调查、市场情绪等因素都可能导致其出现风险。近期偶发个券风险暴露事件,也给投资者敲响了警钟,须紧密关注可转债价格异动和评级调整。

业内人士认为,应从发行端和交易端入手规范可转债市场发展。

从发行端看,一位私募基金人士表示,要完善发行规则和条件。制定和完善可转债的发行规则,确保发行条件的合理性和透明性。包括对发行人的财务状况、信用评级、信息披露要求等方面设定明确的标准,确保符合条件的公司才能发行可转债。

“应加强信息披露要求。强化发行人在发行前后的信息披露义务,要求其及时、准确、完整地披露所有对投资者决策有重大影响的信息。包括但不限于公司的经营状况、财务数据、重大事项、转股价格的确定和修正机制等。”上述人士说。

从交易端看,应有效规范可转债市场的交易行为,增强市场透明度,保护投资者利益。一位券商可转债分析师建议,按季度更新债券前十大持有人的信息,可有效防止内幕交易;及时通过官方渠道披露重点监控的可转债名单,提高监管透明度。

此外,要加强交易行为监管。该分析师建议,根据可转债交易机制特点,增加异常交易行为类型,明确监管要求,对程序化交易等行为进行监控和分析,并采取必要的监管措施;明确短线交易监管要求,要求上市公司持有5%以上股份的股东、董事、监事、高级管理人员等在交易可转债时遵守相关规定,防止内幕交易和市场操纵。

(文章来源:上海报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。