债市还能牛多久?

今年以来,债市总体表现延续强势行情。其中,超长期限国债表现尤为出色。

图片来源于网络,如有侵权,请联系删除

尽管债市自3月触及低位后有短暂波动,利率有所上行,但相比年初,债券的交易价格依旧处在相对高位。那么,这一波“小牛”还能延续多久?投资者该如何规避风险?

贝莱德建信理财首席固收投资官王登峰在接受《国际金融报》记者采访时表示,债市目前仍然延续去年的“小牛”行情,但需要结合政策面和国内宏观经济等因素来重点关注债市回调的风险。

关注回调风险

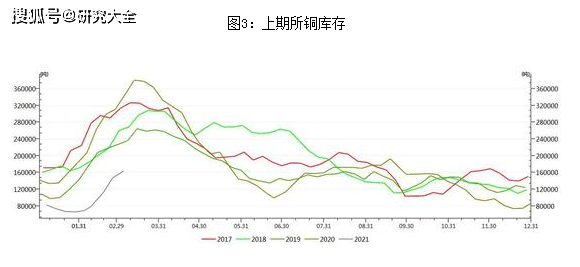

债市延续去年以来的“小牛”行情。Choice数据显示,自去年12月初开始,10年期国债到期收益率一路快速下行,今年3月6日曾一度下行至2.27%附近,较去年12月初的高位下行达40个基点,30年期国债到期收益率同样下行触及低位。

尽管债市自3月触及低位后有短暂波动,利率有所上行,但相比年初,债券的交易价格依旧处在相对高位。

图片来源:Choice数据

作为长期关注固收类投资领域的专业人士,王登峰认为,债券市场从去年就呈现出“小牛”行情,且目前仍然在延续去年的行情。

对于当前债市依旧强势的原因,王登峰总结了三点:

一是自去年以来,中国经济还处于一个不断修复的过程,市场对于经济的预期还处于观望态度。

二是当前央行采取了相对宽松的货币政策,银行间资金面相对宽松,短端资产收益率相对较低。同时,一系列的降准、降息操作给当前和未来的货币政策,留下了更多的想象空间。

三是市场上众多机构资金,比如公募基金、农商行等持续追逐超长债券资产或者其他高收益资产,导致这一类资产收益率出现明显下行。此外,美联储的降息预期也助长了这一行情。

不过,债市在3月中旬之后出现的短暂波动,令市场对长期国债利率还有多少下行空间产生担忧。招商基金认为,长期看收益率仍有下行空间,但短期快速下行概率不高,或有一定干扰。

王登峰则认为,此时不仅要考虑利率下行的空间,更应该关注债市行情回调风险。他指出,需要高度关注以下几点信号:

一是监管层的动向。如果后续债市收益波动非常激烈,基于防范系统性金融风险的考量,不排除有关部门可能会出台一些指导性政策。

二是债券收益率的波动和国内经济增长高度相关。如果经济开始稳定复苏,市场对于经济增长的预期就会明显加强。

三是促进经济增长预计会有一系列政策出台,对市场本身预期会产生较大影响,如超长国债的发行等。当然,央行在货币政策或者汇率风险上表态的边际变化,也会较大程度影响债券市场收益走向。

长城基金基金经理张棪向记者表示,债市近期波动的主要原因是:2月份以来,权益市场反弹显著,股债跷跷板效应导致债券市场面临压力;去年二季度以来部分投资者对宏观经济预期过于悲观,在部分宏观经济数据出现企稳迹象时,市场对经济基本面的悲观预期有所修复。

泰石投资董事总经理韩玮告诉记者,债市的震荡已接近尾声,二季度债市大概率会选择向上突破,延续去年以来的牛市行情。

股市与债市曾有过一段短暂的齐上涨表现,王登峰认为,股债长期还是会存在跷跷板效应,但短期可能会受特定市场环境和政策预期影响,出现相同的走势。

“资产荒”持续

债市“资产荒”持续,今年以来市场上出现机构重金“哄抢”城投债的情况。

对于本轮债市上涨助推的“资产荒”现象,王登峰认为,这反映出投资者对收益的需求,以及资产本身所带来的收益之间存在着预期差。他认为,可从以下几个方面应对“资产荒”:

其一,从产品的设计和推广上,要更多地引导投资者认知,或者推出对收益敏感度相对较弱的投资品种,以及更多服务用户刚性需求的投资品种,如流动性较强的固收类理财产品。

其二,针对不同投资产品做一些策略的调整。比如,对于一些封闭期的投资品种,积极寻找短期交易机会,通过久期、杠杆等策略尽可能地提升收益。

其三,在资产的选择和创建上需要挖掘一些新的标的。比如,通过信用甄选,去选取一些资质和收益都相对理想的资产进行投资,这对债券的甄别要求更高。

基于投资者视角来看,由于债市收益率快速下行,不论是公募的纯债型基金,还是银行理财等固收类产品,均备受关注。相关数据显示,持仓债券理财产品收益率得到快速上涨,近1个月和近3个月的年化收益均值相比去年同期均有上涨。

韩玮认为,固收类产品本来就具有广泛的群体基础,而在股市低迷、定融产品暴雷和雪球产品敲入等因素共同作用下,固定收益类基金产品受到市场较多关注。再加上近年来债市走牛形成赚钱效应,资金涌入债市形成正反馈,导致更多投资者关注固收类产品。

个人投资者是固收类产品中的一大持有人。王登峰注意到,目前银行理财市场的投资者结构是以个人为主,“理财产品终极的诉求是理财用户的诉求,更多的是‘储蓄替代’,且是低风险、低波动和确定性相对更高的收益。基于这类诉求,投资策略应该高度符合这类用户的风险偏好”。

严格投资纪律

固收类资产虽相比权益类资产波动小,但在目前利率快速下行的背景下,管理起来也并非那么容易。

南方基金指出,由于利率快速下行,国内债券在大类资产中的收益风险特征有所变化。从中等收益、较低波动,转换成较低收益、较高波动。核心是信用利差处于历史低位。债券投资不得不通过拉长久期和勤做波段来获取资本利得,波动性上升。

王登峰曾长期管理国内规模最大的货币基金——天弘余额宝,他对固收类资产的理解有以下几点:

首先,这类产品要低波动、低风险,才能更符合国内绝大部分理财投资者的风险承受能力。

其次,要注意债券类资产中的信用风险和利率风险,还有产品本身的流动性风险。

最后,虽然固定收益投资也有一定风险,但从长期收益的维度来看,依旧是可以助力投资者实现“财富幸福”的较为理想的投资品种之一。

“能有效控制风险,并带来与风险特征一致的收入,这就是做固定收益投资的价值所在。”王登峰认为,作为风险收益特征与权益类资产明显不同的一类资产,固收类资产的核心是要保持收益和波动的平衡,尤其是银行理财产品,“投资者更在意产品净值的表现和波动的程度”。

“固收类投资经理面对的压力也非常大。”王登峰表示,首先是流动性压力;其次是净值波动与用户预期差的压力;最后是信用风险承受的压力。虽然投资是非常艰难的过程,考验的是一个人全方面的素质,但在他看来,优秀的投资经理都能依靠严格的投资纪律来化解压力。

记者:夏悦超

编辑:陈偲

责任编辑:毕丹丹

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。