这类产品,业绩大分化!

开年以来,市场持续震荡下,红利策略基金凭借稳健的投资业绩备受资金青睐。从业绩表现来看,截至4月3日,市场上近八成红利策略产品年内收益为正的同时,主动权益产品首尾业绩差也拉大至30多个百分点。

图片来源于网络,如有侵权,请联系删除

多位业内人士认为,作为Smart Beta策略中的一种,红利策略尽管有效性较强,但细分投资策略各有不同,这种“聪明差”会在一定程度上影响相关基金产品业绩。从投资角度来看,当前交易拥挤度适中,持续看好红利资产投资机会,建议投资者通过长期持有获取稳健收益。

业绩分化,首尾差超过30个百分点

Wind数据显示,截至4月3日,市场上近八成红利策略权益基金年内正回报,平均收益率达4.37%;同时,正收益产品中有近三成回报超10%。

不过,具体看产品间业绩出现分化。主动权益类产品中,永赢股息优选、宏利市值优选等回报均超16%,排在末位的一只产品收益为-14.64%,首尾业绩差超过30个百分点。指数基金中也出现负收益产品,首尾业绩差超过15个百分点。

对此,国联基金基金经理杜超表示,红利策略基金的投资策略各有不同,包括选股标准、股票池以及持股数量等方面。例如,有的策略可能更加注重股息率,有的则可能综合考虑分红稳定性、估值性价比、低波动等特性。有的策略会集中持有一两个行业的股票,而有些策略会分散仓位,“可能是策略差异导致了不同基金业绩表现出现分化。”

宏利宏观策略投资部副总经理、宏利市值优选混合基金经理庄腾飞直言,今年年初以来,高分红权益资产的整体表现靠前。中证红利指数今年一季度收益率表现为9%左右,因此,红利策略产品,无论主动红利产品还是被动红利产品,如果没有出现明显风格偏移和较大跟踪误差的情况下,组合收益率差距可能并不会特别大。

“如果红利策略产品收益率出现显著负收益的情况,可能是基金经理调整的组合投资方向或许并不在高分红权益资产方向上。”庄腾飞表示。

北京一家基金公司认为,红利策略作为Smart Beta策略中的一种,尽管有效性较强,但细分领域下各指数间的选股标准、持股数量等会有所差别,这种“聪明差”也会在一定程度上影响相关基金产品的业绩,“比如消费红利指数年内出现下跌,不少跟踪该指数的基金业绩告负。”

拥挤度适中,关注周期红利资产等投资机会

拉长时间来看,红利策略已经连续两年风格占优,今年以来,各家基金公司仍在大力布局红利产品。因此,当前市场也出现部分担忧观点,2024年是否还有投资机会?还能不能够跑赢市场?

对此,国联基金杜超认为,从经济周期角度看,红利策略的有效性与市场周期性变化密切相关。历史复盘看,在经济扩张期,成长型股票往往表现更好,而在经济放缓或不确定性增加的时期,红利策略因其稳定的现金流和较低的波动性可能更具吸引力。

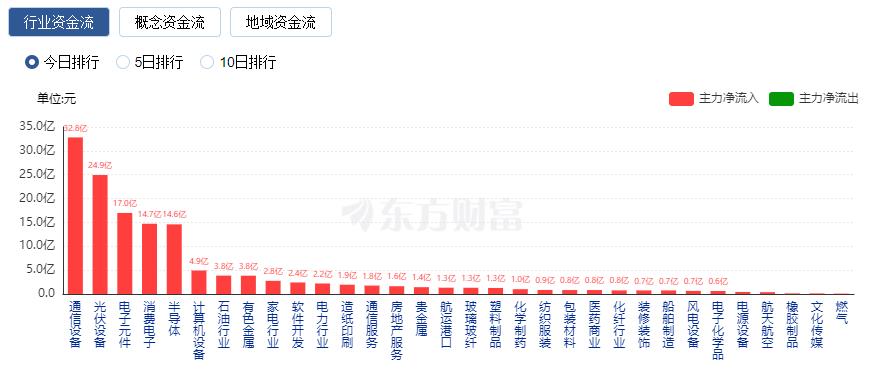

“从拥挤度角度看,经我们统计测算,公募基金持有红利类资产的比例位于历史中位数附近,红利板块最新日均换手率约处于历史中位数附近,相较于2023年上半年中特估行情期间有明显差距。”杜超表示,当下处于经济弱复苏阶段,红利策略交易拥挤度适中,持续看好红利类策略的表现。

宏利基金庄腾飞认为,高分红内部不同类别资产也是有区分的。近两年红利风格占优主要依靠的是公用事业和能源类资产,这些属于稳定红利风格资产。而金融和周期等领域的周期红利资产近两年的超额收益并不明显,并未过多透支估值重估的力量,预计今年下半年至明年,一旦长端利率阶段性向上回升,金融周期领域的周期红利资产或将会有重要的投资机会。

“从短周期看,我们认为,在当前市场预期较低的情况下,2024年存在流动性环境恢复和基本面总需求改善的可能。因此,周期价值类资产和白马资产都可能有一定的改善机会。”庄腾飞表示,考虑盈利弹性、机构配置度、应对不同风控环境能力等角度,周期红利类资产可能要更优于白马资产。

从长周期角度看,庄腾飞指出,高分红资产,尤其是那些具备长期垄断性现金流能力的周期类红利资产,一定程度上能给投资人带来相对长周期的稳健收益,依然在重估的历史进程中。

“我们认为,其核心价值就在于解决普通投资人择时困难的问题,因为红利指数波动率相对低,拉长时间逐步向上。未来随着整个市场资金方对波动率的态度逐渐发生改变,更加重视低波稳定收益风格资产,红利资产的配置力量会越来越多。”庄腾飞表示。

中欧基金则直言,短期市场波动无法预测,但从中期角度看,高股息风格的红利策略依旧会是中期的占优策略。

一方面,从宏观场景的适配度看,中期内低利率环境大概率会延续,这对于高股息风格是有利的宏观场景。另一方面,从中长期回报的周期位置看,Wind数据统计,截至2024年2月底,当前高股息策略3年期收益率为70.5%,低于71.4%的均值水平,处在历史分位的36.8%,目前周期位置还没有出现过热的迹象。

建议长期持有,以获取稳健收益

庄腾飞表示,红利策略产品在过去的一段时间中,有比较强的收益表现。不过,红利资产的投资更多是需要时间去沉淀,通过长时间的持有,力争获取那些盈利壁垒高、经营周期稳定的优质高股息资产的内生增长和分红收益。因此,建议普通投资者适当调整自己的预期收益率,通过长期持有力图获得相对稳定的、波动较低的中等收益。

“长期的个人投资者也可以在自己的投资组合中,以定投方式逐步尝试增加周期红利风格产品,力争增强自身投资组合抗风险能力和获取长周期稳健收益的能力。”庄腾飞表示。

杜超也认为,红利策略产品非常适合长期投资,投资者应有长期持有的准备,避免因短期市场波动而做出冲动的买卖决策。长期投资或者定投可以帮助投资者抵御市场噪音,实现稳健的收益。

中欧红利优享基金经理蓝小康表示,中国市场是个长期发展有潜力,安全有保障的战略投资选择。考虑到短期的宏观状态,红利股仍是最佳选择。具体到行业,看好煤炭、石油石化、有色金属、建筑、机械等行业的表现。长期来看,当前正是布局这些行业优质公司的较好机会。

“如果有中长期资金配置的需求,且长期看好权益市场,但面对不确定性加深的市场,想寻求相对确定性,为进攻型权益资产组合寻找一款较好的底仓配置,不妨关注下红利策略基金。”蓝小康表示。

编辑:小茉

审核:木鱼

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。