安佑生物:大客户名单“屡现”竞争对手和前子公司

(原标题:安佑生物:大客户名单“屡现”竞争对手和前子公司)

图片来源于网络,如有侵权,请联系删除

此前谋求沪市主板上市被否的安佑生物科技集团股份有限公司(下称“安佑生物”),正再度向A股进军,拟转战深交所主板。安佑生物于2023年6月递交IPO招股书,近期因财务资料已过有效期,需要补充提交,深交所已中止其上市审核。

此次IPO,安佑生物拟募集资金11.04亿元,计划投向玉溪安佑年产20万吨饲料项目等9个饲料项目、数字化智能平台技术改造项目以及补充流动资金。

《大众证券报》明镜财经工作室记者注意到,安佑生物在产能利用率不饱和甚至下滑的情况下仍拟募资扩产,募投必要性问题惹人关注。另外,安佑生物前五大客户中不仅包含竞争对手还有前全资子公司,这其中是否涉及利益安排同样值得审视。

产能利用率不足仍拟募资扩产

安佑生物主要从事饲料的研发、生产和销售,是一家专注于动物精准营养的高新技术企业。公司产品主要涵盖猪、禽、水产和反刍饲料,其中猪饲料为主要产品。

2016年,安佑生物首次冲击IPO,2018年被否后,安佑生物对公司业务进行了部分调整,2020年11月,公司剥离养殖业务,聚焦饲料主业。

招股书披露,2020年至2022年以及2023年上半年,安佑生物营收分别为72.53亿元、108.43亿元、114.95亿元、57.5亿元;对应的净利润分别约为5.32亿元、3.87亿元、2.74亿元、1.28亿元。营收增长的同时,公司净利润出现了下滑。

产能利用率方面,招股书披露,2020年至2022年以及2023年上半年,公司的产能利用率分别为55.14%、70.95%、63.97%、59.66%,公司产能利用率不仅未饱和,2021年之后还出现了下降趋势。具体产品方面,2020年至2022年以及2023年上半年,安佑生物预混料的产能利用率分别为52.75%、73.85%、67.93%、66.13%,浓缩及配合料的产能利用率则分别为55.19%、70.89%、63.90%、59.66%,均呈现不饱和及2021年后下降趋势。

此次IPO,安佑生物拟募资11.04亿元,其中7.74亿元拟补充产能,投入玉溪安佑、高州安佑等9个饲料建设项目,根据招股书披露的项目产能建设情况,上述项目合计将增加公司产能159万吨。以招股书披露的2022年度安佑生物总产量281.37万吨来看,意味着上述拟募投项目如果全部建成投产,公司产能将达到2022年产量的两倍以上。

另外,公司拟募投的玉溪安佑年产20万吨饲料项目,拟募集资金9850万元。根据当地权威网站玉溪网2023年11月消息(网页显示文章署名系《玉溪日报》全媒体记者)称:“该项目2022年8月开工,在建设工程进入收尾阶段,投产在即,预计在2023年12月正式投产(见图一)。”

图一:玉溪网截图

而玉溪网2024年4月刊文显示:1月4日,玉溪安佑生物科技有限公司年产20万吨饲料项目已建成投产(文章署名同样系《玉溪日报》全媒体记者)。

另外,根据内蒙古开发区网2023年3月30日消息,《33.1亿元!巴彦淖尔经济技术开发区2023年春季重点项目集中开工》,安佑(内蒙古)生物科技有限公司建设年产20吨饲料建设项目已经于2023年3月集中开工建设。

而临河区生态环境分局对安佑(内蒙古)生物科技有限公司年产20万吨饲料项目环境影响评价文件受理情况的公示显示,2023年4月27日,该局受理了安佑(内蒙古)生物科技有限公司年产20万吨饲料项目环境影响评价报告表。公示期为2023年4月27日―2023年5月6日(5个工作日)。

另外,三峡传媒网2024年1月15日报道,重庆安佑年产41万吨饲料项目投资3亿元(见图二),而招股书披露为1.65亿元,两者数据披露存在差异。

图二:三峡传媒网截图

以上种种情形,令人疑惑重重:在2022年年底、2023年上半年产能利用率仅六成左右的情况下,公司仍拟将募集资金主要投入产能建设的原因是什么?募资扩产是否必要?公司是否考虑过产能过剩难以消化的问题?

安佑(内蒙古)生物科技有限公司建设年产20吨饲料建设是否存在在环评报告尚未受理的情况下,即已开工建设的情况?如果存在,开工的原因是什么?是否符合相关环保要求的规定?重庆安佑年产41万吨饲料项目的投资金额,招股书披露与三峡传媒网的公开报道出现不一致的原因是什么?

竞争对手及前子公司成为前五大客户

来自大客户或大供应商的经常性关联交易,由于容易涉及利益输送、业绩真实性等,是拟上市企业备受关注的焦点之一。

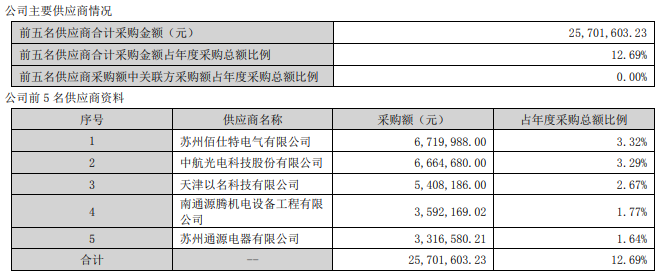

招股书披露的安佑生物报告期前五大客户名单显示,2020年,新希望为公司第三大客户,公司向其销售1.11亿元;2021年,公司的第一大客户为江苏和佑,安佑生物当年向其实现销售6.14亿元;当年第四大客户为新希望,公司向其销售2.03亿元;2022年,江苏和佑和新希望分别为第四和第五大客户,公司分别向其销售2.92亿元、2.00亿元;2023年上半年,虽然新希望跌出安佑生物前五大客户名单,但江苏和佑仍为公司第三大客户,公司向其销售1.69亿元(见图三)。

图三:报告期前五大客户情况截图

招股书披露,公司大客户新希望是公司的主要竞争对手,其主要业务为畜禽饲料生产及销售、畜禽养殖、肉制品加工及商贸等,根据饲料工业协会出具的公司产量行业排名,2022年,安佑生物位列中国内地饲料产量排名行业第17位。而公开数据显示,新希望位列2022年中国内地饲料产量排名行业第1位。

安佑生物另一大客户江苏和佑也同样惹人关注,其原为安佑生物的全资子公司,公司2020年11月剥离江苏和佑及其下属控参股子公司。

招股书显示,2020年11月,安佑生物将持有的江苏和佑100%的股权全部转让给江苏健健美,而江苏健健美为公司当时除邦万顾问、鼎晖投资和国际金融公司之外的股东专门设立的持股平台公司。江苏和佑目前是安佑生物的关联方,两者为同一实控人。另外,两公司大量高管出现重叠,安佑生物董事长和另外三位董事仍在江苏和佑担任董事职务、安佑生物的监事会主席目前也在江苏和佑担任监事。

而且,2020年至2022年以及2023年上半年,公司对江苏和佑的应收账款分别为7906.17万元、1.23亿元、9205.59万元、4835.88万元,占期末应收账款余额的比例分别为20.30%、25.18%、18.39%和8.35%,均为当年年度第一名;公司对江苏和佑对应的计提坏账准备分别为398.43万元、622.83万元、468.87万元、241.79万元。

值得注意的是,2020年11月5日,江苏和佑绿岸成立,江苏和佑持有该企业55%的股权,其成为安佑生物报告期新增并入报表企业。

江苏和佑绿岸成立后仅20多天,安佑生物于2020年11月30日剥离江苏和佑及其子公司,不再合并报表,招股书对不再并表的江苏和佑子公司进行列注时,未出现江苏和佑绿岸的名字(见图四)。更让人觉得诧异的是,成立仅一年之后的2021年11月,江苏和佑绿岸注销。

图四:江苏和佑及子公司标注情况招股书截图

上述情况令一系列疑问萦绕公司:新希望既是公司的竞争对手又是公司大客户的原因及合理性?江苏和佑从公司剥离后次年即成为公司第一大客户的原因是什么?在其剥离前成立的江苏和佑绿岸,为何未出现在不再并表批注的江苏和佑子公司的名单上?2022年对比2021年,公司向江苏和佑销售金额大幅减少的原因是什么?公司董事长及多位董事及监事会主席均在江苏和佑兼职,目前,江苏和佑与安佑生物仍为同一控制下企业,在关联交易的定价、政策上,公司只是简单表示无明显差别,为何未将江苏和佑与非关联方的交易价格进行详细对比披露,以充分且清晰说明关联交易公允性?公司对江苏和佑的账期与其他客户是否不同,公司2020年至2023年上半年对江苏和佑的坏账准备分别为398.43万元、622.83万元、468.87万元、241.79万元,对其进行坏账准备的原因是什么?

就上述疑问,《大众证券报》明镜财经工作室记者曾通过电邮致函安佑生物,截至发稿未收到回复。对于安佑生物其他值得注意的情形,本报将继续关注。 记者 尹珏

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。