债市收益率低位运行格局难改

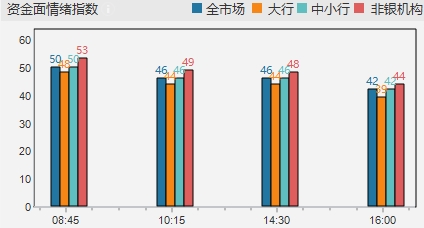

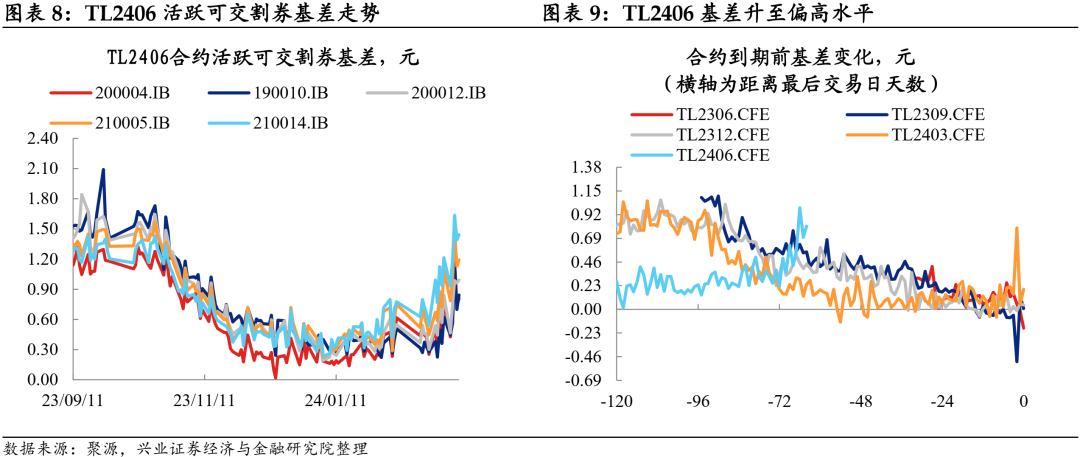

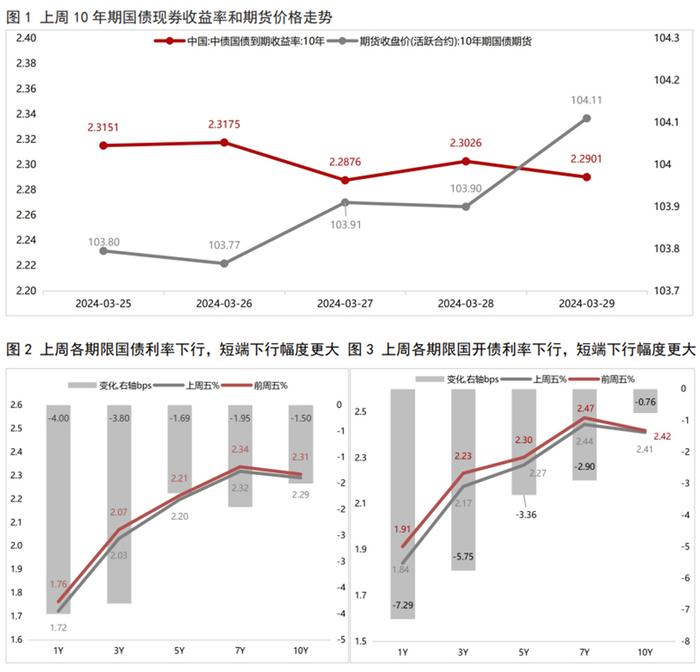

今年一季度,债券市场延续去年以来的上涨行情,10年期国债收益率下行至2.29%,处于过去10年的历史低点,与MLF2.5%的政策利率相差约20个基点。1年期存单利率同步下行,但由于隔夜利率始终在1.8%附近震荡,存单利率下行至2.25%附近企稳,期限利差收窄。

图片来源于网络,如有侵权,请联系删除

今年以来,信用债收益率和利差持续下行与收窄,3月上旬下行至阶段性低点。从历史数据来看,目前信用利差、期限利差均处于偏低水平。预计长短端收益率短期内大幅调整的可能性不大,低位盘整的概率在提升,应重视短期利空因素带来的影响。

首先,国内经济继续稳步复苏,在这样的背景下,债市收益率很难出现大幅反转。

其次,流动性继续保持合理充裕状态,降准与降息的可能性仍然存在。

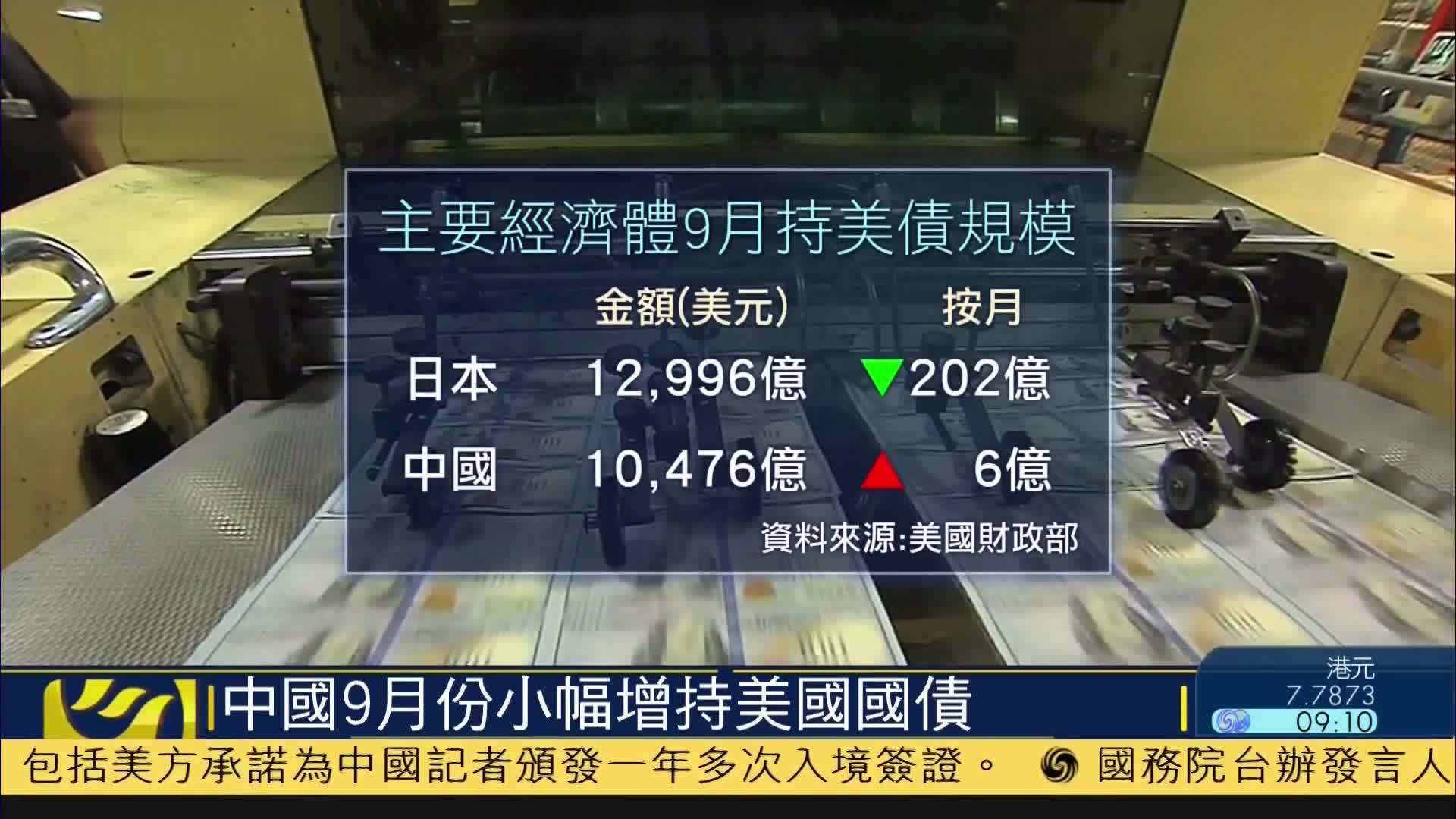

最后,可投资产稀缺逻辑带来的配置力量仍是推动债市收益率率下行的主要因素。作为债券市场最大的配置主体,随着近几年房地产市场以及城投债走弱,高息资产日益稀少,银行资产欠配情况比较严重。房地产和股市财富效应的下降,使得个人投资者的资金大量流向银行理财。据此判断,只要可投资产稀缺逻辑仍然存在,债市需求还在,收益率就很难上行。

不过,目前债市的风险是收益率下行过快,各种利差遭到大幅压缩,绝对位置处于历史低点,日内交易盘增多给市场格局带来许多不稳定因素,更容易受到短期因素的冲击。

目前来看,短期内债市的利空因素主要来自三个层面。首先是供给,一季度利率债整体供给低于预期,二季度随着供给逐渐释放,利率债可能会受到冲击。其次是机构止盈行为。长端收益率已处于历史低位,市场中有很多交易盘结构较为脆弱,一旦受到负面因素影响可能出现集中止盈行为,会对市场形成较大冲击。最后是权益市场表现。如果权益资产价格持续上涨,带动市场风险偏好转变,债券收益率可能显著上行。

(文章来源:上海报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。