【立方债市通】河南AA+城投拟发行资产担保融资工具/郑州公布184个城市更新项目/近期城投化债热点观察

总投资6579.63亿元,郑州市184个城市更新项目公布

图片来源于网络,如有侵权,请联系删除

郑州市城市更新工作领导小组办公室近日调整城市更新项目库,国家科教创新梦想中心(郑州中心)等9个项目通过评审并完成社会公示,纳入城市更新项目库。截至目前,郑州市调整后的城市更新项目库共有184个项目,总投资6579.63亿元。

图片来源于网络,如有侵权,请联系删除

央行单日净投放950亿元

央行3月26日以利率招标方式开展1500亿元7天期逆回购操作,中标利率为1.8%。Wind数据显示,当日有50亿元逆回购到期及500亿元国库现金定存到期,因此单日净投放950亿元。

财政部:2024年中央本级一般公共预算支出增长8.6%

财政部有关负责人就2024年中央预算公开答记者问表示,集中财力保障国家重大战略任务,做到“大钱大方,小钱小气”。2024年中央本级一般公共预算支出增长8.6%,扣除重点保障支出后仅增长0.3%,其中重点保障国防武警支出、科技教育支出、中央储备支出、国债发行付息支出等支出项目。同时严控一般性支出,尽可能压缩中央部门支出,大力推动各部门调整优化支出结构,将资金用在刀刃上。

○ 河南

郑州航空港区:国有企业要加大存量房源收购力度

3月25日,河南郑州航空港区召开城中村改造、安置房建设、问题楼盘攻坚化解和存量房收购工作会议。会议指出,要合力推进问题楼盘攻坚化解。坚持问题导向,拓展融资渠道,用足用活用好国家省市相关政策,着力破解资金难题。要积极推进存量房收购。国有企业要切实增强责任意识,加大存量房源收购力度,为保障性租赁住房供应提供有力支持。

郑州市财政局:推动公交运营降本增效

近期,郑州市财政局党组书记、局长耿勇军赴公交集团调研公交集团运营情况。下一步,郑州市财政局将根据此次调研走访掌握的情况,强融资、保运营。充分发挥郑州公交集团体量大、负债率低的优势,有效拓宽融资渠道,多方筹措资金,保障公交运营。

○ 国内

总投资1925亿元,山西省向民间资本推介60个项目

山西省近日遴选60个拟实施的政府和社会资本合作项目,向民间资本公开推介。计划总投资1925亿元,计划引入民间资本规模995亿元。其中,高速公路等交通运输领域项目39个,污水处理等环保领域项目11个。此外,32个项目支持民企独资或控股。

徐州市:完善国企投资负面清单,加强经营性债务管控

近日,徐州市召开国资国企改革发展暨全面从严治党工作会议,会议提到,支持徐工集团“五化”发展战略,加快徐工汽车混改,积极打造国企改革标杆示范;全力提升国有企业科技创新能力,加快形成新质生产力;要优化国有经济产业布局,完善国有企业投资负面清单,加快推进国有企业存量土地开发;突出抓好国资监管方式优化,推动监管服务水平全面提高;加强经营性债务管控,强化风险处置和防范应对。

滁州市:支持平台公司开展资产证券化业务

3月26日,滁州市金融局发文《以高质量金融赋能实体经济高质量发展》,其中提到,更大力度抓好直接融资。打通公司债、企业债和交易商协会直接债务融资工具三大渠道,支持各平台公司开展资产证券化业务。以获批全省地级市首单CMBS项目为契机,进一步盘活国有企业存量资产,拓宽新型融资渠道,扩大股权融资、债券融资,提高直接融资比重。

河南投资集团45亿元小公募债获受理

3月26日,河南投资集团有限公司2024年面向专业投资者公开发行企业债券项目,已获上交所受理。募集说明书显示,本次债券发行金额不超45亿元,拟分期发行,期限不超20年。债券牵头主承销商、簿记管理人为国泰君安。债券募集资金22.50亿元用于电力、热力生产和供应业、燃气生产和供应业、玻璃制造、医药制造业、食品及饲料添加剂制造、物流产业、科技投资领域等项目投资,22.50亿元用于补充流动资金。经中诚信国际评定,发行人的主体信用等级为AAA。

许昌城投集团拟发行4.16亿元资产担保债务融资工具(CB)

3月26日消息,许昌市城投发展集团有限公司日前披露2024年度第一期资产担保债务融资工具发行文件。

许昌城投集团拟以不动产抵押,发行4.16亿元债务融资工具,期限2年,抵押人许昌建源置业有限公司、许昌弘产开发建设有限公司,发行日期为2024年3月28日,起息日期为2024年3月29日,兑付日期为2026年3月29日。债券牵头主承销商/簿记管理人为兴业银行,联席主承销商为申万宏源。发行人主体信用级别为AA+,募集资金将全部用于归还发行人有息负债。

许昌建投完成发行8.5亿元公司债

3月26日,许昌市建设投资有限责任公司2024年面向专业投资者非公开发行公司债券(第一期)(品种一、二)完成发行。

其中,品种一发行金额2.5亿元,期限3年,利率3.47%;品种二发行金额6亿元,期限5年,利率4.80%。两期债券牵头主承销商为东方投行、联席主承销商为中德证券。

周口城投经开实业:已向港交所申请1亿元增发票据上市

3月25日,周口市城投经开实业有限公司(简称“周口城投经开实业”)公告,已向香港联合交易所申请批准本金金额为1亿元的增发票据上市。该新票据的上市许可于2024年3月26日生效,息票率为7.5%,本金金额为1亿元,于2025年到期,由周口城投经开实业直接发行。

该增发票据与周口城投经开实业于2024年3月22日发行的4亿元原票据合并并形成单一系列。本次发行委托金裕富证券、海通国际担任联席全球协调人、联席账簿管理人和联席牵头经办人。

开封新宋风建投公司拟发行10亿元公司债获反馈

3月26日,开封市新宋风建设投资有限公司2024年面向专业投资者非公开发行公司债券项目,已获上交所反馈。本期债券拟发行金额10亿元,承销商/管理人为申港证券。经联合资信综合评定,发行人主体信用评价为AA。

开封交通建设集团拟发行5亿元公司债获反馈

3月26日,开封交通建设(集团)有限公司2024年面向专业投资者非公开发行公司债券项目,已获上交所反馈。本期债券拟发行金额5亿元,承销商/管理人为天风证券。经东方金诚综合评定,发行人主体信用评级为AA。

中豫港务集团将与信阳合力加快推进淮河航道、港口项目建设

近日,河南中豫国际港务集团有限公司、信阳市人民政府内河航运高质量发展座谈会召开。双方将积极抢抓全省内河航运体系一体化规划、建设、运营的重大机遇,进一步优化合作机制,充分发挥各自优势,加大政策支持力度,全力推动信阳市内河航运高质量发展。

华润置地:计划未来5年REITs发行规模达500亿元以上

3月26日,华润置地2023年业绩会上,华润置地管理层表示,截至2023年12月,华润置地资产管理规模达4274.6亿元,同比增长19.2%,其中购物中心占比达63.3%。华润置地将促进资产证券化,未来5年,REITs发行规模希望达到500亿元以上。

金科股份:79个项目入围“白名单” 5个项目完成融资上账

近日,长沙空港国际城项目、昆明向山的岛项目分别获得恒丰银行、兴业银行有效支持,完成融资上账工作。3月以来,金科已有5个“白名单”项目成功完成融资上账。截至目前,金科在全国已有79个项目入围“白名单”,公司更多符合要求的项目正在地方政府的支持下与金融机构沟通,有望陆续加入。

碧桂园回应所持百亿股权被冻结:已准备向法院提异议

近期,碧桂园地产集团有限公司再新增多条股权冻结信息,股权被执行的企业合计冻结股权超百亿元。此外,该公司还存在被执行人、限制消费令等信息。对于上述被冻结事宜,碧桂园回应记者表示,此次股权冻结涉及区域公司的合作项目。因碧桂园与合作方在成本测算、预分配利润等方面存在争议,合作方向法院申请财产保全。此类争议属正常商业纠纷,法院尚未作出最终判决。冻结的股权价值与争议标的并不等同,针对合作方的超额保全,公司已准备向法院提出异议。

城投化债的繁荣与隐忧——近期城投化债热点观察

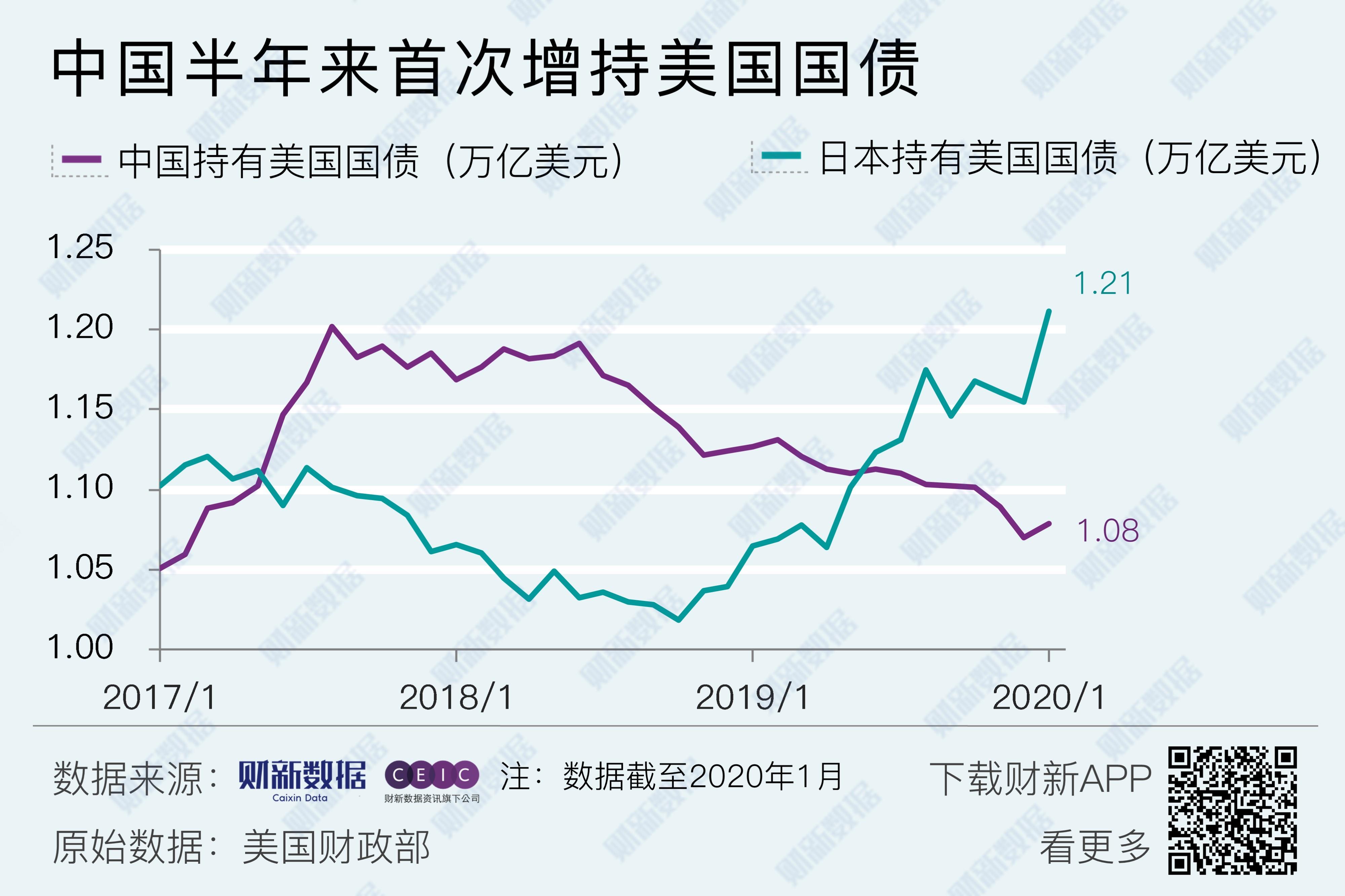

标普信评认为,一揽子化债政策取得了一定的效果,然而城投企业的负面舆情仍时有发生,如票据逾期、非标违约等,且有部分城投企业在境外高息融资,反映了一些城投企业仍存在资金压力,云南、贵州和山东较为突出。

标普信评认为,这一现象的背后是政策与地方基本面的影响,对债券的信心更多来自中央政府支持与化债环境的约束,资金压力较大更多反映了区域基本面及地方政府债务管理。

标普信评预计,短期继续出台重要支持性政策的概率不高,地方政府需要在今年积极落地化债方案,阶段性化债成果将影响下一步政策的走向,区域差异可能将逐渐再次影响城投债券。

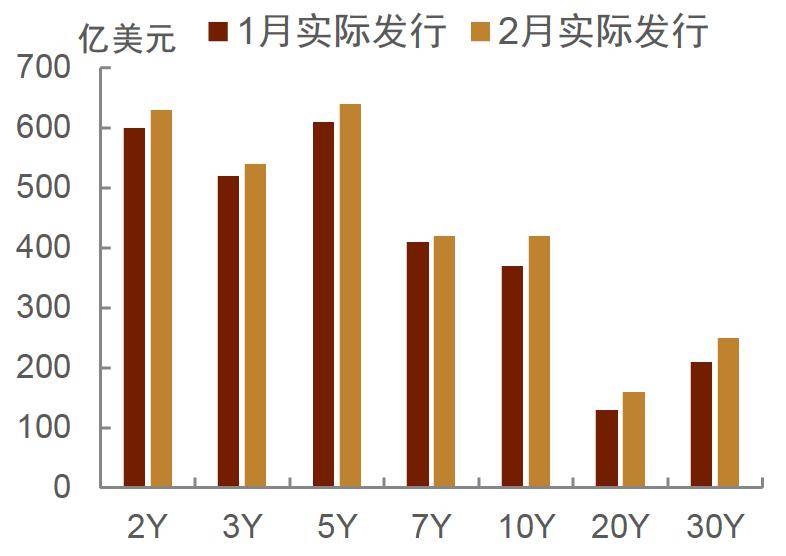

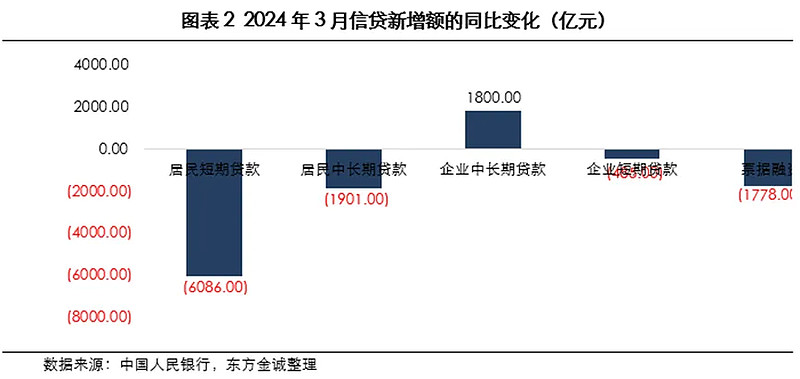

东方金诚冯琳:接下来债市还会表现出相对较高的波动性

东方金诚研究发展部总监冯琳表示,今年以来债券市场持续走牛这是由于基本面上需求偏弱、宽货币预期升温、机构配债需求旺盛等因素的共同影响。同时,在债市长牛预期和“资产荒”背景下,为增厚收益,机构对超长债的配置和交易升温,尤其是交易需求的大幅上升,带动30年期国债收益率持续向下突破,且30年期国债与10年期国债的期限利差也呈现趋势性下行。

“展望后市,近期支撑债市走强的因素并未变化。”冯琳表示,但目前债市长端和超长端收益率绝对水平都已处于历史低位,交易拥挤度很高。 冯琳预计,接下来债市还会表现出相对较高的波动性,长端和超长端可能会出现阶段性的回调,但回调空间有限。

(文章来源:大河财立方)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。