5000亿政策工具加码倒计时 超长债换券行情或抢跑 | 债圈大家说07.02

1、利率存在下行空间

图片来源于网络,如有侵权,请联系删除

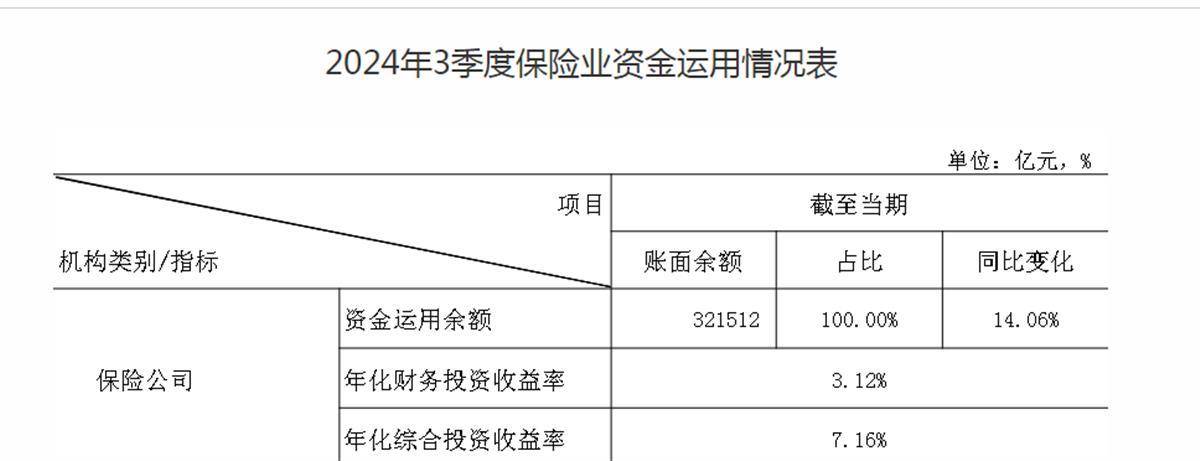

(数据来源:Choice)

图片来源于网络,如有侵权,请联系删除

研究所固收首席分析师齐晟

从6月利率平均值的下行幅度看,隔夜资金利率下行幅度较大,7天资金利率以及各期限国债利率下行幅度均在10bp以内,说明市场并不相信6月流动性的宽松能维持,担心一旦央行不再呵护资金面,资金利率或将重新走高。但根据以上分析,即使不考虑央行因素,7月流动性也存在边际宽松的动力;即使央行呵护力度减弱,流动性也能维持宽松;隔夜利率就算不继续下行,债券利率仍存在继续下行的动力。综合上述分析,我们在利率债方面仍推荐持有长久期品种。

FICC

债市利多因素仍占据主导地位,非银机构的杠杆和久期水平已攀升至相对高位,在财政部公布三季度发行计划后,针对7月中旬即将首发的20年期特别国债,市场再次提前布局换券行情,导致20年期品种日内走弱。

宏观联席首席分析师肖金川

是否出现增量货币政策,或是长端利率能否破位下行的关键,仍有待观察。从短期视角来看,7月央行降准降息的概率不高。不过,在、、理财增量资金的作用下,国债曲线仍存在走陡的趋势,同时超长端30Y-10Y的利差也具备压缩的可能性。

2、6月经济数据前瞻

野村东方国际策略首席分析师高挺

我们认为6月经济增长动能或较5月稍有减弱,但仍将保持较强韧性。关税局势缓和催生的“抢出口”效应可能在6月完全显现,同时在美国关税税率仍处于高位的情况下,制造业PMI指数尚未回归扩张区间。继5月加速增长后,我们预计6月社零同比增速将有所回落,因为受“618”大促提前启动的影响,电商零售额增速或呈现前高后低的走势。

固收首席分析师谭逸鸣

二季度以来,经济金融呈现温和修复态势,4-6月制造业PMI均处于收缩区间,5月经济数据除了社零明显反弹外,其他经济指标多数回落,再考虑到往年的二季度GDP季调环比较一季度多出现下滑,我们预计二季度经济增长环比或出现小幅回落,同比增速在5.3%左右。社融信贷:预计二季度新增信贷23200亿元,新增社融4.1万亿元。

宏观与固定收益首席分析师董德志

6月国内经济增长动能延续稳健态势。预计6月国内CPI环比约为-0.1%,CPI同比小幅回升至零;6月PPI环比或约为-0.3%,PPI同比继续回落至-3.4%;预计6月工业增加值同比持平上月的5.8%;国内社会消费品零售总额同比小幅回落至6.0%;固定资产投资累计同比小幅回落至3.6%;国内美元计价的出口同比或回落至2.0%左右。

3、5000亿金融工具

近期,多地密集召开新型政策性金融工具政策宣讲会或对接会。此前,中央政治局会议提出设立新型政策性金融工具,支持科技创新、扩大消费、稳定外贸等。记者获悉,目前新型政策性金融工具相关实施方案已在征求意见,一些地方正对标求意见稿储备项目,本轮新型政策性金融工具资金额度或为5000亿元。

首席经济学家明明

参考2015、2022年经验,工具额度下达至投放完毕跨度约2个月左右,节奏偏快;如果三季度初额度确定并启动部署,预计资金将于三季度结束前到位,而相关实物工作量和对经济金融数据的提振则有望在三、四季度体现。对于5000亿金融工具而言,除了本身直接为项目注资外,作为项目资本金,可以更大程度地撬动市场资金,预计可以拉动1-4万亿。社融信贷方面,政策性金融工具有望带动企业中长期贷款重回同比正增长。

华创证券固收首席分析师周冠南

往后看,三季度或进入宽信用政策效果兑现期,需要关注对债市情绪的影响。5月经济数据显示需求侧消费强而投资弱,且6月近期出口走弱的迹象初步显现,逆周期调节有望下半年加力稳投资。根据5月地方密集筹备的动向看,短期新型政策性金融工具额度或有望下达,进而提振数据表现,重点关注三季度宽信用兑现、7月政治局会议前后政策预期博弈等对债市情绪的影响。

天风证券固收首席分析师谭逸鸣

本次新型政策性工具或已经在路上。近期,河北邢台、河南焦作、广东梅州等区域在内的多个地市召开政策性金融工具项目推进会、政策宣讲会,作出相关部署和安排。运作模式上,根据部分区域披露来看,或将继续由政策性银行牵头,央行或通过PSL等结构性货币政策工具提供资金支持。与前两轮较为不同的是,新型政策性金融工具的投向领域或更聚焦科技创新、消费、外贸等领域。

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。