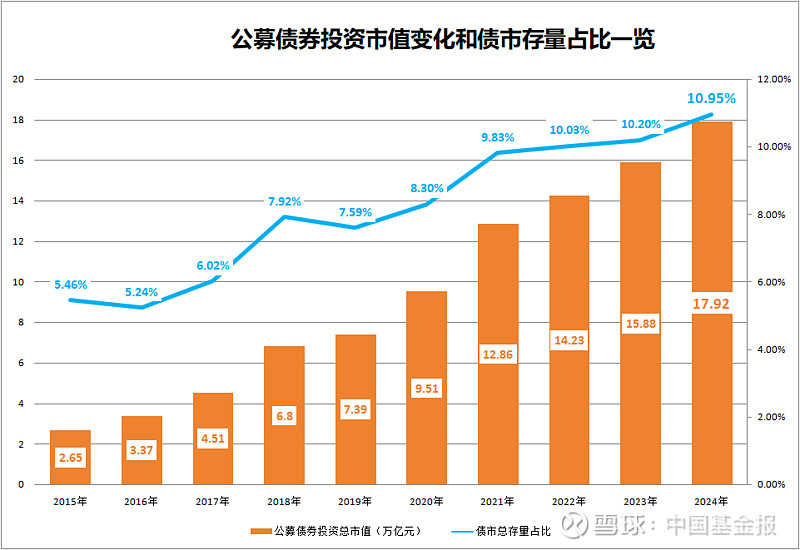

【财经分析】信用债行情能否延续?机构判断配置需求将提供有力支撑

新华财经上海7月16日电(记者杨溢仁)本周伊始,间信用债市场收益率伴随利率债市场的调整有所上探。

图片来源于网络,如有侵权,请联系删除

不过,业内人士普遍认为,债市仍处于做多环境中,短期波动无碍中期向好。聚焦信用债布局,目前仍建议对票息品种保持久期。以城投债为例,可在3年期各券内尽量多做下沉,资质偏强的产品可拉长久期至5年期。

信用债市场韧性犹存

中央国债登记结算有限责任公司提供的数据显示,截至7月14日收盘,银行间信用债市场收益率随着利率债市场震荡上行。举例来看,中债中短期票据收益率曲线(AAA)3M期限跳升3BP至1.60%,3年期收益率上探1BP至1.82%,5年期收益率上行2BP至1.92%。中债中短期票据收益率曲线(A)1年期稳定在6.92%附近。

近期权益市场整体表现向好,对债市情绪产生了一定的降温效应。尤其就信用债板块来看,经历了前期的快速上涨之后,在部分机构止盈情绪不断提升的情况下,目前信用债收益率整体震荡上行。

不过,记者观察到,信用债相比利率债更具抗跌性,尤其是中低等级品种。

“毕竟,信用债的配置力量依旧不弱。”研究所固收首席分析师齐晟称。

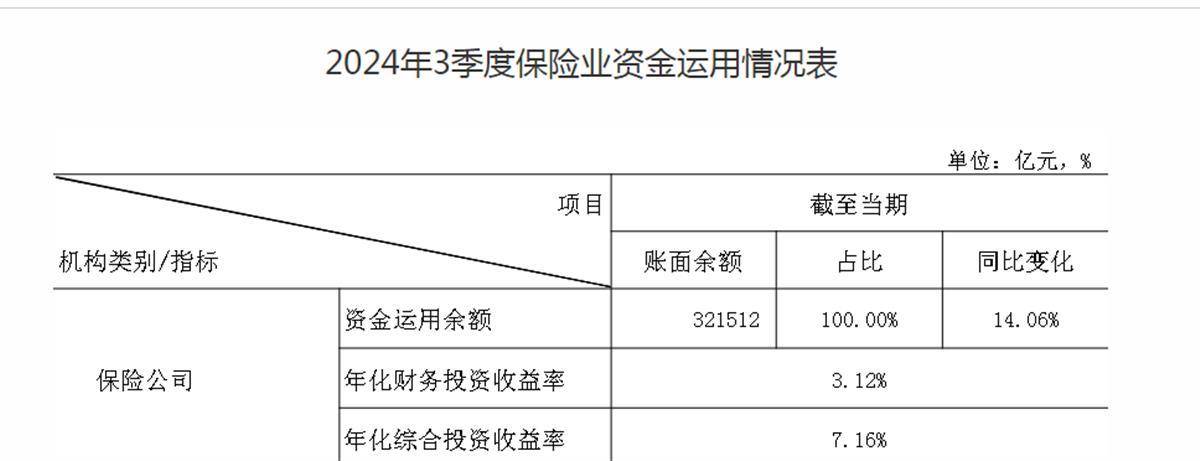

可以看到,7月以来,基金、其他产品类和对信用债的配置需求均有所上升。就现券成交数据分析,7月1日至11日,基金净买入信用债规模达885亿元,同比增长391亿元;7月7日10只科创债ETF合计募集290亿元,其建仓带来了市场对科创公司债的买入需求;其他产品类、保险净买入信用债规模分别为313亿元和152亿元,同比分别增长了78亿元和50亿元。

显然,“由于信用债配置需求旺盛,目前信用利差大多收窄或持平,低评级表现优于高评级。”一位券商交易员告诉记者,“事实上,基金净买卖信用债规模通常是最灵敏的指标,与信用利差走势具有一定相关性。若基金净买入信用债规模保持在日均50亿元以上,则有助于支撑信用利差维持低位;反之,则说明配置需求不足,信用利差很可能走扩。而7月7日至10日,基金滚动5个交易日的净买入信用债规模达到了100亿元至140亿元,配置意愿由此可窥一斑。”

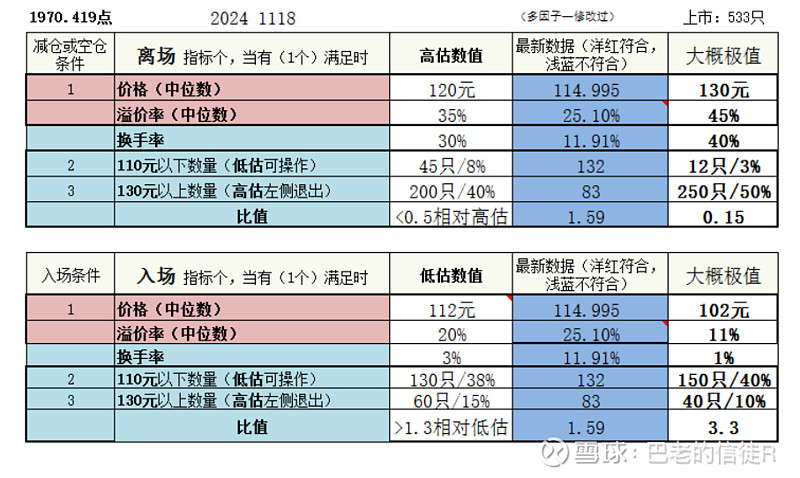

城投债仍是热门标的

业内专家告诉记者,对于信用利差潜在压缩空间的判断,可观测信用利差距离均值-2倍标准差的位置。以中短期票据AA+等级3年期的曲线为例,如果信用利差收窄至低于均值-2倍的标准差,那么随后大概率会有所走扩。而反观目前,各品种信用利差仍有小幅压缩空间,其中,10年期品种的信用利差潜在压缩空间相对较大。

根据券商统计,截至7月11日,中票高评级10年期信用利差靠近均值位置,仍高于均值-1倍标准差14BP至18BP;中票高评级3年和5年期信用利差高于均值-2倍标准差5BP至12BP,城投债低评级3年期信用利差高于均值-2倍标准差8BP至10BP。

首席经济学家刘郁判断,7月供需格局对信用债比较有利,信用利差还有小幅压缩空间。

那么,目前哪些板块更受投资机构青睐?

“城投债依然是较优选项。”前述交易员告诉记者,“短端城投债依然可作为底仓的优先选择,可重点在3年期品种内多做下沉,关注期限利差偏厚的省份。具体而言,在优质区域中,江苏省内的3年期城投债估值相对偏高,挖掘空间更大,适合风险偏好较低的机构;中部省份中,仅河南省内的城投债历史上波动偏大、当前利差偏厚,部分主体可适当配置;至于存在部分‘网红’主体的省份,目前云南、陕西和天津板块内的城投债估值偏高,但受制于各类舆情等原因挖掘或面临阻力,建议投资机构保持审慎。”

“我们也建议,各机构可在3年期城投品种内多做下沉,可根据风险偏好寻找3年期左右收益偏高的个券(相比其他低风险区域可获得10BP至20BP不等的收益增强)。”齐晟坦言,“3年期仍是估值的分水岭。当然,对于主流机构而言,江浙板块内的城投债仍是拉久期到5年左右的首选标的,倘若风险偏好允许,其他区域中河南省内的城投债空间较大,同样值得关注。”

利差压缩依旧可期

“总之,在利率债机会不明确、交易难度较大的阶段,将仓位适当向信用债倾斜,顺应利差压缩的趋势,可能仍是不错的选择。”固收首席分析师左大勇说,“具体到投资方面,鉴于信用利差压缩仍有空间,则投资者可以选择在考虑短久期下沉的基础上,保持一部分的久期进攻性。当然,抓住机会的同时也需要防范因个券流动性偏弱而产生的超调风险。综上,在同时考虑收益和操作稳健的基础上,建议一方面继续持有中短期限的下沉类型信用债,另一方面灵活地进行拉长久期波段交易操作——主要聚焦高等级信用债。”

多位受访的券商部门负责人亦向记者表示,当前行情轮动和供需错配的逻辑仍存,7月长端信用债依旧处于做多“窗口期”。

“7月债市或呈震荡偏强格局,同时叠加跨季后理财规模的修复、ETF扩容等助推基金规模增长,信用债的需求或进一步改善,这也意味着目前信用债仍具性价比,中短端信用利差大概率将维持低位震荡,同时在行情轮动和供需错配的影响下,长端信用利差的下行空间可能打开。”固收首席分析师黄伟平建议,“由此,聚焦信用债布局,2年至3年期中短端的下沉策略依旧相对稳健,同时建议各机构积极挖掘3年至5年期中高等级信用债的投资价值。对于5年期以上的超长端信用债,7月同样是做多窗口期,叠加信用债ETF扩容下的抢筹行情依旧,各机构可以结合自身负债端稳定性和风险偏好的情况,关注长端信用债的参与机会,关注信用债ETF扩容背景下的策略机遇。”

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。