【财经分析】基本面环境依旧友好 “债牛”行情短期延续

近期,债市收益率延续震荡下探格局。

图片来源于网络,如有侵权,请联系删除

分析人士指出,随着国内经济金融数据的陆续公布,考虑到新增人民币贷款、M2、M1等关键指标依旧表现弱势,且贷款余额及狭义社融的增长速度继续下滑,流动性梗阻问题依然萦绕不散,则各机构风险偏好的下降趋势仍将延续,这也将支撑债市继续演绎“一枝独秀”行情,即表现显著优于A股、商品等风险资产。

图片来源于网络,如有侵权,请联系删除

短期“债牛”未尽

图片来源于网络,如有侵权,请联系删除

在业内人士看来,“债牛”行情的演绎与经济金融数据的内涵式发展状态息息相关。

可以看到,央行近日公布的最新数据显示,2024年前五个月社会融资规模增量累计为14.8万亿元,比上年同期少2.52万亿元。其中,对实体经济发放的人民币贷款增加10.26万亿元,同比少增2.1万亿元。

不仅如此,2024年5月,新增人民币贷款9500亿元,同比少增4100亿;5月末,广义货币(M2)同比增长7.0%,增速比上月末低0.2个百分点,延续2023年年初以来持续下降趋势,也低于2021年最低增速;狭义货币(M1)同比下降4.2%,降幅较上月末扩大2.8个百分点。

“显然,在政策应对有效需求不足,着力推动经济回升向好的背景下,金融数据告别了过去外延扩张的状态。”固收分析师孙彬彬指出,“这也是促使市场主体配置偏向于低流动性资产的重要因素之一。”

据国家统计局6月17日公布的数据,2024年5月规模以上工业增加值同比实际增长5.6%,4月为6.7%;1月至5月,全国固定资产投资同比增长4.0%,1月至4月为4.2%。

降息预期升温

在经济基本面呈现出结构性弱复苏的状态下,记者注意到,当前市场中关于“降息”的预期有所升温。

“我们认为,目前降息存在一定必要性。”在研究所宏观联席首席分析师肖金川看来,“首先,面对原材料涨价,中下游企业经营压力加大,眼下降低中下游企业成本较为迫切。5月PPI分项数据再度验证了企业经营的困境——即原材料行业价格涨幅居前,环比上涨0.9%,而加工业环比仅仅上涨0.1%,生活资料仍然环比下跌0.1%,原材料和加工业二者差值高达0.8%,与生活资料价差达到1.0%,上下游价格分化是支持降息的重要逻辑。其次,在房贷利率下限取消之后,部分地区的房贷利率降至3.15%,与1年期LPR利率(3.45%)已形成倒挂,而1年期LPR利率显著高于同期限信用债收益率,这意味着中小企业的短贷利率尚处于相对偏高水平。再者,降息有助于引导居民存量房贷利率下调预期,减少居民提前还贷压力。”

值得一提的是,此前进行的债市调查显示,有57%的受访者判断,如果要实现5%的经济增速目标,货币政策需进一步发力,降息、降准幅度加大。

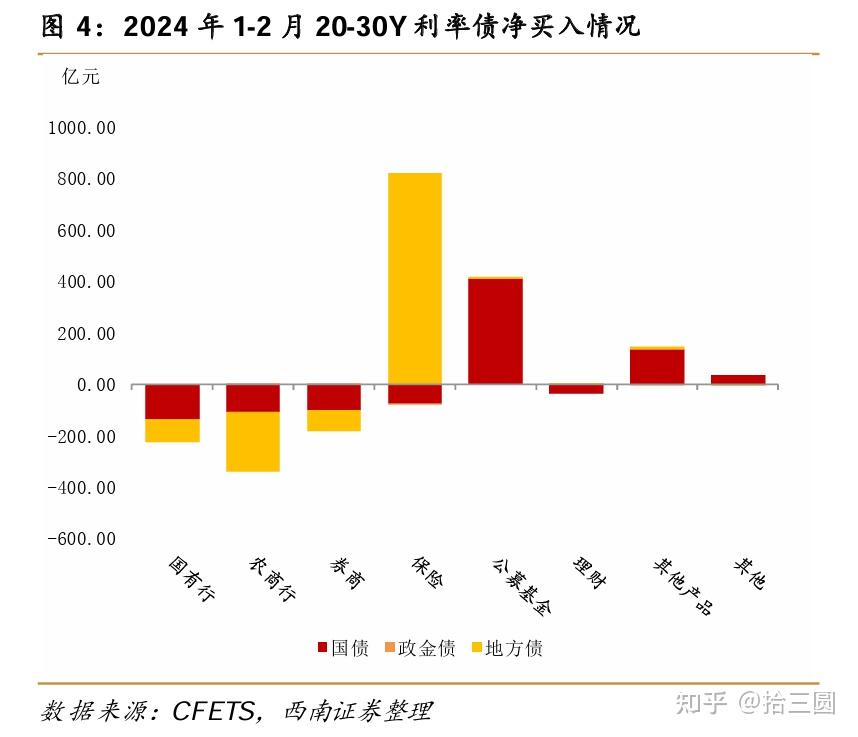

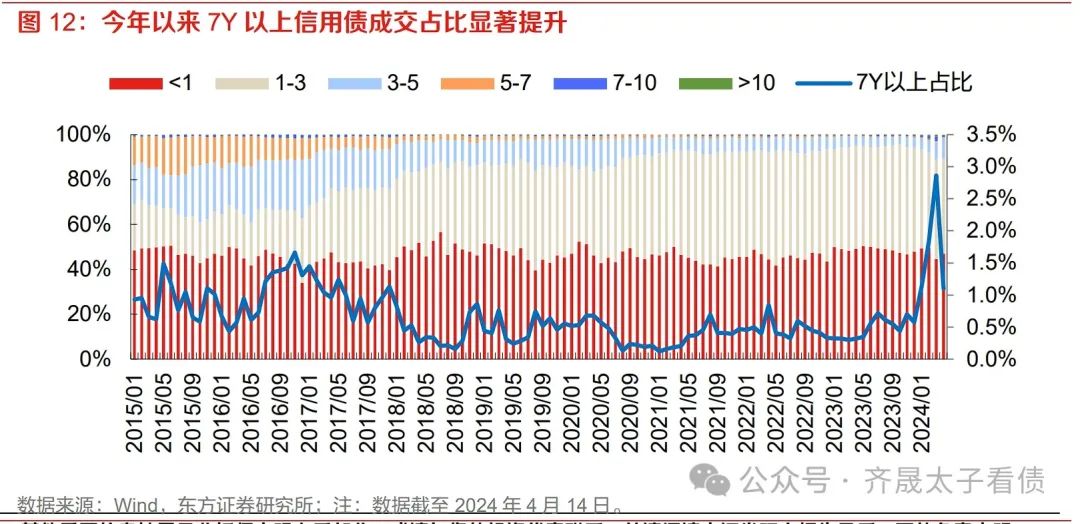

“回到债市层面,考虑到‘资产荒’格局的延续,个人认为,金融息差仍会持续压缩。”一位券商固收部门负责人在接受记者采访时称,“今年超长债利率下行较快,本质上也是一种压缩息差的体现。向后看,若存款利率和房贷利率继续下行,那么长期和超长期债券利率也会随之下行,息差仍有压缩空间。”

来自中金公司的研究观点亦指出,在地产维持弱势、工业品价格走弱、“资产荒”延续、贷款利率下行等因素的推动下,国内债券利率下半年将进一步回落,在短端利率下行空间暂时没有打开的情况下,期限利差可能会进一步压缩,10年期国债收益率有望降至2.19%至2.3%区间。中长期来看,随着基准利率和短期货币市场利率回落空间的打开,整体利率下行空间也会进一步打开。

根据上述调查,有近半数(46%)的投资者认为,今年10年期国债收益率的最低点会落在2.2%;36%的受访者认为最低或降至2.1%及以下。

建议择机布局

“目前,流动性梗阻现象映射在资产配置上就是持续性的risk-off,利率债应该还是占优资产。”一位券商交易员向记者表示,“短期内,若流动性梗阻无法解决,则利率债行情仍可持续演绎。综合考虑多方因素,个人建议各机构在慎赌超长期限利率债的背景下,仍可保持中性久期。”

“展望下半年,宏观图景和政策发力若无超预期变化,对应经济修复延续波浪式运行、资金面维持平稳均衡、机构欠配压力仍强,在此情形下,我们预计‘债牛’未尽。当然,届时扰动因素可能增多,建议各机构重点关注实体融资需求、地产领域、以及价格信号等方面的边际变化。”民生研究院固定收益首席分析师谭逸鸣称,“具体到债市布局层面,三季度,利率整体或延续区间震荡格局,此时利率拉久期的性价比有限,票息策略和品种选择或是关键,同时可保持适度杠杆;四季度,债市面临的环境料好于三季度,届时债市利率仍有进一步下行空间,拉久期策略或相对占优。”

(文章来源:新华财经)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。