“新工具”与政府债供给成焦点 债市投资逻辑生变

央行新货币政策工具的运用和政府债的发行节奏,预计将成为影响下半年债券市场走势的关键因素。

图片来源于网络,如有侵权,请联系删除

央行近期提出的借入国债和临时正、逆回购操作,已引起市场的高度关注。而下半年政府债的发行进度加快,届时将会影响市场供需情况。对此,分析人士表示,无论是长端还是短端,债券市场下半年的投资逻辑都将发生变化。

图片来源于网络,如有侵权,请联系删除

展望下半年,多位投资者表示,在资产欠配和经济修复的背景下,债券市场整体仍有机会。

图片来源于网络,如有侵权,请联系删除

下半年债市两大变量

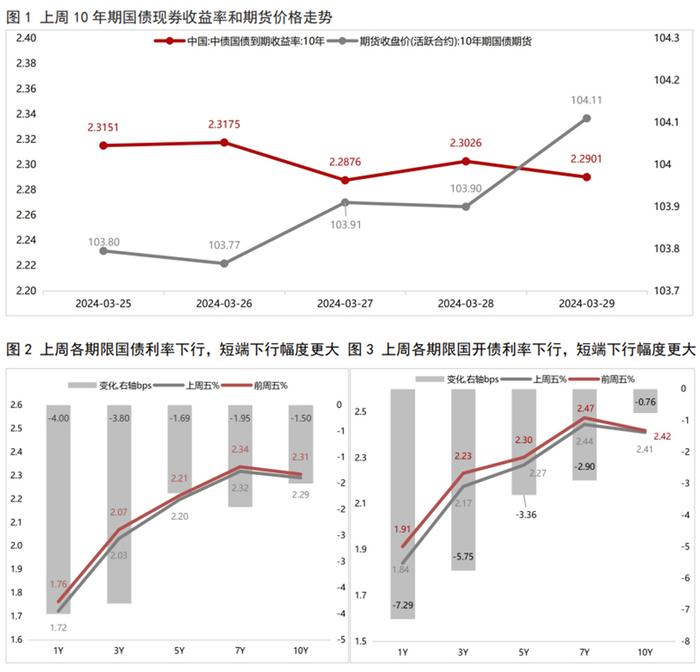

债券市场上半年走出了一波牛市。展望下半年债券市场的表现,业内人士表示,央行新工具的使用以及政府债的发行可能会成为影响整个市场走势的重要因素。

蜂巢丰吉纯债基金经理金之洁认为,下半年债券市场的主要焦点可能在央行新工具的使用以及后续政府债的发行进度上。央行对于调控短端债券和长端债券均提出了新的工具,而政府债的发行自年初以来一直慢于预期,如果后续发行加速,将明显缓解“资产荒”局面,债市面临供需再平衡。

金之洁认为,今年上半年政府债的发行进度一直偏慢,这也是上半年债券市场持续走牛的原因之一。而下半年政府债供给的提升,可能会从供需端影响市场走向。

富国基金认为,从政府债的发行进度来看,上半年明显偏慢,进一步加剧了上半年的优质资产稀缺程度。按照年初的预算,地方政府新增一般债和专项债约为4.62万亿元。但截至二季度末,地方新增债的发行额仅为1.82万亿元,全年进度仅完成34%;国债净融资方面,全年计划净融资规模为4.34万亿元。但截至二季度末,国债净融资规模为1.55万亿元,全年进度仅完成36%。

“因此,进入三季度,政府债的发行大概率会加速,短期或会对届时的资金面造成一定扰动,具体看央行的配套政策。”一位债券交易员说。

此外,业内人士预计,如果下半年央行实施新的货币政策工具,也会给市场带来影响。7月5日,央行宣布,目前已签协议的金融机构可供出借的中长期国债有数千亿元,将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。7月8日,央行再发公告称,为保持体系流动性合理充裕,提高公开市场操作的精准性和有效性,从即日起,中国人民银行将视情况开展临时正回购或临时逆回购操作。

“这两项操作将对流动性市场和长债市场产生影响,从而影响整个债券市场,这对下半年的债券投资有非常重要的指引意义。”一位银行理财投资经理说。

“未来资金波动将降低”

在央行密集出手之后,下半年债券投资逻辑也发生了一些变化。

央行提出的新操作对下半年短端债券投资有何影响?国盛固定收益首席分析师杨业伟认为,新的利率走廊事实上形成了更为稳定的资金价格运行体系。即隔夜资金的下限在1.6%,上限在2.3%。这虽然会约束住资金价格下限,但同时也避免了短期资金价格过度上升。稳定的资金价格对市场运行更为有利,在投资中更有利于提升杠杆水平。

“在新机制下,未来资金波动将降低,资金对短久期债券的定价权重将下降。”金之洁说。

一位资深市场人士向上海证券报记者解释,资金面的宽松或紧张直接影响短期市场利率。当资金面宽松时,短期利率会下降,短久期债券的收益率也会随之下降,从而提高其价格。相反,资金面紧张时,短期利率会上升,短久期债券的价格会下跌。

“短久期债券通常被视为流动性管理工具。在资金面紧张时,投资者可能会卖出短久期债券以满足即时的资金需求,导致短久期债券的交易量增加和价格波动,而资金面波动减小之后,资金面对短久期债券价格的影响会变小。”上述人士说。

而关于央行下场借券对长端债券投资逻辑的影响,一位券商资管固定收益投资负责人表示,这会对国债收益率曲线结构产生一定影响。近期,由于长端国债收益率下行较快,导致国债收益率曲线较平。若央行借入特定期限债券并在公开市场上卖出,将影响该期限国债的供求关系,推动该期限债券收益率上升。

“同时,考虑到央行行为特殊的指引性,买卖特定期限债券会影响市场投资行为预期,这种预期力量可能会大于债券市场卖出所带来的影响。投资者行为预期改变主要取决于央行行为的力度和持续性。”上述人士说。

“中长期看,央行对长端利率的合意区间也会跟随基本面情况及央行认为的中性利率不断调整,因此未来在做长久期债券投资时,仍需要结合对总需求的分析,但央行的直接介入将会收窄长端利率的波动范围。”金之洁说。

仍存在结构性机会

尽管面临央行的调控以及政府债供给增加的压力,但多位市场人士预计下半年债券市场仍然存在结构性机会,金融债、长期限信用债,以及长久期利率债的投资机会仍值得关注。

汇添富纯债部总经理杨靖认为,优质资产稀缺的逻辑仍在演绎。基于银行理财和公募基金的规模持续增长,资产“长债短投”的欠配需求、规范存款手工补息等现状,优质资产稀缺压力仍然存在,因此市场对于债券总体配置需求仍然很高。

关于市场中有哪些标的值得关注,博时基金固定收益投资三部总经理张李陵表示:一是长久期信用债,保险资金对此需求总体比较强,发行端规模也在扩张,流动性有望逐步改善;二是长端和超长端利率债,中长期收益率看有下行空间,短期有波动;三是1年期的同业存单,银行降负债成本是确定的方向,该品种胜率较高但赔率一般。

此外,二永债的供给高峰主要集中在下半年。如果今年发行节奏保持平稳,下半年二永债发行将进一步提速。在供给提速背景下,多位市场人士也提醒投资者关注金融债的投资机会。华福证券固定收益首席分析师徐亮就认为,随着债市政策频出和行情演绎,高息资产难寻,长久期和低等级的债券品种洼地被逐渐填平,部分品种因其条款设置和流动性风险仍存在一定的溢价空间。除了已经被深度挖掘的银行二永债,保险公司和证券公司的次级债品种仍有一定的品种溢价。

“如果后续债市发生调整,这两个主体类型的债券收益率波动风险没有银行二永债大,结合下半年债市‘资产荒’延续的可能性较大,当下可适当关注保险公司和证券公司的次级债品种。”徐亮说。

不过,多位投资经理也提醒,目前债券资产整体票息收益不高,下半年需要调低对债券资产回报的预期,通过债券的久期操作尽量增厚收益。

(文章来源:上海证券报)

扫描二维码推送至手机访问。

版权声明:本文由财界探秘发布,如需转载请注明出处。